Zastanawiam się ile nauczył Polaków obecny spór o składki do OFE… Być może ciekawym tego miernikiem byłby sondaż pokazujący ilu aktywnych zawodowo wybrałoby ZUS zamiast OFE przed a ilu po całej tej, było nie było, pouczającej debacie.

W jednym z dzienników znalazłem właśnie poradę na temat tego jak w odpowiednim momencie wchodzić na rynek akcji i uciec z niego przed bessą – otóż robić dokładnie na odwrót niż OFE: sprzedawać gdy one są załadowane papierami po sufit i kupować gdy ich zaangażowanie sięga minimów. Skoro jest tak źle to dlaczego jest tak dobrze jak twierdzi w debacie Leszek Balcerowicz, przywołany w poprzednim wpisie?

Nawiązuję tym samym do danych, na które ówże powołuje się w swojej argumentacji za nie zmniejszaniem składki do OFE. A przytacza on mianowicie wyniki testów przeprowadzonych przez NBP i zapisanych w ocenie do zmian ustaw o funduszach emerytalnych, sporządzonej 15 lutego 2011 na zlecenie Rządu. Generalnie NBP wytyka w tym podsumowaniu Ministrowi Boniemu brak wielu oszacowań i alternatyw do proponowanych zmian, można z niego jednak wyczytać sporo interesujących informacji poglądowych na temat roli OFE na giełdzie.

W tej pasjonującej lekturze można znaleźć m.in. coś takiego co byłoby symulacją nowego podziału składki:

„Średnia stopa zwrotu z I i II filaru w latach 2000-2009 wynosiła 8,3%, przy odchyleniu standardowym 2,6%. Gdyby przyjąć, że od początku funkcjonowania systemu emerytalnego do OFE trafia 3,5% podstawy wymiaru składek, a na konto w FUS 16,02% to łączna stopa zwrotu w latach 2000-2009 wyniosłaby 7,9% przy odchyleniu standardowym 3,1%. Te wyliczenia na podstawie historycznych danych pokazują, że zmniejszenie proporcji składki przekazywanej do OFE mogłoby wpłynąć na zmniejszenie przyszłych świadczeń emerytalnych oraz zwiększyłoby ich zmienność”

Z kilku powodów ten argument uważam za chybiony.

Wprawdzie stopy zwrotu z OFE były do tej pory niższe niż z ZUS, w którym indeksuje się kapitał wg. zmian średniego wynagrodzenia w gospodarce, ale nie można zapominać o kilku istotnych zmiennych, które mają wpływ na wyniki. Nie wiem wprawdzie czy NBP ujął je w obliczeniach czy po prostu dokonał zwykłego przemnożenia procentowego, jednak nie można zapominać, że:

1/ Rynek akcyjny wyglądałby zupełnie inaczej gdyby OFE dysponowały o ponad połowę mniejszą kwotą. Nie byłoby takiego dmuchania cen w hossie i prób zatrzymywania spadków w bessie, które zresztą okazały się mało skuteczne acz kosztowne. OFE było w zasadzie motorem i rynkiem w niektórych okresach. Zasymulować historię z uwzględnieniem tego zjawiska jest możliwe tylko w teorii i modelach, mam obawy, że realnie stopy zwrotu na akcjach byłyby niestety niższe.

2/ Jak pisałem wcześniej kursy na GPW uwzględniały przez ostatnią dekadę wiele premii, w tym tę za wejście do UE. Domyślne sugerowanie, że historia może się powtórzyć jest delikatnym nadużyciem przy pokazywaniu wyników z rynku kapitałowego.

3/ Podczas bessy sytuacja z zyskami pomiędzy tymi dwoma filarami była odwrotna, co zresztą potwierdzają raporty KNF – jednostki OFE brnęły w straty podczas gdy kapitał w ZUS rósł i sięgał wyższych poziomów. Nie ma żadnej gwarancji, że giełda będzie w przyszłości źródłem tylko zysków, a już na pewno nie regularnych. Im więcej na naszym rachunku ofowskim kapitału tym bessy będą bardziej dotkliwe przy przechodzeniu na emerytury.

4/ Indeksacja na nowych subkontach w ZUS, oparta na nominalnym PKB, powinna być większa niż zyski OFE z obligacji.

5/ Widzę, że zmienność jest nadal miarą ryzyka dla wielu instytucji. To w małym stopniu oddaje rzeczywiste nastawienie inwestorów/klientów OFE. Otóż bowiem fakt, że zmienność mogłaby wzrosnąć jest informacją daleko mylącą. A to dlatego, że rynek i wycena jednostek (czy dowolnych aktywów) może spadać długo i na małej zmienności albo wręcz przeciwnie – rosnąć na dużej zmienności. Trzeba więc zwrócić uwagę na to, że indeksacja w ZUS była do tej pory dodatnia przez cały okres natomiast jednostki OFE spadały przez 3 lata, generując ujemne stopy zwrotu. Cóż więc z tego, że kapitał w ZUS rósłby na dużej zmienności? Czy rzeczywiście ma znaczenie to, że jednostki OFE poruszały się na mniejszej zmienności (o ile to prawda) skoro zjazd kapitału sięgał 30-40%???!!! Gdzie rzeczywiście ukryte było/jest więc ryzyko?

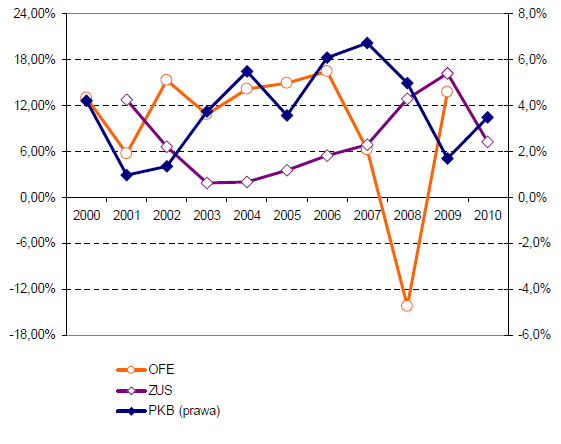

6/ I wreszcie co do rzeczywistego poziomu owej zmienności. Proszę spojrzeć na wykres zaczerpnięty z raportu IGTE, który niedawno przywoływał Grzegorz:

Rys 1. Stopy zwrotu w OFE, indeksacja uprawnień w ZUS oraz PKB w okresie 2000-2010. Źródło: http://igte.pl .

NBP pisze, że gdyby OFE dostały mniej środków, średnia zmienność liczona z obu filarów wzrosłaby. Co znaczyłoby, że odchylenia zysków i strat w ZUS od średniej byłyby wyższe od tych rzeczywiście zaszłych i wyższe niż zmiany jednostek OFE. To wprawdzie robota dla statystyków by to potwierdzić (na pierwszy rzut oka powiedziałbym, że wprost przeciwnie ale to może być jedynie złudzenie optyczne) ale podsumuję to tak: niech sobie zmienność będzie większa tak długo jak nie zjeżdża mi kapitał po kilkadziesiąt procent.

CDN

—*Kat*—

4 Komentarzy

Skomentuj reptile Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wydaje mi sie (i nie tylko mnie), ze OFE to i tak niepotrzebna instytucja. Co staloby na przeszkodzie, zeby doslownie kilka osob w ZUS byla odpowiedzialna za inwestowanie pewnej czesci skladki w funduszach inwestycyjnych? Podobny pomysl stosowany jest juz w praktyce w Szwecji…

> Podobny pomysl stosowany jest już w praktyce w Szwecji…

To jest kwestia rozwoju cywilizacyjnego i kultury danego kraju.

W Szwecji kontakty z kimś, kto wycina sobie bez zezwolenia drzewa w parku narodowym oznaczały by moralny nokaut, dlatego można wierzyć, w te kilka osób które zarządzają emeryturami Szwedów.

„Być może ciekawym tego miernikiem byłby sondaż ”

Pisać do programisty by dał opcje ankiet.. dodać dopisek „na żądanie reptajla”

Zawsze to jakaś atrakcja na blogu ;]

Pingback: Blogi bossa.pl » Spór o OFE a giełda 3