Jeszcze garść ciekawostek i obserwacji na temat zachowań narzędzi Analizy Technicznej i systemów mechanicznych na niej opartych.

Jest to wprawdzie ciąg dalszy pracy omawianej w poprzednim wpisie i pierwszym z cyklu ale tym razem łapię okazję by dołożyć kilka słów od siebie. Chodzi mianowicie o grę przeciw trendom.

Inwestorom indywidualnym przypisuje się relatywnie częste lub wręcz nagminne posługiwanie się strategią ustawiania się przeciwko trendom. Bez problemu można na gruncie ekonomii behawioralnej odnaleźć korzenie takiego podejścia ale zostawiam to na inny wpis. Rzeczywiście często spotykam się z tym faktem w literaturze i doniesieniach brokerów. To dość dziwne zjawisko w świecie, w którym mówi się i żyje przecież z podążania za trendami a nie przeciw nim. Jednak koktaile emocjonalne i efekty behawioralne na tyle potrafią obezwładniać racjonalne myślenie, że inwestorzy dość szybko zamykają zyskowną pozycję, ustawiając się wkrótce po przeciwnej stronie i narzekając przy tym na zbyt „przesadzone” ruchy (z których właśnie zrezygnowali stając w kontrze do nich). W literaturze nazywa się ich „naive traders” (naiwni traderzy) ponieważ w miejsce przemyślanej i zweryfikowanej taktyki posługują się regułami wynikającymi z doświadczeń życia codziennego, które niekoniecznie sprawdzają się na giełdzie. Polowanie na odwrót tendencji nie jest jednak niczym nagannym o ile staje się częścią logicznej strategii, która daje przewagę nad rynkiem.

Inną grupę inwestorów, którzy posługują się metodami decyzyjnymi innymi niż oparte na analizie fundamentalnej , nazywa się „noise traders” (od ‘noise’ czyli szum). Zestawia się ich ze zjawiskiem ‚losowego szumu’ (random noise), w takt którego poruszają się rynki, a w który wbudowane są komponenty trendowe. Eksploatacja tych ostatnich jest zadaniem owych traderów poza-fundamentalnych, włączając w tę grupę również analityków technicznych. Autor przywołanej na wstępie pracy udowadnia za pomocą statystycznych narzędzi, że nieuprawnione jest pomniejszanie ich zdolności i metod.

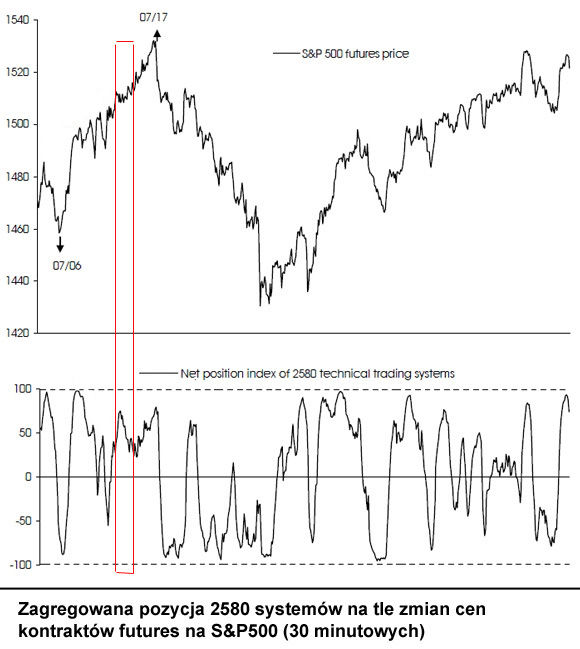

Załączam ponownie wykres kontraktów na S&P 500 (30 minutowe dane) wraz ze wskaźnikiem zmian netto pozycji 2580 systemów, reprezentujących podstawowe narzędzia A.T. (średnie, ROC i RSI) a jednocześnie obrazujących działanie całego spektrum technicznych metod wyłapywania trendów. Opis wskaźnika zmian pozycji w poprzednim wpisie.

Widać, że zmiany pozycji systemów (dolny wykres) dokonują się przez większość czasu harmonijnie tak jak zmiany ceny kontraktów czyli rośnie proporcja długich pozycji nad krótkimi podczas wzrostów rynku i maleje na spadkach. Nic w tym dziwnego, do tego właśnie służą te narzędzia. Nie ma przy tym zbyt wiele dywergencji jak ta zaznaczona czerwonym prostokątem gdzie mimo wzrostu cen kontraktów przybywa krótkich pozycji – to właśnie gra przeciw trendom czyli zjawisko opisane wyżej.

Czego nie widać wprost na wykresie to fakt, zresztą dość oczywisty, że najpóźniej pozycję zmieniają systemy nastawione na najdłuższe terminy, próbujące wyłapać z trendów jak największy kawałek ruchu. Na podstawie tych testów i złożonych obliczeń autor formułuje praktyczną tezę popartą statystyczną istotnością, którą zwieńczam te rozważania:

Kurs kontraktów terminowych na indeks S&P 500 w 30-sto minutowych interwałach cechuje znaczna siła powrotu do średniej w relatywnie krótkich horyzontach czasowych czyli szybkie i częste załamania trendów. To zaś implikuje, że:

1/ Systemy krótkoterminowe zachowują się najlepiej

2/ Systemy i narzędzia antytrendowe są bardziej zyskowne niż te za trendem podążające (podawałem wyniki w pierwszym wpisie).

I tylko jeszcze celem wyjaśnienia: systemy (narzędzia) antytrendowe (np. RSI) to nie to samo co gra przeciw trendom jak część inwestorów sądzi. Te pierwsze starają się wyłapywać trend w jego najwcześniejszej fazie, zaraz po jego zmianie. To drugie oznacza ustawianie się przeciw trendowi w jego dojrzałej fazie.

—*Kat*—

8 Komentarzy

Skomentuj Jan24 Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Najwcześniejsza faza trendu wzrostowego = dojrzała faza trendu spadkowego i vice versa. Przynajmniej tak mi się wydaje.

Dlatego nie przekonuje mnie wyjaśnienie różnicy działań opisane w ostatnim akapicie.

Niemniej temat ciekawy, czekam na dalsze wpisy i pozdrawiam.

Dziś może zmienić się trend na SP jak narazie sprzedaż ale ciężko się zachaczyć na trend im większe SP ma wartości tym jest mniej precyzyjny

i łamie trendy aby zachwile do nich powrócić

Może coś na temat Strategi Momentum

Jak SP daje wysoką cenę do sprzedaży to lepiej nie brać

@Jan24

Mógłbyś sprecyzować o które różnice chodzi? będzie mi łatwiej

odpowiedzieć

@dawid

Strategie momentum wielokrotnie gościły na blogu 🙂

W swej najczystszej postaci przechodzą ostatnio kryzys a fundusze

a nich oparte dostają lekkiego bzika.

Momentum jest w zasadzie zaangażowane w większość kierunkowych narzędzi AT-

jeśli kurs dostaje kopa to jest szansa, że pociągnie dalej w tym samym kierunku. To dlatego systemy oparte na samej cenie potrafią być skuteczniejsze i stabilniejsze niż te na wskaźnikach. Strategie antytrendowe zakładają natomiast wyczerpanie momentum.

@kathay

Napisałeś, że stosowanie narzędzi anty trendowych nie oznacza grania przeciw trendowi. Tutaj zgoda. Tylko (chyba dla lepszego zobrazowania) poszedłeś dalej i rozdzieliłeś fazy trendu, których w zasadzie rozdzielić się nie da – przynajmniej w fazie jego tworzenia.

Zastosowanie teraz narzędzia anty (np.RSI jak napisałeś), czyli otwarcie pozycji po jego sygnale, będzie dla kogoś oznaczało próbę wczesnego wyłapania trendu, dla innego zagranie przeciw trendowi dojrzałemu. A chyba nie chodziło Ci o to jak to nazwiemy?

Próbując definiować trend możemy dojść donikąd 🙁

Zakładam, że antytrendowe wymagają choć minimum wyczerpania w biciu nowych ekstremów ruchu, podczas gdy granie przeciw trendowe to stawianie przeciw również wówczas gdy ekstremum jest pokonywane i nie ma jeszcze wyczerpania.

„Próbując definiować trend możemy dojść donikąd :(”

Czy oznacza to, że usiłując nie definiować trendu możemy dojść dokądś”

🙁 🙁

Czyżby określanie trendu poprzez metodę higher highs oraz lower lows odeszła już do lamusa?

„1/ Przecięcie 2 najzwyklejszych średnich.

Parametry dla pierwszej od 1 do 12 okresów, drugiej – od 6 do 40 okresów”

Zdecydowanie za wąskie przedziały jak na poważne badanie – z moich wynikało że najlepsze rezultaty dają średnie(krótka, długa) = (30-60, 40-80). Powinien robić testy na przedziałach 1-500, ja robiłem na 1-200, ale widziałem że jeszcze ciekawe rzeczy kryją się dalej.

Polecam samemu coś takiego zrobić – w excelu spokojnie się da. Jak ktoś programuje to bez problemu.

Ogólnie moje zdanie jest takie, że bez potężnie obwarowanego warunkami systemu matematycznego, na krótkich nie zarobisz (do 40 okresów transakcje). Za dużo szumu. Chyba że ktoś jest uwarunkowany genetycznie ;-).

Może ktoś próbował metod z fizyki odszumiania danych?