CME Group podaje, że na podległych jej giełdach derywatów od ok. 30 do niemal 60% obrotu jest realizowane automatycznie przez komputery, a więc między innymi znane najbliżej Czytelnikom mechaniczne systemy transakcyjne.

Coraz mniejsze znaczenie mają więc ekonomiczne powody decyzji na rynkach towarowych czy walutowych. W coraz większej mierze na obecne trendy mają w zamian za to wpływ algorytmy realizowane przez komputery – wzmacniają lub generują ruchy. Chciałbym pokazać te zależności na podstawie pracy cytowanej po raz pierwszy w poprzednim wpisie.

Autor poddał tam testom 2580 modyfikacji 3 systemów opartych na: przecięciu 2 średnich oraz wskaźnikach ROC i RSI. Nie ma specjalnie znaczenia ich prostota czy złożoność gdyż w zasadzie ich wejścia na rynek i wyjścia reprezentują podobne w czasie i miejscu ruchy tysięcy innych systemów działających w realu – po prostu wszystkie one podłączają się chwilę wcześniej lub później pod rodzący się trend (systemy trend following) czy próbują trendy wyprzedzić (systemy antytrendowe). Przy tym są one często (a przynajmniej w omawianym przypadku) uporządkowanym zapisem tego jak działa Analiza Techniczna dlatego o niej właśnie zamiennie można mówić.

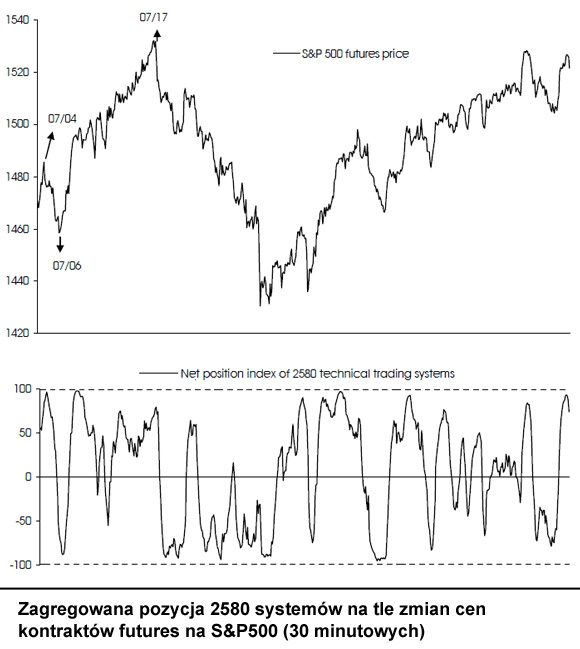

Model przedstawiony poniżej reprezentuje z dużym przybliżeniem ruchy całego spektrum 2580 omawianych systemów (modyfikacji) na kontrakty na indeks S&P (dane 30 minutowe).

Proszę spojrzeć na poniższy wykres zaczerpnięty z cytowanej pracy. Górne okno to wykres 30 minutowy kursów kontraktów terminowych na S&P 500, niższe- pozycja netto wynikająca z wszystkich 2580 testowanych systemów i ich modyfikacji:

Owa pozycja netto na dolnym wykresie jest utworzona w ten oto sposób: jeśli system znajduje się po długiej stronie przyporządkowano mu liczbę (+1), jeśli na krótkiej to otrzymuje znacznik (-1), poza rynkiem- (0), po czym wszystkie punkty się sumuje i wynik dzieli przez 2580 (sumę wszystkich systemów), tworząc ów znormalizowany wskaźnik. Jeśli sięga on poziomu +100 to oznacza, że wszystkie systemy znajdują się na długiej pozycji, jeśli wskaźnik ma wartość 90 to oznacza, że 95% systemów jest po stronie długiej a 5% po krótkiej.

Porównując ceny kontraktów i ów wskaźnik autor wskazuje na następujące, statystyczne zależności:

– bez względu na to czy systemy podążają za trendem czy grają przeciw niemu, przez niemal cały czas większość z nich znajduje się po tej samej stronie rynku – to powoduje akcelerację trendów gdyż im silniejsza tendencja tym więcej systemów i ich modyfikacji ustawia się po tej samej stronie;

– tylko w punkcie zero połowa systemów jest po długiej a druga po krótkiej stronie rynku; systemy „antytrendowe” są więc jedynie umowną nazwą gdyż chodzi również o wyłapywanie trendów tyle, że sama pozycja jest zajmowana dużo wcześniej niż w tych za trendami podążającymi;

– przy odwracaniu trendu lub korekcie, pierwsze zmiany pozycji na przeciwną trwają już w przeciągu początkowych 1-3 interwałów (czyli słupków lub jeśli ktoś woli- świec);

– jeśli nowy trend trwa 10 do 20 interwałów niemal wszystkie systemy zmieniają pozycję na jednolitą i w kierunku ruchu;

– kiedy 90% systemów zmieni już pozycje, kurs kontraktu S&P 500 porusza się w stronę zajętą przez ową większość jeszcze przez 5 do 10 interwałów a następnie trend się odwraca;

– kiedy 100% systemów stanie po jednej stronie rynku, trend jest kontynuowany jeszcze przez chwilę ale bez aktywnego udziału systemów

Podobne zależności są obserwowane dla danych dziennych. Ruchy analityków technicznych i systemów są więc w dużej mierze przewidywalne. W czasie długich i silnych trendów popyt z tej strony pojawia się i akceleruje tendencję dość szybko, w miarę pogłębiania ruchu technicy i systemowcy stają się mało aktywni gdyż siedzą już na pozycjach, to nie od nich więc pochodzi popyt/podaż (jak choćby ten obserwowany ostatnio na rynkach towarowych). Ich aktywność rośnie znacząco jedynie podczas solidnych korekt. Są więc siłą wzmacniającą trendy ale nie podtrzymującą je i w niewielkim stopniu zmieniającą.

Kilka dodatkowych obserwacji w kolejnym wpisie.

—*Kat*—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.