Czy OFE są aż tak nieefektywne, że permanentnie zbierają ostre cięgi od swoich klientów?

Minister Vincent-Rostowski uspakaja, że nasze składki emerytalne ucięte ewentualnie z puli OFE i dopisywane na specjalnym subkoncie w ZUS , mogą zyskiwać więcej niż gdyby opiekowały się nimi same OFE. Jedna z dwóch zasadniczych naszych obaw, o których wspominałem w poprzednim wpisie, dotyczyła właśnie kwestii zyskowności naszych środków po planowanej rewolucji. Czy to co twierdzi Minister jest możliwe? I owszem. Wszystko jednak zawiera się właśnie w słowie „możliwe”, wobec którego wszelkie symulacje, każdej ze stron, są jedynie przybliżeniami, jakimi przez chwilę chcę się zająć poniżej.

Proponowana stopa waloryzacji owej składki na owym dodatkowym subkoncie ma być równa nominalnej wielkości zmiany polskiego PKB, co liczyć się jako procentowy jego przyrost plus wielkość inflacji. Jeśli więc np. PKB wzrośnie o 1,5% a inflacja o 3%, wówczas zapis na naszym subkoncie powiększony zostanie przez ZUS o 4,5%. W innym wariancie to wielkość odsetek od obligacji zadecyduje o stopie waloryzacji, tak więc w zależności od tego, które serie zostaną wybrane, przyrost składki wyniósłby szacunkowo 4 – 5% (obecne stopy ich zwrotu).

Gdyby owe sporne 5% składki leżało nadal na rachunku w OFE wówczas obliczenia wyglądałyby następująco:

– do 60% aktywów fundusze lokują w obligacje wszelkiego rodzaju czy papiery skarbowe, mamy więc dla tej części kapitału stopę zwrotu mniej więcej jak w przypadku ZUS; faktem jest, że obligacje mogą przynieść wyższy zysk niż nominalny PKB ale trzeba odjąć prowizję funduszy oraz wziąć pod uwagę, że OFE nie trzymają pełnego limitu w bezpiecznych papierach (zwykle oscyluje to w okolicy +/- 50%)

– do 40% aktywów mogą inwestować w akcje; ponownie – nigdy nie dopełniają rachunków do limitu, udział spółek polskich i zagranicznych waha się od dwudziestu kilku do trzydziestu kilku procent.

Zatem aby dorównać planowanej waloryzacji subkonta w ZUS w naszym przykładzie, OFE musiałyby zarabiać na giełdzie nieco więcej niż 4,5% rocznie. Możliwe? Oczywiście, przy dobrej koniunkturze giełdowej nawet więcej. Pod warunkiem, że koniunktura na giełdach utrzyma się przez kolejne dziesięciolecia. Na to jednak nie ma ani gwarancji ani nawet obietnic. Parafrazując: dla wielu lepsze byłoby 4,5% w garści (bez ryzyka, w ZUS) niż niewiadomo_ile_procent na dachu (w OFE, z ryzykiem spadków podczas bess).

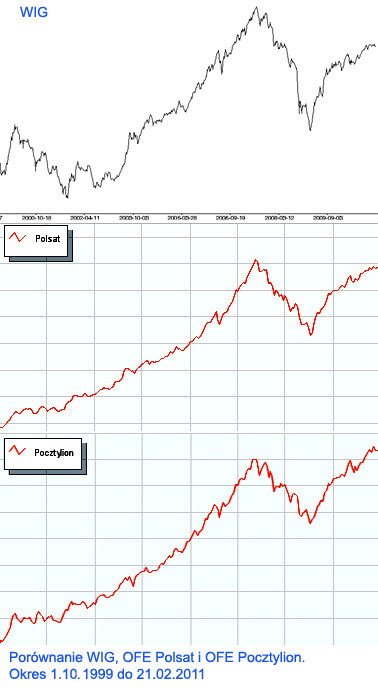

Poglądowo, dla porównania i oszacowania, poniżej kilka cyferek i obrazków odnośnie dotychczasowych dokonań OFE.

Od początku działania funduszy emerytalnych do dziś najwięcej zarobił:

POLSAT – 234, 30%

To daje około 11,3 % średniorocznie (procent składany – CAGR)

W tym samym okresie najmniej zyskał:

POCZTYLION – 186,10%

To zaś daje 9, 79% średniorocznie (znów CAGR)

W tym samym okresie WIG urósł ok. 11,06% (CAGR ponownie).

Jak wyglądały zmiany wszystkich trzech pokazują poniższe wykresy:

Źródło danych dla OFE: money.pl

Lata ekstra premii za różne wydarzenia, o których wspominałem w poprzednim wpisie, oraz całkiem spore odsetki od obligacji w początkowym okresie, złożyły się na zmianę naszych aktywów w tempie nieco mniejszym niż średnia zmiana szerokiego rynku na GPW. Proszę zauważyć, że OFE nie dotknęła niemal bessa internetowa z przełomu stuleci. Prawdopodobnie dzięki temu, że wysokie odsetki od obligacji pokryły straty w akcjach. Niestety ostatnią bessę już widać w wynikach (Polsat jeszcze się z niej nie wydobył, Pocztylion wskoczył na nowy szczyt krzywej kapitału). Zjazdy na wartości sięgały podczas bessy 25-30% ale gdyby odjąć odsetki od obligacji wówczas strata na akcjach wychodzi większa.

Czy nasze OFE generują więc tzw. alfa? Gdzie alfa to wskaźnik aktywnego zarządzania, jeden w wyróżników umiejętności menadżera zarządzającego kapitałami, najprościej rzecz ujmując pokazujący ile ów zarobił więcej niż średnia rynkowa mierzona indeksem.

Najpierw należy sobie uświadomić, że powyższe zyski i wykresy dotyczą jednie zmiany wartości jednostek inwestycyjnych OFE, liczonych przez KNF. Mówiąc najprościej – pokazują przyrost składki wpłaconej pierwszego dnia istnienia funduszy. Nie jest to równoznaczne z zyskami rzeczywistymi naszych kapitałów gdyż nie wpłaciliśmy całości naszych środków pierwszego dnia ale robimy to w ratach co miesiąc. Portal money.pl podaje co jakiś czas zmiany realne w postaci skumulowanej stopy zwrotu czyli takiej zmiany kapitałów, jaka zachodzi po comiesięcznych wpłatach. Ostatni taki raport w zeszłym roku podawał, że najlepszy OFE w przeciągu 10 lat uzyskał dla swoich klientów niecałe…50%.

Trudno powiedzieć, nie mając danych cząstkowych, jak rosła sama część akcyjna OFE (a może ktoś dokopał się do takich danych?). Szacunki KNF i raporty rządowe mówią, że zyski z tej części oscylują w pobliżu zmiany WIG, często poniżej, ale wyżej niż przyrost WIG20.

OFE mają w portfelu papiery ok. 60% ze spółek notowanych na GPW. Ponieważ klasyczny timing takim kapitałem jest niemożliwy więc ich jedyną bronią są zmiany zaangażowania w poszczególne akcje (niedoważanie lub nadważanie) oraz ‘stock selection’ (wybór potencjalnie najlepszych spółek). Pewnie 10 lat zostawiło w ich doświadczeniach i umiejętnościach jakieś (oby!) pozytywne zmiany ale nie łudźmy się, że przy braku alternatyw dla alokacji środków, ich zyski z akcji będą drastycznie różne od zmian samego WIG a zjazdy kapitałów podczas bess nie wystąpią. Ta część składek jest więc w ogromnym stopniu zależna od nieprzewidywalnej w żadnym stopniu koniunktury ale dalsze 11% zmian rocznych WIG to raczej tylko marzenie. Tym bardziej, jeśli nasz budżet narodowy się nie skompensuje…

Jedynym słowem podsumowania- zmiany rynku giełdowego wyższe niż PKB+inflacja pozwoliłyby uzyskać OFE wyższe zyski niż rewaloryzacja subkonta w ZUS co jest możliwe ale niepewne. Do czasu ostatniej bessy przyrost naszych kapitałów w OFE był wyższy niż zmiany naszych zapisów w ZUS, krach na świecie zmienił ową tendencję, a dziś oba strumienie zysków niemal się wyrównały. Ale nie o to przecież chodziło twórcom reform ponad dekadę temu. Konkurencja nie przyniosła ani ekstra zysków ani naturalnego spadku prowizji…

Na otarcie naszych i funduszowych łez minister Boni proponuje podnieść funduszom emerytalnym limity inwestycyjne w akcje do bodajże 60% z obecnych 40%. To wcale nie jest dla funduszy dobra wiadomość bo wyższe zaangażowanie to nie tylko większy potencjalny zysk ale też zmienność, a co za tym idzie – możliwość wypadnięcia poniżej minimalnej stopy zwrotu i konieczność dopłaty! Mieliśmy już przecież precedensy.

Mam uzasadnione obawy, że gdyby chodziło tylko o matematykę, wielu Polaków bez wahania wybrałoby wariant „ZUS”.

—*Kat*—

14 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czegoś nie rozumiem…

Jeżeli OFE ucina się tak naprawdę całą część składki, która była inwestowana w obligacje, to po co jeszcze ograniczany jest limit inwestycyjny w akcje?

Przecież im zostaje, to co i tak było inwestowane w akcje.

Czy nie powinni jednak mieć możliwość inwestowania 100 % w akcje?

Inaczej wygląda to tak:

I Filar – wiadomo

około 5% – IKZE, nominalne PKB

a OFE jeszcze ma znowu dzielić to na akcje i obligacje?

Przecież Opłata od każdej składki wynosi około 3-4% i długo to się nie zmieni

Do tego coroczna opłata za zarządzanie nie pamiętam dokładnie 1.5-2% w skali roku…Czyli być może będzie to właśnie oprocentowanie obligacji…

To nie ma najmniejszego sensu. Jeżeli OFE cokolwiek zarobi, większość i tak odbierze sobie w postaci swoich opłat

„Czy nasze OFE generują więc tzw. alfa? Gdzie alfa to wskaźnik aktywnego zarządzania, jeden w wyróżników umiejętności menadżera zarządzającego kapitałami, najprościej rzecz ujmując pokazujący ile ów zarobił więcej niż średnia rynkowa mierzona indeksem.”

Kto ich tam wie czy te OFE generują alfę? Może powinni to pokazać uzasadniając swoje istnienie, szczerze i otwarcie pokazać wyniki, by zamknąc usta krytykom i krytykantom waszych umiejętności.

A więc „OFErmy” karty na stół.

Z tym jednak zastrzeżeniem, że nie wedle metodologii zaproponowanej przez Kathaya, to jest pokazywania ileście zarobili ponad średnią rynkową mierzoną indeksem WIG.

My wiemy, że zarządzający funduszamy to lubieją takie podejście, bo jeśli w danym okresie porównawczym indeks spadnie o 10% a ich portfel wykaże stratę tylko – 6%, to wtedy puszą się i nadymają i krzyczą – patrzcie jacy jesteśmy dobrzy pobiliśmy indeks o 4 % (lun punkty procentowe jak kto woli) no to bonusy się nam należą. I to sowite.

Na takie dictum powiedzmy im tak, zarobek to zarobek jest, to realne zwiększenie wartości posiadanego portfela, pozycji lub stanu na rachunku bankowym. A nie jakieś tam umowne kuglowanie liczbami wirtualnymi.

Less wam podpowie jak to prawidłowo liczyć, bo to przypadkowo wie. Realny zarobek, w sensie ekonomicznym, należy liczyć według metody „Bond Plus” w odniesieniu/porównaniu do stopa zwrotu z obligacji rządowych (zawsze dodatnia) plus premia za ryzyko, właściwe dla danego portfela.

Przecież alfa, pokazująca faktyczną umiejętność aktywnego zarządzania to resztówka, która pozostaje po skorygowaniu zysku/zarobku nominalnego o procent z obligacji minus jeszcze premia za ryzyko.

Bo jeśli odejmiemy tylko yield z obligacji i wyjdzie nam 10 % plusa to nie znaczy wcale, że osiągneliśmy dodatnia alfę jeśli ponosiliśmy ryzyko skalkulowane na 12%.

Tak więc liczenie alfy w stosunku do benchmarku, jakim jest indeks rynkowy nie pokaże nam całej prawdy, bo w tym wypadku indeks może być bardziej bęcmarkiem niż rzeczowym benchmarkiem.

Poza tym logiczne jest, że OFErtowcy powinni porównywać wyniki swojej ryzykownej aktywności giełdowej do strategi pasywnej czyli bezpiecznego inwestowania w obligacje. Wtedy będzie wiadomo czy coś zarobili ponad to co każdy niuniek czy niunia z ZUS może zafiksować.

Acha, żebym nie zapomniał prosimy o wykonanie wyliczeń zarówno w układzie brutto jak i netto, czyli po odjęciu prowizji i różnych opłat za zarządzanie i prowadzenie rachunków. Będzie wtedy wiadomo czy w ogóle zarabiacie na siebie, macherzy z OFE.

No to mołodcy karty na stół, czekamy przebierając nogami.

Less zgadzam się z Tobą ale znając to w tej banana republik OFE raczej położy nogi na stół (w stylu amerykanskim) mówiąc „… I co nam zrobicie?”

Oczywiście wynikowy wynik działalności inwestycyjnej OFE powinien być jeszcze urealniony/zobiektywizowany przez skorygowanie o wskaźnik inflacji, wzrostu cen towarów konsumpcyjnych czy PKB.

O sile nabywczej pieniędzy nie wolno bowiem zapominać.

„Jeśli więc np. PKB wzrośnie o 1,5% a inflacja o 3%, wówczas zapis na naszym subkoncie powiększony zostanie przez ZUS o 4,5%.”

Czy aby na pewno nominalny wzrost tak powinien być liczony, jako suma, a nie zgodnie ze wzorem Fischera?

N = (1 + R) * (1 + I) – 1

gdzie:

N – stopa nominalna

R – stopa realna

Wtedy nominalny wzrost PKB wyniesie 4.545%. Co prawda różnica wyników jest niewielka – chodzi mi jedynie o prawidłową metodologię.

@ Alicja

„Czy nie powinni jednak mieć możliwość inwestowania 100 % w akcje?”

Na II filar zgodnie z projektem składać się mają zarówno OFE, jak i subkonta zusowskie. Aktywa OFE mają już spory rozmiar, a subkonta w ZUS zaczynać mają od zera. Projekt, który został przedstawiony, zakłada takie zmiany do 2020 roku limitów inwestycyjnych w akcje, że w praktyce ich udział w całym drugim filarze (czyli także po uwzględnieniu subkont zusowskich) nadal będzie zbliżony do dotychczasowych 40%.

„Do tego coroczna opłata za zarządzanie nie pamiętam dokładnie 1.5-2% w skali roku…”

Opłata za zarządzanie jest miesięczna i jest zależna od wysokości aktywów w OFE:

dla aktywów do 8 mld zł: 0.045% wartości aktywów

dla aktywów od 8 do 20 mld zł: 3.6 mln zł + 0.04% od nadwyżki ponad 8 mld zł

dla aktywów 20-35 mld zł: 8.4 mln zł + 0.032% od nadwyżki ponad 35 mld zł

dla aktywów 35-45 mld zł: 13.2 mln zł + 0.023% od nadwyżki ponad 35 mld zł

dla aktywów większych od 45 mld zł: 15.5 mln zł.

@ Bartlomeush

Generalnie to słuszne spostrzeżenie, ale jest pewne ale, o czym niżej.

Można to przedstawić i tak (chyba lepiej),

(1 + N)= (1 + R)(P1/Po) czyli R = (1 + N)(Po/P1) – 1

gdzie Po oraz Po, to poziom cen konsumpcyjnych w roku wyjściowym i następnym czyli obliczeniowym.

Łatwo zauważyć, że P1/Po = CPI czyli indeks cen konsumpcyjnych.

Poza tym – przy tych założeniach, to jest zgodne z :”Jeśli więc np. PKB wzrośnie o 1,5% a inflacja o 3%, wówczas zapis na naszym subkoncie powiększony zostanie przez ZUS o 4,5%.”

to ze wzgkędów poprawnościowych powinniśmy raczej stosować następujący wzór:

(1 + R) x (PKB1/PKBo)= (1 + N)(Po/P1)(PKB1/PKBo),

by właściwie pokażać efekt wpływu obu czynników, który ma charakter mnożnikowy a nie addytywny.

1,03 x 1,015 = 1,04545 czyli otrzymujemy 4,4545% a nie 4,545%

Co prawda różnica wyników jest niewielka – chodzi mi jedynie o prawidłową metodologię.

@ Lesser

„1,03 x 1,015 = 1,04545 czyli otrzymujemy 4,4545% a nie 4,545%”

Fakt, 4.4545% -> ordynarnie się machnąłem przepisując wynik.

„Można to przedstawić i tak (chyba lepiej),

(1 + N)= (1 + R)(P1/Po) czyli R = (1 + N)(Po/P1) – 1”

Zamiast P1/P0 (u mnie to I), powinno być (1 + P1/P0).

(1 + N)= (1 + R)(1 + P1/P0) / (1+P1/P0)

(1 + N) / (1 + P1/P0)= (1 + R)

zatem R = (1 + N) / (1 + P1/P0) – 1, a nie R = (1 + N)(Po/P1) – 1.

„ze wzgkędów poprawnościowych powinniśmy raczej stosować następujący wzór:

(1 + R) x (PKB1/PKBo)= (1 + N)(Po/P1)(PKB1/PKBo)

by właściwie pokażać efekt wpływu obu czynników, który ma charakter mnożnikowy a nie addytywny.”

Tego zabiegu niestety zupełnie nie rozumiem, także będę wdzięczny za rozwinięcie myśli. Jak dla mnie PKB1/PKB0 to N.

W ogóle to przyjęliśmy ciche założenie, za Kathayem, że podana w tekście wartość 1.5% średniorocznego wzrostu PKB za okres 5 lat (tak to zaproponowano w projekcie) jest wartością realną, czyli oczyszczoną z wpływu inflacji.

ech, widzę, że jedną rzecz napisałem nieczytelnie:

„(1 + N)= (1 + R)(1 + P1/P0) / (1+P1/P0)”

tak będzie bardziej przejrzyście:

(1 + N)= (1 + R)(1 + P1/P0) | :(1 + P1 / P0)

1 + N) / (1 + P1/P0)= (1 + R)

zatem R = (1 + N) / (1 + P1/P0) – 1

kula, witki mi teraz opadły na widok tej smutnej emotikony

(1 + N)= (1 + R)(1 + P1/P0) obustronnie podzielone przez ( 1 + P1 / P0)

jeżeli ktoś z Bossy ma możliwość edycji, uprzejmie proszę o poprawkę powyżej i usunięcie tej odpowiedzi, żeby zbędnego śmietnika nie było…

@ Bartolomeush

„I” czy P1/Po niby to samo ale chyba łatwiej liczy się w programach tą drugą forma, szczególnie gdy pobiera się dane o inflacji jako CPI.

„Jak dla mnie PKB1/PKB0 to N”.

Chyba nie, N – inflacja nominalna zawiera w sobie realną stopę procentową plus wskaźnik inflacji (ex ante lub ex post)- co można zapisać tak N = R + i

Czyli jak bank płaci nam N % na depozycie terminowym to można umownie ale poznawczo powiedzieć, że rekompensuje nas w części R% za koszt pieniądza (wartość pieniądza w czasie) a w części i% za przewidywaną inflację. Chodzi tu o utrzymanie siły nabywczej posiadanego kapitału.

Natomiast jeśli idzie o PKB, to sprawa jest trochę trudniejsza i lekko dyskusyjna, czy stosować tęe poprawkę czy nie.

Indeksowanie o zmianę PKB to rodzaj „nagrody-premii” – nadywżki mającej, można powiedzieć, pełnić rolę alfy, wyznaczając w sposób zobiektywizowany minimalny próg a jednocześnie stawiający swoistą poprzeczkę poziomowi umiejętności zarządzających funduszem.

Czyli jest to minimalne coś co powinno być dołożone ponad koszt pieniądza oraz inflację, czyli współczynnik/wskaźnik realnego przyrostu wartości naszego kapitału.

Powstaje problem czy w ogóle stosować PKB jako wskaźnik bowiem w sytuacji jeśli akurat PKB1 < PKBo, zmniejszał by się nam wymóg efektywności. Może więc warto pomyśleć o zastosowaniu w tym celu innego wskaźnika.

Mam nadzieję, że w miarę jasno i przystępnie to wyłożyłem.

Jeszcze dopisek mały taki.

Zmiany PKB w ujęciu wartościowym mogą być powodowane zmianą fizycznego wolumeny produkcji, zmiana wyceny usług, zmianami cen krajowych i zagranicznych oraz zmianami kursu walutowego, zmianami dochodów ludności etc..

Może zajść tak sytuacja, że spadnie nam przykładowo wielkość fizycznej produkcji towaru eksportowego a jednocześnie nie zmieni się a nawet wzrośnie wartość jego produkcji, gdyż odpowiednio wzrosną jego światowe ceny i/lub akurat tak ustali się kurs walutowy.

Wtedy jest niby większy przychód pieniędzy ale spada aktywność i efektywność produkcji.

@lesserwisser

Za pokonywanie alfy bierze się premie liczone w miliardach USD na osobę więc nie popadajmy w przesadę.

Skoro rząd chce wszystkim zrobić dobrze to może zostawmy OFE i wyznaczmy im stopę referencyjną do wypłaty premii = wzrost PKB plus inflacja.

Skoro ZUS będzie w stanie wyciągnąć 4,5% rocznie to dlaczego spece z OFE mają nie dać rady?

„\Mam uzasadnione obawy, że gdyby chodziło tylko o matematykę, wielu Polaków bez wahania wybrałoby wariant „ZUS”.”

Ominął Pan całkowicie ryzyko po stronie ZUS.

Pisze Pan:

Z jednej strony mamy OFE z wyższymi stopami zwrotu ale i wyższym ryzykiem RYNKOWYM.

Z drugiej ZUS z pewną stopą zwrotu i bez ryzyka.

Tylko czy aby na pewno bez ryzyka?

Moim zdaniem ryzyk w tym wypadku jest więcej:

– gospodarcze (trafiamy na 20 lat stagnacji z deflacją – patrz Japonia),

– rynkowe (ZUS- rząd musi pożyczać na wypłatę naszych emerytur w okresie drogich obligacji),

– polityczne (wiadomo),

– zmian w zasadach w stylu Gamboni,

itd. itp.

Sprowadzając do ulubionej przez Pana matematyki:

oczekiwana stopa zwrotu jest iloczynem stopy zwrotu i prawdopodobieństwa jej osiągnięcia. Przy ZUSie „znamy” tylko

stopę zwrotu, a nie znamy prawdopodobieństwa.

Porównując do pokera:

– siadamy do stolika przy którym nagroda jest niewiadomą ale obok nas siedzą duzi gracze, którzy przypilnują, żeby rozgrywający nie obraził się i nie wyszedł bez wypłaty, a on się musi z nimi liczyć

albo

– siadamy do stolika przy którym rozgrywający „gwarantuje” nam wygraną

ale nie mamy pewności czy w trakcie gry nie wypnie się na nas całkowicie.

Dodatkowo wiemy, że rozgrywający, żeby wypłacić nam wygraną musi od kogoś pożyczyć. I co gorsza rozgrywający mieszka z nami pod jednym dachem. Więc jeśli on zbankrutuje to my będziemy musieli płacić za czynsz, ogrzewanie itp. Słaba alternatywa.

P.S. Widział ktoś w jaki sposób rząd zaproponował finansowanie wypłat tych „wirtualnych” emerytur? Czy nie będzie zmuszony tworzyć rezerw,które w jakiś sposób będą wpływały na możliwości pożyczkowe na rynku już teraz? Czytaj koszty tych zmian będą odczuwalne dla SP już teraz i w sumie mogą być wyższe niż przy starym rozwiązaniu?

„Za pokonywanie alfy bierze się premie liczone w miliardach USD na osobę więc nie popadajmy w przesadę.”

Jest w tym sporo przesady ale czasem zdarza się. Wprawdzie premie za realizację alfy bywają wielce smakowite jednak powstaje pytanie czy system ten działa w drugą stronę, to jest czy zarządcy dopłacają coś karnie, jak nie wyrabiają normy.

Raczej nie co więcej ich wynagrodzenia są sowite nawet gdy nie zarobią bety, to jest nie pokonają indeksu rynkowego, a to przecież wystepuję w wiekszości przypadków.

Ten system ma charakter wybitnie patologiczny i jest skwapliwie kultywowany przez ludzi z branży (sami swoi) co podkreśla paru speców, choćby stary J. Bogle.

Nie zająłem stanowiska ,w żadnym ze swoich wpisów w tym wątku, odnośnie kwestii czy OFE ma być zlikwidowane czy nie oraz jak zreformowane oraz jaką rolę powinien pełnić ZUS i czy będzie lepszy.

Skomentowałem tylko istotny wywód-myśl Kathaya odnośnie kwestii efektywności inwestycji OFE i trochę rozwinąłem temat, gdyż uważam że jest to temat ważny, o którym jakoś mało się pisze w sposób konkretny.

Tym bardziej istotny jest ten temat, że jak słyszę wywody p. Lewickiej, o tym jak efektywne jest i może być inwestowanie OFE na giełdzie to zastanawiam się czy kpi czy o drogę pyta. Jeśli ona wierzy w to co mówi, to gorze nam.

Proponuję więc przejście do konkretów i wyłożenie kart na stół, by e OFE pokazały wreszcie jaka jest faktyczna czysta efektywność ich inwestowania na giełdzie, z pominięciem przychodów z opłat oraz zysków z obligacji. I wtedy będą mogli bezspornie udowodnić jak im idzie i zamknąć usta krytykom. I to dopiero ustawi trwającą dyskusję na właściwe tory.

Ja wiem czemu o „une” są niezbyt chętne do dyskusji w oparciu o konkretne wyliczenia i argumenty a mówią o hasłach i ciągnionych przychodach globalnych.

Pokazuje to choćby dane KNF, która publikuje dwa razy w roku 3 letnie stopy zwrotu zwrotu osiągane prze OFE (nieoczyszczone). Ostatni ranking za okres od 28-09-2007 do 30-09-2010 roku, pokazuje że dwaj liderzy, Generalli i Axa, mają 3 lenie stopy zwrotu na poziomie trochę ponad 5 % zaś lider długoterminowy Polsat ma zaledwie 0,52 %.

Średnia ważona stopa zwrotu wyniosła 3,36 % a minimalna minus 0,64 %

http://www.multiofe.pl/porownanie.OFE.stopy-zwrotu.shtml

„Skoro ZUS będzie w stanie wyciągnąć 4,5% rocznie to dlaczego spece z OFE mają nie dać rady?”

Jeśli ZUS wyciągnie 4,5% bez prowizji i opłat i zrobią to również spece z OFE (i chyba prędzej) to niech sobie też działają, bez opłat i prowizji ale z premią za sukces inwestycyjny!

Pisze Pan: „Tylko czy aby na pewno bez ryzyka? Moim zdaniem ryzyk w tym wypadku jest więcej: gospodarcze (trafiamy na 20 lat stagnacji z deflacją – patrz Japonia), rynkowe (ZUS- rząd musi pożyczać na wypłatę naszych emerytur w okresie drogich obligacji), polityczne (wiadomo), zmian w zasadach w stylu Gamboni,itd. itp.”

I słusznie Pan zauważa, bo nie ma zysku bez ryzyka jak również działalności gospodarczej bez ryzyka, ale proszę sobie postawić pytanie czy wymienione wydarzenia i zjawiska nie będą też miały wpływu na rynek giełdowy, który przecież nie działa w próżni i uważany jest za barometr gospodarki.

Ale nie zauważa Pan drugiej strony, otóż:

– deflacja automatycznie poprawi kalkulacyjnie wyniki uzyskane przez OFE/ZUS co jasno wynika z „mojej” wersji formuły – R = (1 + N)(Po/P1) – 1, bo jak widać wtedy (Po/P1)> 1.

– w okresie drogich obligacji etc etc… Kiedy obligacje są drogie? Wtedy gdy ich stopa dyskontująca (YTM) jest niższa od odsetek kuponowych czyli gdy ich cena rynkowa jest większa od nominału.

Ale przecież wtedy automatycznie obniża sie poprzeczka dla oceny efektywności inwestowania metoda Bond Plus, raz niższa wyjściowa stopa procentowa a dwa mniejsza premia za ryzyko, która jest w jakiejś proporcji do stopy wolnej od ryzyka!

„Przy ZUSie“znamy” tylko stopę zwrotu, a nie znamy prawdopodobieństwa”

Czyżby, jeśli ZUS nabywał by obligacje rządowe, to są one uważane za pewne papiery a ich oprocentowanie można uznać za odpowiednik stopy wolnej od ryzyka, czyli pewnej w realizacji lub bardziej fachowo mówiąc nie wykazującej odchyleń od wielkości zakładanej (z zerową wariancją) ditto z prawdopodobieństwem realizacji równym 1. (cbdo)

Pozdrawiam

PS

Tak naprawdę to nigdy nie lubiłem matematyki ale wzorem łatwiej jest coś pokazać niż stoma słowami.

Drogie obligacje (wysoka stopa procentowa) podnoszą przecież poprzeczkę opłacalności

@ ostatni

Oczywiście mój powyższy komentarz powinien być tak zaadresowany.

Sorry