Poprzedni wpis z cyklu o mitach dotknął tematu dywersyfikacji. To bardzo wdzięczny motyw i będę do niego wracał gdyż niejednokrotnie pytano mnie o to jak się za to efektywnie zabrać.

Gdzie są granice dobrej dywersyfikacji? Optymalnie i idealnie nasza linia zysków i strat w inwestycji, składającej się z wielu aktywów o różnych klasach, powinna piąć się w górę bez większych zjazdów w dół. Realnie jednak owe zjazdy będą istnieć, tym większe im bardziej skorelowane i zmienne aktywa w naszym portfelu. Coraz trudniej o wygładzenie krzywej naszych kapitałów w zglobalizowanym świecie, dziś chciałbym pokazać jak złudne potrafią być układy niektórych aktywów.

Poprzednio wspominałem o micie rozkładu środków na kilka funduszy akcyjnych. Tym razem do akcji dołożymy obligacje.

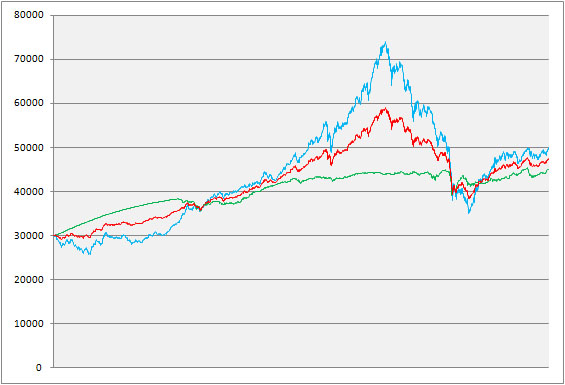

W tym celu wrzuciłem na ruszt dwa ciągi danych – funduszu akcyjnego i funduszu obligacji z jednej i tej samej firmy zarządzającej. Mniejsza o jej nazwę, przebiegi wycen jednostek są tam pewną średnią, reprezentującą cały polski rynek. Dane obejmują 10 lat gdyż tyle działa odnoga obligacyjna tej firmy. Pierwsza symulacja na danych historycznych obejmowała następującą inwestycję 30 000 PLN: całość w fundusz akcyjny (niebieska linia na poniższym wykresie), całość w obligacyjny (zielona linia), i prostą dywersyfikację- po połowie w każdy z nich (czerwona linia):

Co otrzymujemy w kwestii ograniczenia ryzyka? Dywersyfikacja pomniejsza nam nieco zmienność wahań w stosunku do dużo zyskowniejszego funduszu akcyjnego i zmniejsza nam zauważalny tam zjazd kapitału podczas bessy: z niemal 50% do ok. 35%. Jednak zysk końcowy nie daje efektu synergii czyli nie jest wyższy niż z inwestycji tylko w fundusz akcyjny. Mamy więc mały lifting samego ryzyka jako, w tym wypadku, miary zmienności i maksymalnego zjazdu kapitału.

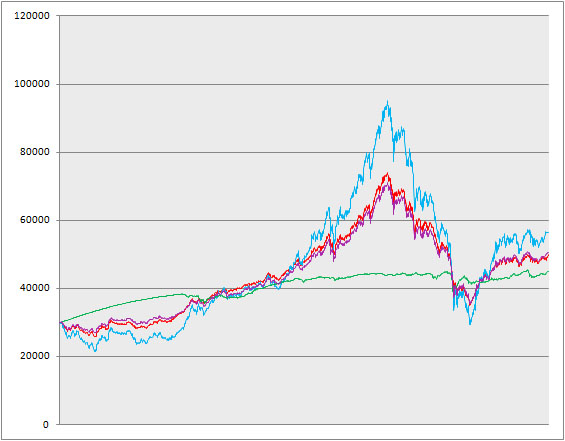

Dla porównania dodałem trzeci fundusz tej samej firmy powierniczej co wyżej – zrównoważonego wzrostu (fioletowa linia na wykresie poniżej). W tej symulacji dywersyfikacja (linia czerwona) jest przebiegiem inwestycji rozłożonej równo pomiędzy wszystkie 3 fundusze. Pokrywa się ona niemal idealnie z linią funduszu zrównoważonego. Zamiast inwestować w 3 fundusze wystarczy wybrać tylko ten jeden aby uzyskać efekt lekkiego zmniejszenia ryzyka. To jednak dywersyfikacja daleka od idealnej.

Alternatywą, która dałaby zysk wyższy niż z obligacji ale nieco bardziej zmienny w czasie, byłby niesymetryczny podział dostępnej puli środków- na przykład 80% w fundusz obligacyjny czy same obligacje a 20% w fundusz akcyjny (lub same akcje lub ETF na indeks WIG20). To pomysł dla tych, którzy w BOŚ próbują prowadzić własne portfele z 3 filara – IKE. Do niego jeszcze wrócę wkrótce.

—*** Kat***—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.