Kilka słów o wskaźniku „jakości” rynku akcji.

MIT 6/ Rynek jest naprawdę tani obecnie. Wskaźnik Cena/Zysk (C/Z, lub z angielska P/E) wynosi tylko około 13.

C/Z jeśli się nie mylę jest nadal chętnie pokazywane w analizach jako swego rodzaju punkt orientacyjny „taniości” lub „przewartościowania” rynku. Wszyscy akcjonariusze wiedzą, mam, nadzieję o jego mocnym obciążeniu wadami i co za tym idzie – sporej zmienności, a czasem przypadkowości, z powodu huśtawki zysków firm czyli drugiego składnika owego wskaźnika. Przyszłościowe, rozwojowe spółki czasem wręcz szokują wysokim C/Z a mimo to potrafią rosnąć nie do wiary długo i wysoko, te o niskim wskaźniku bywają często pogardzane, spadając niespodziewanie mocno.

Gdyby było to wszystko proste już dawno grube ryby na rynku funduszy zakodowałyby wskaźnik w algorytmy, wyciskając z nich łatwy pieniądz. Skądinąd widziałem już systemy transakcyjne oparte na C/Z ale traktowane w inny niż tradycyjnie fundamentalny sposób, podobny raczej klasycznej Analizie Technicznej, jak choćby taki, w którym nanosi się średnie na linię długoterminowych C/Z, kupując i sprzedając przecięcia.

Skąd więc tyle szumu i atencji dla tego wskaźnika?

Porozmawiajmy o szerokim rynku czyli C/Z jako średniej dla całości akcji objętych indeksami, gdyż to jest właśnie miernikiem „atrakcyjności” lub straszakiem przed spadkami. I dłuższych niż kwartalne okresy liczenia.

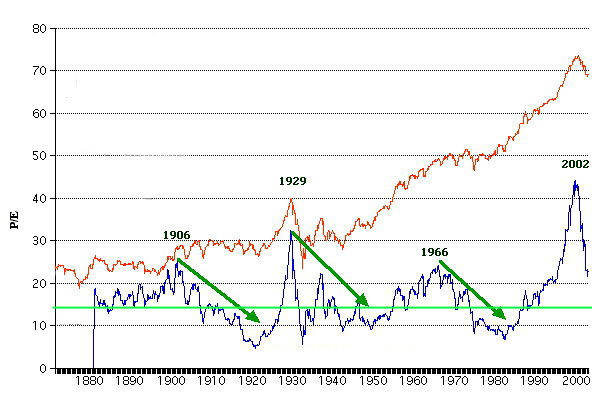

Proszę spojrzeć na obrazek poniżej. Przedstawia on wykres indeksu amerykańskiego S&P 500 (na czerwono) oraz granatową linię , obrazującą C/Z jako średnią dla wszystkich spółek objętych indeksem. Co ciekawego widać tam bez podpowiedzi ?

Autor mitów sugeruje posługiwanie się cyklicznie dopasowanym C/Z, porównującym kursy do zysków z ostatnich 10 lat. Ten wykres powyżej pochodzi sprzed dekady i jest właśnie obrazem danych 10-cio letnich. Naprowadziło mnie na niego studium „The P/I ratio and Stock Market Performance”, które powołuje się na prace Roberta Schillera, autora wspominanej przez mnie wielokrotnie książki „Irrational exuberance”, który w swoich pracach regularnie zajmuje się zależnościami tego typu. Krótko o tych relacjach:

Najważniejsze – czy C/Z pomaga prognozować długoterminowe zmiany na rynku akcji w długim okresie ? Cóż, być może czasami tak…

Na tym wykresie zysk liczony jest dla ostatnich 10 lat dla wygładzenia danych i jak widać wskaźnik ma tendencje do „powrotu do średniej” (mean reverse) dość często spotykane w świecie finansów – wahania są naprawdę spore ale pomimo okresowych trendów wartości wskaźnika wracają do średniego poziomu równowagi.

Spadek wskaźnika C/Z może się dokonać w dwojaki sposób- albo przez obniżkę kursów akcji albo wzrost zysków spółek. Shiller udowodnił jednak, że C/Z po osiągnięciu wysokich poziomów zdecydowanie częściej spada dzięki obniżce samych kursów giełdowych a nie ekspansji zysków spółek. Udowodnił również , z dużą istotnością statystyczną, że ruchy wskaźnika C/Z są negatywnie skorelowane z ruchami kursów giełdowych, następującymi w kolejnych okresach i nieskorelowane ze wzrostami zysków spółek. A więc z technicznego punktu widzenia coś być może szczególnego tkwi w przebiegach C/Z?

Spójrzmy na wykres jeszcze raz. Naniosłem tam poziomą linię (zielona) na poziom 14,5, będący wieloletnią średnią wskaźnika. Jeśli odczyt C/Z schodzi poniżej owego poziomu to potrafi tam przebywać latami a giełda nie zawsze idzie w dół za nim, czasem porusza się bez kierunku albo nawet rośnie. Jednak kupno indeksu w dowolnym momencie ale poniżej owej średniej prowadziło zawsze do wyższych kursów po krótkim czy dłuższym czasie (nawet po latach niestety). Dobrym punktem orientacyjnym byłoby tutaj tzw. wybicie z progu cenowego, znane z analizy technicznej – jeśli linia C/Z przebija od dołu ów poziom 14,5 można liczyć na wzrosty całego rynku.

Na dziś, w chwili gdy piszę te słowa, 10 letnie C/Z dla indeksu S&P500 wynosi 19,62 a więc umiarkowanie powyżej średniej. Robienie estymacji tego czy jest to poziom wysoki czy niski ma tyle samo sensu co rzut monetą.

CDN

—* Kat *—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Atencja, hmm… 😉