Jako autentyczny fanatyk Analizy Technicznej chciałbym stanąć w obronie krzyży. Choć w nieco przekorny sposób.

Chodzi oczywiście o „krzyż śmierci” i „złoty krzyż” analizowane kilka dni temu przez Grzegorza. Krzyżomanię w analizach i komentarzach obserwuję od dość dawna a skoro dziś wygłaszanie opinii w temacie krzyży jest ‘trendy’ więc nie będę dłużej walczył z taką pokusą.

Gdyby ktoś próbował dojechać powiedzmy do Rzymu przy użyciu auto-mapy, w której wgrano by wersję dróg z 16-tego wieku, jak ocenilibyśmy tego rodzaju przedsięwzięcie? A przecież z podobną precyzją mamy do czynienia w przypadku znakomitej większości analiz technicznych w mediach. Krzyż śmierci jest tego przykładem.

Przypomnę – „krzyż śmierci” na indeksie giełdowym to sygnał przecięcia od góry 200 dniowej średniej arytmetycznej, liczonej z cen zamknięcia, przez średnią 50 dniową („złoty krzyż” to sytuacja odwrotna – przecięcie 200 dniowej od dołu). Wg teorii jest to sygnał sprzedaży posiadanych akcji. Po co komentatorzy i analitycy z takim przejęciem promują „krzyż śmierci”? Zapewne po to by ostrzec czytelników, że rynek będzie spadał więc rozsądną taktyką byłoby pozbycie się akcji i przeczekanie bessy po to, by odkupić je gdy powstanie „złoty krzyż” czyli jaskółka hossy. Ilu z nich rzeczywiście zna sensowność tej taktyki? Mam obawy, że żaden…

Badacze krzyży odwołują się do Blake’a LeBarona, autora wielu znakomitych prac naukowych z tematu A.T., i jego studium sprzed dekady p.t.: „The stability of moving average technical trading rules on the Dow Jones Index”. Z przyjemnością oddałem się tej lekturze a wnioski z jego obliczeń są dość proste: po latach działania przecięcie 2 średnich przestało być skuteczne w latach 90-tych. Kompletnie mnie to nie dziwi, niestacjonarność rynków potrafi zdziałać dużo większe i bardziej spektakularne cuda. Natomiast idący tym śladem technicy wskazują statystyki bądź to potwierdzające, bądź zaprzeczające skuteczności działania obu średnich w układzie jak wyżej.

Zrobiłem własne testy dla rynku amerykańskiego gdyż dla GPW mijają się one z celem, jako że próbka tych zdarzeń jest zbyt mała dla statystycznej istotności.

Historia pokazuje, że stosowanie na przemian obu krzyży było rzeczywiście zyskowne. Wprawdzie nie przekracza zbyt mocno pasywną strategię „kup i trzymaj” ale ma od niej zdecydowanie mniejszą zmienność wyników. Tak naprawdę interesował mnie jedynie wynik polecanej tak przez analityków strategii opuszczenia rynku w przypadku powstania „krzyża śmierci”. Trzeba bowiem mieć świadomość, że na rynku akcji rozkład zysków i strat jest bardzo niesymetryczny po stronie kupna i sprzedaży, wobec czego za niemal całość profitów odpowiada najczęściej długa strona tej taktyki.

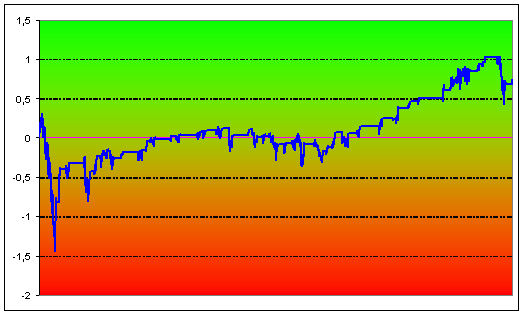

Ściągnąłem z serwisu finansowego yahoo dane indeksu DJIA od 1929 roku, zapuszczając test metody, która jest odwrotnością tego co proponują adwokaci „krzyża śmierci” – zamiast sprzedawać w takim momencie ja testowałem kupno pakietu akcji reprezentowanego przez ów indeks i zamykałem pozycję gdy pojawiał się hossowy „złoty krzyż”. Wynik liczyłem dla każdego dnia w procentach a nie w punktach aby zachować proporcje zmian wartości indeksu. Skumulowane zyski/straty przedstawia poniższy wykres:

Wniosek:

Gdyby trzymać się przez ostatnie 80 lat metody polecanej przez analityków (sprzedaży) można było ponieść łącznie straty w portfelu gdyż zysk przyniosła strategia odwrotna. Nie obyło się to jednak bez sporych jazd kapitału. Początkowe lata 20-te/30-te rzeczywiście promowały skuteczność tego co polecają analitycy, z brakiem wyraźnej tendencji w środku wieku i zdecydowanej porażce takiej metody w drugiej połowie XX wieku.

Co to oznacza? Krzyż śmierci ma sens w aktywnym zarządzaniu portfelem akcji pod warunkiem, że opracujemy dodatkowe strategie kontroli ryzyka (stopy, wielkość pozycji). Czyli jak zwykle. Czego nie dowiemy się raczej nigdy ze wspomnianych analiz.

—*Kat*—

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

otóż to właśnie 100% racji – „ma sens w aktywnym zarządzaniu portfelem akcji pod warunkiem, że opracujemy dodatkowe strategie kontroli ryzyka (stopy, wielkość pozycji)”.

mi się coraz częściej wydaje, że dla analizy technicznej trzeba bardziej tworzyć „metodologię tworzenia systemów ad hoc z odpowiednim MM”, zamiast trików, które miałyby się zawsze sprawdzać, a jak się nie sprawdzają to ma to być dowodem, że at nie działa

niemaal identyczny akapit, jak ten cytowany prrzez jjk wyciąłem ze swojego tekstu.

🙂

Bardzo dobrze napisane.

Dieter

Jako autentyczny miłośnik krzyża (ale daleki od fanatyzmu) nie mogę powstrzymać się od kilku słów komentarza i uzupełnienia.

Ostatnio w mediach często i gęsto się mówi o formacji krzyży, zazwyczaj kwestionując jej skuteczność i przydatność. W jednym z wielu lipcowych komentarzy na stronach Wall Street Journal uśmiercono zarówno złoty jak i czarny krzyż śmierci (zresztą nie po raz pierwszy) stwierdzając, że wskaźnik ten zawiódł aż w 72 %, (prowadził do straty) czyli dużo więcej niż wskazywałaby na to statystyka losowości. Badania przeprowadzono dla okresu od 1955 roku, w którym dead cross na SP500 wystąpił 29 razy a golden cross 21 razy.

Na podstawie tego wyniku można by powiedzieć, że faktycznie w pełni logiczne byłoby stosowanie odwrotnej strategii, czyli sprzedawanie w sytuacji gdy wykluwa się nam złoty krzyż i kupowanie gdy formuje się śmiertelny krzyż. Wtedy mieli byśmy aż 72 % trafności i sporaśne profity.

Trudno powiedzieć czy wyniki te są zaprzeczeniem żartobliwego powiedzenia, że gdy fakty nie zgadzają się z teorią to tym gorzej dla faktów, czy też potwierdzeniem logicznej zasady, iż niezgodność faktów z teorią nakazuję ją zweryfikować. Ale nie śpieszmy się z konkluzjami, bo są pewne ale.

Oczywiście badanie to (podobnie zresztą jak większość innych) przeprowadzono dla średnich 50 oraz 200 dniowych, czyli dla wersji „kanonicznej” krzyży, jeśli tak można powiedzieć. Niektórzy przyjmują nawet, że tylko przecięcie się akurat tych średnich daje złoty i śmiertelny krzyż, zaś w przecięcie się innych średnich, to taki tam sobie zwykły crossover,nie wiadomo zresztą dlaczego.

Problem jednak w tym, że nie ma żadnego „kanonicznego” wariantu krzyży, jeśli idzie o właściwą długość przyjmowanych średnich. Nie bardzo wiadomo dlaczego akurat kombinacja 50/200 MA przyjęła się jako ta podstawowa, czy wręcz wzorcowa. Prawdopodobnie powodem było to, że są to po prostu często przyjmowane w analizach średnie 10 i 40 tygodniowe, ot i tyle.

Nie ma twardych i mocnych przesłanek teoretycznych ani praktycznych mówiących, że ta kombinacja średnich jest właściwa albo lepsza od innych, choćby 25/100, 13/40, 33/117 itp. Przypomnijmy, że stosowana do dziś, na rynkach towarowych, oryginalna kombinacja donchianowska to 5/20 dni.

Co wiecej przeprowadzone badania skuteczności doboru średnich kroczących, w stosunku do pasywnego „kupi trzymaj” wykazały, że 50/200 dni nie jest wcale najlepszą kombinacją, bo sporo lepsze (2-2,5 %) wyniki otrzymano dla kombinacji 65/135 dni oraz dla 100/250 dni.

Co więcej teoretycy i praktycy crossover trading podkreslają, że nie tylko nie ma tu jednej wzorcowej kombinacji średnich, ani też żadnaz nich nie ma uniwersalnego charakteru. Jedna bowiem bedzie lepsza na rynku towarowym, inna na walutowym inna żas na akcyjnym.

Zróżnicowanie to działa też zresztą „wewnatrzrynkowo”, to jest rózne „best fity” mogą wystepować dla kawy, ropy czy złota, inne też mogą wystepować wprzypadku akcji Intela, BP czy General Motors. Dlatego też programy komputerowe nieustannie przeczesują rynek wyszukując najlepszych okazji formowania się krzyży.

Nalezy ponad to podkreślić, że nie jest stała w czasie, to że dany cross trading działał kiedyś nie oznacza wcale, ze bedzie działał dzisiaj,lub nie bedzie działał jutro, bo to się zmienia okresowo.

W jednym z badań wyszło na przykład że o ile, na przestrzeni dziesięcioleci , mniej wiecej do 2000 roku, róznica między tradingiem w opraciu o metodę krzyży a buy and hold była stosunkowo niewielka to począwszy od 2000 roku szala zaczeła sie przechylać na korzyść metody crossoveru, ze stale wzrastajacą roznicąna jej korzyść.

Dlatego też do wszelkich badań skutecznosci metody krzyży należy nie tylko podchodzić z odpowiednią rezerwą ale też umieszczać ja w odpowiednim kontekście rynkowym i czasowym, zgodnie z zasadą „liczy się tu i teraz”.

Może nie sprawdzać się skrzyżowanie 50/200 a sprawdzać 63/252 dniowe ale wykazywać na przykład istotnie większą zmienność lub skłonność do duzo większych drowdown.

Z symulacji autora wyszło, że „że stosowanie na przemian obu krzyży było rzeczywiście zyskowne. Wprawdzie nie przekracza zbyt mocno pasywną strategię „kup i trzymaj” ale ma od niej zdecydowanie mniejszą zmienność wyników.”

Uzupełniająco chciałbym dodać, że w jednym ze znanym mi badań wyszło, że wprawdzie stosowanie metody krzyży dawało zauwazalnielepsze wyniki ale okupione to było dużzo większą ich zmiennością. Wskazuje to dodatkowo, jak ważny jest wspomniany aspekt „tu i teraz”, to jest okienko czasowe badnia, konkretny rynek oraz wielkości przyjętych średnich.

Autor stwierdza : „Krzyż śmierci ma sens w aktywnym zarządzaniu portfelem akcji pod warunkiem, że opracujemy dodatkowe strategie kontroli ryzyka (stopy, wielkość pozycji).”

Być może, bo napewno to nie zaszkodzi, ale czy pomoże to już kwestia dyskusji. Przy stosowaniu metody crossover w tradingu zalece się przede wszystkim elastyczne a nie automatyczne podejście. Płynace z krzyży sygnały należy bowiem traktowac bardziej jako sugestię a nie bezwzględny nakaz określonego wejścia w rynek. Przed dokonaia takiego wejścia zalecane jest otrzymanie określonego potwierdzenia (confirmation) wiarygodności sygnału poprzez uzupełniajacego stosowania trzeciej szybszej średniej i/lub wspomagających RSI czy też MACD.

Trzecia szybka średnia ruchoma np dla typowej kombinacji 50/200 bylaby to 10 dniowa MA, która ma za zadanie wcześniej wyłapać tworzącą się chwilowo tendencję,z uwagi na stosunkowo duże opóżnienie (lag) wskazań pozostałych średnich. Mamy tu do czynienia z logicznym sprzężeniem wskazańsrednich krotko, srednio i długookresowych.

To chwilowo było by na tyle, w temacie krzyży.

„Nalezy ponad to podkreślić, że nie jest stała w czasie, to że dany cross trading działał kiedyś nie oznacza wcale, ze bedzie działał dzisiaj,lub nie bedzie działał jutro, bo to się zmienia okresowo.”

To moim zdaniem dowodzi, że dane narzędzie nie jest skuteczne. Jeżeli coś raz działa, raz nie działa to znaczy, że nie działa i nigdy nie działało. Chyba że jesteśmy w stanie przewidzieć kiedy dane narzędzie będzie można wykorzystać, przewidzieć kiedy będzie działać, wówczas taki dodatkowy element nadałby pewną wartość średnim.

@ Klondike

„To moim zdaniem dowodzi, że dane narzędzie nie jest skuteczne. Jeżeli coś raz działa, raz nie działa to znaczy, że nie działa i nigdy nie działało.”

Mozna na to patrzeć i tak, ale jednak wypada opatrzyć to stwierdzenie paroma słowami komentarza.

Po pierwsze zacytowane moje stwierdzenie niestety nie grzeszy precyzją i nie jest zbyt przejrzyste, więc niejako umyka myśl przewodnia mojej wypowiedzi a skróty myślowe mogą nawet wypaczać jej sens. Ale powiem na swoje usprawiedliwienie, że śpieszyłem się na przegląd techniczny samochodu żony, z którym zalegam od tygodnia.

Postaram się ująć to trochę lepiej (dopiski ujęte są w nawiasy) gdyż przesłałem jedynie naszkicowaną zgrubną myśl, zamiast odpowiednio rozwiniętego fragmentu.

“Należy ponad to podkreślić, że dana (kombinacja średnich) nie jest stała w czasie (jeśli chodzi o jej skuteczność tradingową), to że dany cross trading (to jest oparty o nią) działał kiedyś nie oznacza wcale, ze będzie działał dzisiaj, lub (jeśli nie działa dzisiaj)nie będzie działał jutro, bo to się zmienia okresowo (tak jak i w miarę jak zmieniają się charakter rynku no i nasze umiejętności jego odczytania i wykorzystania).”

Nie chcę rozpisywać co dokładnie rozumiem poprzez zmianę charakteru rynku, ale myślę że wystarczająco obrazowo ujmuje to porównanie do komunikatów z ostatniej powodzi. Mówiło się w nich, że fala kulminacyjna (albo też kolejne fale) zmieniła swój charakter i jest wyjątkowo długa, czyli wysoka woda utrzymywać się będzie przez długi czas.

Takie porównanie jest zresztą na miejscu, gdyż zjawisko crossoveru jest często powiązane z cyklami rynkowymi.

Po drugie nie wspomniałem o jednym z zagrożeń oceny skuteczności cross trading, choć może powinienem. Otóż metoda krzyży sprawdza się najlepiej przy wyraźnie zaznaczonej tendencji cenowej, która odzwierciedlona jest w wykresach średnich. W znacznym stopniu jej skuteczność osłabiana jest przez błędne odczytanie sygnałów na rynku z trendem bocznym, chodzącym zygzakiem. Wtedy gdy podejmowane są konkretne decyzje tradingowe w oparciu o tak zwane fałszywe krzyże, czy też pseudo krzyże, możemy zostać boleśnie „wypunktowani” przez rynek na tak zwanym whippingu (whipsawed). Mam na myśli sytuacje, gdy po wejściach w rynek szybko następują przejściowe zmiany kierunku ruchu cen.

Właśnie takie przypadki są częstym powodem obniżenia efektywności metody krzyży i jej niepochlebnych ocen, choć to wcale nie musi być wina słabość tej metody, ale raczej kwestia ułomności gracza. Dlatego też zaleca się stosowanie wspomnianych potwierdzeń, poprzez pomocnicze wprowadzenie dodatkowej „szybszej” średniej. Nie może ona być jednak zbyt szybka reagująca, lepiej 10 czy też 5 dniowa niż 2 dniowa, po to by nie dawała takich zafałszowanych sygnałów.

Poza tym profesjonalni gracze crossowi zwracają też na takie kwestie jak kąt pod jakim przecinają się stosowane średnie przed uformowaniem krzyży oraz tempo zmian tych średnich (akceleracja) bezpośrednio przed przecięcie się ich.

Po trzecie twoje podejście do sprawy nie jest chyba właściwe. Moim zdaniem zbytnio absolutyzujesz stwierdzając : „Jeżeli coś raz działa, raz nie działa to znaczy, że nie działa i nigdy nie działało.”

Nie należy od analizy technicznej oczekiwać 100 % trafności,gdyż liczy się tu stosunek jej wskazań trafnych do nietrafnych i to nawet nie w wyrażeniu ilościowym ile bardziej kwotowym, bo przecież 6 trafnych decyzji z małymi zyskami, przy czterech nietrafnych z większymi stratami jest dużo gorsza od 4 trafnych decyzji z większymi profitami przy sześciu nietrafnych z małymi stratami.

Ktoś powiedział kiedyś, że osoba oczekująca od analizy technicznej absolutnej niezawodności,powinna sobie lepiej odpuścić AT, aby oszczędzić sobie niepotrzebnych rozczarowań.

Przecież równie dobrze można by powiedzieć, że ponieważ prognozy pogody raz się sprawdzają a raz nie, to w związku z tym należy zaprzestać prognozowania pogody.

Chyba że jesteśmy w stanie przewidzieć kiedy dane narzędzie będzie można wykorzystać, przewidzieć kiedy będzie działać,

“Należy ponad to podkreślić, że nie jest stała w czasie, to że dany cross trading działał kiedyś nie oznacza wcale, ze będzie działał dzisiaj,lub nie będzie działał jutro, bo to się zmienia okresowo.”

Dzięki za odpowiedź. Wyjaśnię tylko o co mi chodziło z tym działaniem. Nie chodzi mi o uzyskanie 100% skuteczności ale o zależności, że im dłuższy okres, w którym testujemy dane narzędzie tym znajdujemy „twardsze” dowody co do jego skuteczności w przeciwieństwie do wysuwania identycznych wniosków na podstawie fragmentarycznych badań niezależnie od tego czy dane narzędzie sprawdzamy samodzielnie czy też w dającym się zdefiniować kontekście w postaci współtowarzyszących innych zależności na wykresie, odpowiedniego MM itd.. .

Zerknijcie na WIG20 – znowu rysuje złoty krzyż. Fajnie byłoby gdyby teraz poszedł w dół 🙂

„Fajnie byłoby gdyby teraz poszedł w dół” ?

A skąd pewność, że to akurat złoty krzyż formuje, a nie jakaś fałszywka, które dużo częściej występują.

Bo nie wszystko złoto co się świeci i nie wystarczy tylko sam fakt, że się dwie linie średnich przecinają i juz mamy właściwy krzyż, jak się to niektórym wydaje.