Przez blisko dwa lata (tak, tak mamy już prawie dwa latka) na blogach bossy udawało mi się omijać temat peak oil – po polsku mówiąc szczyt wydobycia ropy naftowej. Przyczyny były różne, ale najważniejszą było przekonanie, czy raczej wiara, że postęp technologiczny pozwoli uwolnić się ludzkości spod władzy ropy. Argumentów nie miałem zbyt wiele, ale najważniejszym było przekonanie, iż prawo popytu i podaży oraz substytuty wymuszą na wszystkich nowe rozwiązania. Święta pozwoliły mi nadrobić zaległości w lekturach, z których jedna pozwala zająć się problemem peak oil z perspektywy, która jest mi bliska.

Kilka miesięcy temu upubliczniony został tekst analityków Deutsche Banku pod doskonałym tytułem The Peak Oil Market. Price dynamics in the end of oil age. Spolszczając: Szczyt rynku ropy. Dynamika cen u schyłku ery naftowej. Czytelnicy blogów bossy domyślą się dlaczego już sam tytuł wzbudza moje zainteresowanie. Analitycy DB odwrócili powszechnie powtarzane na rynku zdania i zamiast mówić o spadku podaży postawili tezę, iż świat czeka spadek popytu na ropę i poprowadzili swoją prognozę na 20 lat w przyszłość.

Najkrócej mówiąc – zdaniem analityków DB – światową gospodarkę czeka jeszcze jeden szok paliwowy, w którym ropa zdrożeje do około 160 dolarów za baryłkę, skąd rozpocznie się odwrót w konsumpcji paliw ropopochodnych. Nastąpi dynamiczny wzrost produkcji samochodów napędzanych energię elektryczną i napędów hybrydowych z jednoczesnym wzrostem efektywności silników spalinowych. Razem da to spadek zapotrzebowania na ropę używaną w transporcie. W związku z drogą infrastrukturą alternatywą dla ropy nie będzie gaz naturalny i samochody napędzane gazem nie będą wstanie konkurować z hybrydowymi silnikami i napędem elektrycznym.

Konsekwencją dla rynku ropy będzie spadek inwestycji w złoża trudno dostępne – niska cena ropy ma spowodować brak opłacalności eksploatacji pól podmorskich, piasków roponośnych i innych miejsc, które stają się opłacalne tylko wtedy, gdy ropa jest wystarczająco droga. Zauważcie Państwo, iż analitycy DB mówią, iż ropa pozostanie, tam gdzie jest (nie skończy się), tylko producenci nie będą po nią sięgali, gdyż przy cenie baryłki poniżej pewnej kwoty – około 100 dolarów – biznes wydobywczy nie będzie się opłacał.

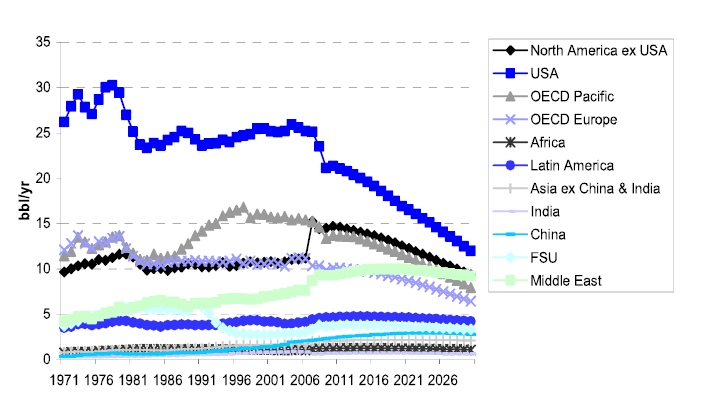

Wszystkim czytelnikom blogów bossy polecam rzucenie okiem na raport DB, który jest dostępny w open-source’owym serwisie Scribd. Nawet, jeśli macie Państwo ochoty na przedzieranie się przed 60 stron tekstu, to warto spojrzeć na wykresy. Na zachętę jeden, pokazujący szacunki pobytu na ropę w kolejnych dwóch dekadach na głowę mieszkańca w ważnych regionach świata. Jak widać – zdaniem analityków DB – azjatycki głód surowcowy nie zatrzyma spadku zapotrzebowania na ropę. Niezależnie od tego, czy prognozy DB znajdą potwierdzenie w rzeczywistości, warto znać punkt widzenia inny od dominującego.

(źródło: DB)

18 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Nawet, jeśli macie Państwo ochoty na przedzieranie się przed 60 stron tekstu, to warto spojrzeć na wykresy. ”

Chyba „nie” gdzieś zginęło. No i „open source” to raczej w kontekście oprogramowania się używa.

@ kjonca

poprawione

„pokazujący szacunki pobytu na ropę”

Chyba miało być „popytu” 🙂

@kjonca, @Tramp

Czepiacie się 🙂

Tylko poprawiamy 🙂 Chyba nie ma nic w tym złego 🙂

Nie ma nic złego – dziękuję

@kioncaTramptylkopoprawiamy

Czy moge sie tak wyrazic,ze przybywacie z poprawczaka?

czy ktos zadal sobie trud by przeczytac art.? a moze ktos z panstwa poswieci chwilke i sam napisze kilka wersow na ciekawy temat ? Ja z checia pocztam i… poszukam bledow . Pawel

Czy Wy już jesteście ludzie totalnie chorzy na głowę? Czy nie mogę już zwrócić uwagi na stylistyczny błąd, żeby autor go poprawił w celu udoskonalenia tekstu? Czy ja z kogoś się naśmiewam, wyśmiewam, zwracam uwagę, żeby upokorzyć autora tekstu?

Ludzie ogarnijcie się trochę. Czy kjonca czy ja po prostu zwróciliśmy uwagę na błąd, nic więcej.

Gdybym miał inny kontakt z Panem Adamem, napisał bym na prywatnego maila. Niestety takiego nie posiadam więc po to jest komentarz 🙂

A sam wpis bardzo ciekawy i dobry.

Za to wracając do tematu, jestem ciekawy ile faktycznie kosztuje wydobycie jednej baryłki ropy na „wodnych polach” naftowych.

Napisali, że dopiero przy 100$ dopiero się opłaca, dla mnie ot trochę za dużo. To co teraz sprzedając po 70-80$ ponoszą same straty? 🙂

To przy 30-40$ powinni splajtować 😉

@ Tramp

ta analiza – czy raczej projekcja – odnosi się w głównej części do lat po 2016 roku i idzie do 2030. Owe 100 dolarów odnosi się właśnie do przyszłości. Na dziś szacuje się, że opłaca się wydobywać ropę w Kanadzie z „piasków” przy cenie 70-80 dolarów, ale przy 50 dolarach już nie. Tylko jest pewien problem – nikt właściwie do końca nie wie, jaka jest dobra cena dla producentów – głównie z OPEC – a oni sami nie są zainteresowani podawaniem ceny innej niż wysoka. Jak ropa jest po 80 dolarów, to mówią, że to cena zapewniająca zyski i możliwości inwestowania w nowe źródła. To samo będą mówili, jak dojdzie do 100 dolarów a jak spadnie do 60, to będą mówili, że coś trzeba zrobić, bo za lat kilka pojawi się problem niedoinwestowania. W przypadku rynku ropy mamy do czynienia z manipulowaniem cenami i faktami. Nie ma tu klasycznego wolnego rynku.

w sprawie poprawek – przyjmuję je z pokorą i chętnie poprawiam błędy.

nic nie szkodzi,punkt widzenia jest bardzo interesujacy.

@Tramp

Nie poprawiłeś stylistycznego błędu. To co poprawiłeś należy do korekty technicznej.Pozdrawiam Cię serdecznie.

Pik jeszcze inaczej

Wielka chochla bije po lapach i wytraca akcje z reki. Zwala, zbiera na kupe.Łódż uderza o dno i odbija jako podwodna. Sprawiedliwy mąż odpowiada a echo powraca z Japonii. Czemu nie powtarzacie ze mną Leliwy Warszawy, Tarnowskich i Słowackich?! Budziłem Was trzynastego, budzę dwudziestego. Pójdziemy na biegun północny odpoczywając co krok. W marcu będzie lżej. Euro po trzy z groszami a WIG gorący piec tysiecy. Dowod mam szczery. N i e w y g ł a d z o n y, n i e z a g ł a s k a n y z a p i s m y ś l i, spirzchnięte wargi i zamknięte usta na mrozie.

Pingback: Blogi bossa.pl » Peak Car is coming to the USA

Sens ukryty i bez sensu.Dzięki za drugi, kontrastowy plan.

Pingback: Blogi bossa.pl » Tam tamy rewolucji