Aktywne inwestowanie w waluty ma przynajmniej jedną, bardzo istotną przewagę nad akcjami – symetryczność. Czyli gra na spadki nie różni się w żadnym razie od obstawiania wzrostów.

No powiedzmy, że prawie się nie różni – pozostaje bowiem aspekt psychologiczny. Sam wiem jakim problemem jest przyzwyczajenie mentalne do istnienia tylko jednej, wzrostowej strony rynku. Ale gwarantuję, że po pewnym czasie praktyki przestaje mieć to znaczenie. I chyba dużo łatwiej jest przestawić się na nowy sposób myślenia w przypadku walut niż kontraktów terminowych na indeksy giełdowe. Prawdopodobnie u typowych analityków technicznych ten proces jest łatwiejszy. Jak zauważył kiedyś Grzegorz – większość praktyków, przechodzących z rynku akcji na kontrakty terminowe, ustawia się raczej po długiej stronie, czy to z przyzwyczajenia czy nastawienia mentalnego.

Poniższy test pokazuje dlaczego warto wziąć pod uwagę waluty, w zasadzie drugi pod względem płynności i dostępności w Polsce rynek po instrumentach opartych na akcjach, nadający się do operacji tradingowych.

Skoro kilka ostatnich wpisów poświęciłem strategii zmiany pozycji w zależności od umiejscowienia kursu względem ekstremów, liczonych z określonej ilości dni wcześniej, dlatego naturalną konsekwencją będzie sprawdzenie tej metody w odniesieniu do polskiego rynku akcji. Jako jego reprezentację wybrałem szereg cenowy indeksu WIG z jednym zastrzeżeniem – wyciąłem początkowe dane przed 1993 rokiem, nie tylko ze względu na marną płynność ale również dlatego, że od tego roku dysponuję danymi z rynku walut, które chciałbym porównać. Oczywiście powraca problem replikacji indeksu WIG w portfelu – kupienie wszystkich akcji wchodzących w jego skład to mordęga, można wprawdzie kupić tylko te o największej wadze lub o współczynniku beta równym 1, ale proponuję potraktować ten test jedynie poglądowo, dla sprawdzenia możliwości tkwiących w podejściu czysto technicznym.

Test pierwszy na indeksie WIG był oparty na wybiciu ponad najwyższą cenę z ostatnich 20-stu dni dla kupna akcji i wyjście dołem ceny poniżej 20-sto dniowego minimum dla likwidacji pozycji. Tak więc uwzględniamy z oczywistych względów tylko długą stronę rynku, nie bierzemy pod uwagę dla uproszczenia prowizji i poślizgów, kapitał początkowy to 100 000 PLN, wartość ruchu o 1 pkt=1 PLN. Aby test był porównywalny z walutami zrobiłem założenie odnośnie jednakowej wielkości ryzyka dla obu instrumentów – wielkość pozycji była tak dobrana by w przypadku straty nie ponieść uszczerbku na kapitale większym niż 4 % dostępnych środków. Wynik:

Indeks WIG

Średnioroczny zysk składany (CAGR) + 23,08 %

Zysk całkowity w % 2789 %

Transakcji 54

W tym zyskownych 48 %

Maksymalne obsunięcie (maxDD) 28,50 % (styczeń 2009)

Statystyka całkiem przyzwoita. Największy problem objawił się w niej podczas obecnej bessy, ale ryzyko (obsunięcie) jest i tak 3-krotnie mniejsze w porównaniu do zwykłej metody ?kup i trzymaj”.

I dla porównania podobny test z jedną różnicą – zamiast wejścia na pozycję długą przy wybiciu ponad maksimum z 20 dni, tym razem kurs musi pokonać 55-cio dniowy szczyt. Zamknięcie i reszta założeń tak jak wyżej.

Indeks WIG

Średnioroczny zysk składany (CAGR) + 6,25 %

Zysk całkowity w % 167 %

Transakcji 36

W tym zyskownych 67 %

Maksymalne obsunięcie (maxDD) 15,40 % (październik 1995)

Zysku dużo mniejszy, dość wysoka trafność, zdecydowanie mniejsze obsunięcie. Ta strategia niemal bez szwanku przeszła obecną bessę.

I na tych samych zasadach co w pierwszym przypadku wyżej puściłem test na danych pary walutowej EUR/PLN z jednym wyjątkiem – tym razem otwieramy pozycje zarówno na spadki jaki wzrosty. Ponieważ temat był już wcześniej wałkowany więc tylko dla porządku statystyki dla tego rodzaju metody zarządzania kapitałem:

EUR/PLN

Średnioroczny zysk składany (CAGR) + 11,59 %

Zysk całkowity w % 491 %

Transakcji 85

W tym zyskownych 54 %

Maksymalne obsunięcie (maxDD) 26,40 % (październik 2008)

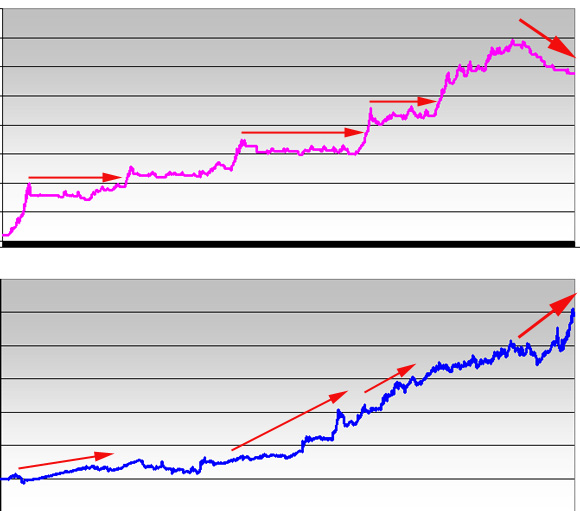

Wykresy krzywej kapitału dla obu przypadków poniżej. U góry krzywa zysku dla inwestycji w WIG, pod spodem – w EUR.

Zaznaczyłem strzałkami okresy szczególnie wrażliwe. W tym okresie gdy na rynku akcji panuje bessa i kapitał nam się nie powiększa, inwestycja w walutę jest doskonałym uzupełnieniem, przynosząc zyski. Nie chodzi bowiem o to, czy w trakcie bessy w akcjach istnieje trend na innych instrumentach, chodzi o to czy da się go efektywnie wykorzystać. Ta metoda po raz kolejny dowodzi, że analiza techniczna, prawidłowo stosowana , ma się dobrze. Zresztą tak samo jak dywersyfikacja kapitału inna niż tylko w okolicach akcji.

—*Kat*—

15 Komentarzy

Skomentuj exnergy Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

witam, jak rozumiem blog ma charakter edukacyjny..

„- wielkość pozycji była tak dobrana by w przypadku straty nie ponieść uszczerbku na kapitale większym niż 4 % dostępnych środków” – moglbys wyjasnic jak warunek skonstrulowales ? teoretycznnie zakladajac labedzie wiekosc pozycji nie powinna przekroczyc 4% wartosci dostepnych srodkow no chyba ze zle zrozumialem 😉 a moze jakis stop inicjujacy dolozyles ?

No może nie tyle stricte edukacyjny ale powiedzmy dzielimy się naszymi doświadczeniami i spostrzeżeniami.

W tym przypadku betsize był ustalany w taki oto sposób:

a/ obliczamy w tikach wielość stopa czyli odległość ceny otwarcia pozycji od przeciwległej granicy kanału, która jest stopem

b/ przeliczamy otrzymaną wielkość stopa w a/ na PLN

c/ liczymy 4% dostępnych środków i dzielimy na kwotę otrzymaną w b/ by ustalić ile lotów możemy otworzyć by w najgorszym wypadku stracić max 4%

Akurat w tym wypadku rodzaj ustalenia wielkości pozycji mniej mnie interesował, musiałem to jednak zrobić by dla obu instrumentów ryzyko było porównywalne

Chętnie wszedłbym w kontrakty na waluty na GPW, ale na miłość bo.. – PŁYNNOŚĆ ! 😉 Brak market makerów. Do tego, co tu sie oszukiwać – musi być taka struktura rynku, zeby zawodowcy nie przekraczali mocą calej wiekszosci. A, ze nikt nie chce pierwszy stracic.. to niestety.. nici..

Taaak…

Popieram poprzednika.

Dodałbym też nieśmiało, że dopóki rynek animował X-Trade, było nieźle. Jak przejął to BOŚ, to dawał radę tylko na początku. Teraz ustawia tak szerokie widełki, że dałem sobie spokój.

Od lipca ub. r. grałem właściwie tylko na dolarze, ale od marca 2009 przerzuciłem się na W20. Spready po 150 to nie dla mnie 😛

Tekst był poglądowy – w waluty można przecież inwestować na wiele sposobów 🙂

Bo potrzeba aby to animowalo wielu uczestników GPW, oczywiscie oni sie boją, nikt nie chce stracic, no to teraz sobie popatrzcie co ma powiedziec indywidualny.. jak on wszedzie moze stracic.. caly czas od poczatku, genetycznie …

@AdJ

Obawiam się, że wyciągasz błędne wnioski.

1. DM BOŚ nie przejął animacji od firmy X. Rozpoczęliśmy animację jako drugi animator. W momencie gdy weszliśmy na rynek, pierwszy animator zniknął.

Można się tylko domyślać z jakich powodów 😉

2. Porównanie efektów pracy animatora w okresie spokoju i wysokiej zmienności to jak porównywanie pracy strażaka, który ściąga jedynie koty z drzew i strażaka, który uczestniczy codziennie w pożarach. Można powiedzieć, że ten pierwszy jest lepszy bo żaden dom mu nie spłonął 😉

Zwróć uwagę, jaka jest zmienność od początku roku, a jaka była rok temu. Dealerzy bankowi mogą Ci potwierdzić jak bardzo zmienił się rynek walutowy na parach złotówkowych. Wielu inwestorów pozycyjnych zrezygnowało z gry bo ryzyko stało się zbyt duże.

3. Pracujemy nad tym, żeby animować te rynki na niższych spreadach. Niestety przy tych warunkach rynkowych (wysokie depozyty w KDPW i charakterystyka rynku) ogranicza to nasze możliwości działania. Nie składamy jednak broni bo wierzymy, że ten rynek ma ogromny potencjał.

Jednocześnie bardzo chętnie widzielibyśmy kolejnego animatora, który dałby rynkowi dodatkową głębokość.

@exnergy

Indywidualny ma szansę pokazać, że jest lepszy od animatora. Ma prawie zerowe koszty, te same depozyty, dostęp do rynków, które umożliwiają zabezpieczanie. Niektórzy przecież postulują o równość szans 😉 Sen się spełnia.

A bardziej serio, obecna płynność nie odstrasza niektórych inwestorów. Mamy rosnącą grupę daytraderów, którzy intensywnie handlują na tych parach wykorzystując zmienność i niefektywność. Choć przyznaję, że nie jest to rynek (póki co) dla wszystkich.

@kathay

Tekst jak najbardziej w porządku i może właśnie przysłuży się do zwiększenia zainteresowania również rynkiem kontraktów walutowych na GPW 😀

@mwojciechowski

Ad 1:

Zgadza się, że nie przejął, bo przez jakiś czas robiły to obie firmy.

Ad 2:

Również obie próbowały tego w pojedynkę w czasach mniejszych i większych wahań kursów.

Zwróć uwagę jaka była zmienność od września do grudnia ub.r. a jaka jest teraz (por. poziomy depozytów, które dla USD nawet ostatnio spadły bodaj z 7,2% do 6,4%, a potem 6,2%). Zatem tłumaczenie się, że BOŚ trafił na najgorszy okres jakoś do mnie nie trafia.

Raczej widzę to tak, że XTB radził sobie bez względu na zmiennośc. Teraz nawet podczas małej zmiennośc spready są dużo szersze (niestety).

Ad 3.

Popieram i się zgadzam i też czekam na innych animatorów.

@ mwojciechowski

„Choć przyznaję, że nie jest to rynek (póki co) dla wszystkich.”

Jak nie jest dla wszystkich to nie jest dla nikogo. Sęk w tym, że wlasnie rynek, który ma szanse przetrwać jako mechanizm – musi byc dla wszystkich 😉 .

Rozumiem, ze zeby zrozumiec moje slowa tak jak ja je rozumiem, trzeba wyskoczyc z pudelka ;), ale postarajta się 😉

@AdJ

Ad 2 Skoro sobie radził to czemu zrezygnował?

Znasz „powiedzenie” Millera – mężczyznę poznaje się po tym jak kończy? 😉

Proponuje porównać jakie spready były na rynku jak działali obydwaj animatorzy.

@exnergy

Całkowicie się nie zgadzam. Idąc Twoim tokiem myślenia (w pudełku czy nie) to można powiedzieć, że opcje również były

dla firm, które na nich się przejechały.

Poza tym są pewne fazy rozwoju rynku. Na rynek rozwijający się nie powinni pchać się gracze mało doświadczeni,

ze zbyt małym portfelem (w stosunku do ryzyka) itd.

ONI siedzą głęboko w lesie, a MY latamy nad nim wysoko (i dzięki temu lepiej widzimy ten ICH las;)

po co komu rynek jeżeli będą go używać tylko „specjaliści”? no właśnie… jak się „specjaliści” zabrali za obligacje, to wyszły z tego „obligacje” i wiemy jak to się skończyło…

Jeżeli stawiamy sprawy ONI – MY to faktycznie nie ma sensu rozmawiać. Dla mnie las jest wspólny.

@lepszy cwaniak

zacytuje exnergy: „zeby zrozumiec moje slowa tak jak ja je rozumiem, trzeba wyskoczyc z pudelka ;), ale postarajta się ;)”

Rozmowa przeszła na tory filozoficzne na wysokim poziomie abstrakcji, dlatego pozwolę sobie zakończyć ją z mojej strony.

Powrócę chętnie w poniedziałek, gdyby pojawiły się merytoryczne uwagi.

z góry przepraszam za off topic, ale muszę Panu Michałowi coś wyjaśnić.

@mwojciechowski

rozumiem Pana święte oburzenie, jeżeli odebrał Pan moje słowa zbyt osobiście (co nie było moim celem!), chciałem tylko zwrócić uwagę, że zbyt wielu specjalistów z branży finansowej i zatrudniające ich instytucje w ewidentny sposób nadużywają swojej silnej (także,niestety, prawnej) pozycji wobec nieprofesjonalnego inwestora. od drugiej połowy 2006 do sierpnia 2007 miałem nieodparte wrażenie, że ktoś (a ściślej „ktosie”) próbują robić ze mnie idiotę przedstawiając wyceny i prognozy, które w sposób elementarny kłóciły się ze zdrowym rozsądkiem. ja to pikuś – coś tam wiem, nie uległem histerii , ale to co zrobiono wielu, kompletnie nieświadomym zagrożeń, drobnym ciułaczom woła o pomstę do nieba: nachalne reklamy mamiące przeszłymi zyskami z funduszy inwestycyjnych, czy próby łapania klientów na walutowe kredyty hipoteczne przy niemiłosiernie drogiej złotówce to najbardziej jaskrawe przykłady szerokiego nadużywania przez „profesjonalistów” swojej pozycji (przez rok z coraz szerzej otwartymi ze zdumienia oczami patrzyłem jak niezrozumiała dla racjonalisty hossa wciąga kolejnych nieświadomych ryzyka znajomych i przeradza się w zwykły owczy pęd w oderwaniu od jakichkolwiek fundamentów). kryzysu by nie było gdyby wszyscy „profesjonaliści”, zamiast łapaniem kolejnego jelenia zajęli się uczciwą oceną i prezentacją ryzyk towarzyszących instrumentom przez nich oferowanych. a póki co to słyszę o kolejnych „kosmicznych” prognozach i wycenach (z tym, że teraz w drugą stronę- bo trzeba zarobić na „krótkich” i dać ludziom kredyt w słabiutkim złotym…). w późnych latach 90-tych postawy profesjonalistów z rynków finansowych cechowały się duużo większą odpowiedzialnością. stąd to moje dzisiejsze ONI, chociaż oczywiście dotyczy to tylko tych firm i ich pracowników, którzy zasługują na to aby ich profesjonalizm brać w cudzysłów i dla których las na pewno nie jest wspólny…

@ mwojciechowski

No tak , raczej troszkę inaczej mnie kolega zrozumiał.

„Rozmowa przeszła na tory filozoficzne na wysokim poziomie abstrakcji, dlatego pozwolę sobie zakończyć ją z mojej strony.

Powrócę chętnie w poniedziałek, gdyby pojawiły się merytoryczne uwagi.”

Ja sobie lubię czasem wejść w filozofię. Otóż wtedy można odkryć podstawy różnych rzeczy, potem wrócic do przyziemnej praktyki i już widziec jak to działa.

Rozumiem, że dalsze brnięcie w filozofię na masową skalę 😉 mass mediów uderzałoby w podstawy egzystencji sporej grupy ludzi na całym świecie, dlatetgo poki co i ja tez tym nie jestem zainteresowany, kiedys pewnie takie czasy przyjdą..

Co do walut – znam opinię jednych takich zawodowcow- z licencją – i nie ma ich na GPW, wlasnie dlatego, ze wgl na plynnosc.