Jeśli dostaniemy się do poczekalni, która kończy się zastąpieniem waluty narodowej przez euro, czeka nas nieuchronna zmiana motoryki rynku.

Wszystkie rynki ewoluują, zmienia się ich dynamika i fundamenty. O powodach tych zmian można by dywagować przez kilka kolejnych wpisów. Nie zrobię tego jednak tym razem gdyż ważniejsze od powodów wydają mi się skutki. W zasadzie Analiza Techniczna w klasycznym, wykresowym znaczeniu, pozostaje niewrażliwa na te płynne zmiany, ale tym razem metamorfoza rynku będzie rewolucyjna a przez to doniosła. Co najważniejsze – otworzy drzwi do nowych możliwości.

Przez przybliżoną analogię proponuję spojrzeć na 2 różne przypadki walut tych krajów, które w poczekalni ERM2 znalazły się kilka lat temu. Przy czym chciałbym pozostać daleko od dywagacji ekonomiczno-politycznych na temat kiedy, po jakim kursie i czy w ogóle Polsce uda się w ERM2 znaleźć.

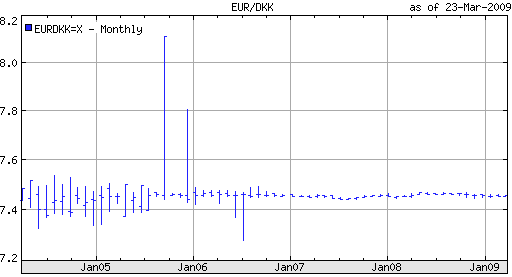

Pierwszy rynek to Dania i kurs korony duńskiej, podawany w serwisach jako EUR/DKK. Dania zadeklarowała obronę dość wąskiego pasma +/- 2,25 % względem ustalonego parytetu. Dla przypomnienia: maksymalne dopuszczalne przez UE odchylenia notowań w relacji do euro wynoszą +/- 15 proc. Wykres poniższy duńskiej waluty zapożyczyłem z portalu http://finance.yahoo.com. Oprócz sporadycznych wyskoków, tzw. spikes, kurs ustabilizował się w przedziale 7,44 – 7,47 w ciągu ostatnich 3 lat.

Dla kontrastu przykład sąsiedzki bo korony słowackiej, oznaczanej w notowaniach jako para EUR/SKK. Bank słowacki przyjął skrajny wariant a więc obronę pasma objętego w widełkach 15-sto procentowych, i zdaje się ten sam scenariusz czeka nas. Wykres również poniżej. Oscylacje wprawdzie wygasały z biegiem czasu ale nie obyło się bez dwóch ?wpadek” – Słowacja dwukrotnie zwracała się do Unii o zgodę na rewaluację przyjętego parytetu. Jak mniemam poprzedni był nie do obrony lub zbyt kosztowny dla tego typu działań. Stąd wykres przybrał kształt quasi trendu zamiast płaskiej linii, choć graficznie wygląda to nieco zwodniczo- mniej zmiennie niż w rzeczywistości, gdyż dane te są prezentowane w formie słupków miesięcznych.

Gdzie owe ukryte możliwości – chyba nietrudno się domyślić. Chodzi o zmianę taktyki tradingu- metody polowania na trend można będzie w tym wypadku zawiesić na kołku i powoli zastąpić je strategiami preferowanymi przez profesjonalistów a więc ?grą do średniej” (mean reversion). Pod warunkiem oczywiście, że spready w kwotowaniach nie będą zbyt szerokie. Gra do średniej oznacza sprzedaż krótką na wykupionym a kupno na wyprzedanym rynku, zatrudnienie oscylatorów mało praktycznych przy ostrych trendach, polowanie antytrendowe przy granicach kanału, uśrednianie, tzw. grid trading, a więc wszystko co powoduje powrót kursu w kierunku parytetu.

Początki mogą być trudne gdyż wbrew pozorom kanał będzie szeroki. Trzeba sobie uświadomić, że jeśli np. wejdziemy po kursie 3,50 PLN za EUR to bariery interwencji będą wisiały na poziomach 2,975 PLN od dołu i 4,035 od góry! Jeśli jednak pójdziemy drogą słowacką to będą one się zawężać. Dlatego testy na danych z tego rynku mogą być całkiem dobrym materiałem testowym, o tyle ciekawym, że zawierają w sobie dwa tak zwane czarne łabędzie czyli zdarzenia o niewielkim prawdopodobieństwie. No powiedzmy ?szare łabędzie” jako, że Unia przewiduje rewaluację parytetu a więc zdarzenie rzadkie, trudne do przewidzenia ale sygnalizowane jak można dociec z bardziej szczegółowych wykresów.

Trendy natomiast powinny nadal utrzymywać się na pozostałych walutach notowanych w złotych jako, że ich przebiegi będą porównywalne z tymi , które wykonuje euro wobec nich, być może jedynie zamienność będzie cokolwiek większa. Ale z powodu zmiany dynamiki trzeba będzie dokonać tunningu strategii podążania za trendem, opartych o dane ilościowe. ?Głowy z ramionami” i inne graficzne patenty powinny ujść z życiem 🙂

—*Kat*—

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Krótka, acz ciekawa analiza. Nie rozumiem w niej tylko dwóch rzeczy, dlatego może ktoś (najlepiej autor 🙂 wyjaśni:

– czy na pewno można tak ignorować „spikes” na wykresie EUR/DKK. Przecież słupki są miesięczne, a ich zakres zmienności jak na waluty nie jest mały (jeden nawet ponad 10%). Założenie, że przy takich zmianach nie powinniśmy się „obawiać” trendu jest chyba dość ryzykowne?

– jeszcze bardziej nie rozumiem „quasi trendu” na wykresie EUR/SKK. W pokazanym okresie kurs spadł ponad 30% i robił to w miarę efektywnie. Dlaczego to nie jest trend a „quasi trend”? Jakim cudem stosowanie „mean reversion” na tym kursie zakończyło by się sukcesem?

Pozdrawiam

MM

1/ ‚Spikes’ na wykresie EUR/DKK to są jednodniowe incydenty jak sprawdziłem wcześniej. Przyczyn można się domyślać ale ważne jest to ,że zostały stłumione natychmiast. 4 takie dni z 1000 to niewiele ale można tylko pozazdrościć Duńczykom skuteczności interwencji. To ona powoduje, że takie wyskoki można ignorować. Nie był to trend ale incydenty. Zawodowcy w takiej chwili mówią „double in trouble”

2/ Patrząc z perspektywy czasu na kurs SKK włącza się coś co nazywamy hindsight bias czyli rodzaj skrzywienia postrzegania z perspektywy czasu. W momencie wejścia do korytarza Słowacy zakładali płaski dryft od bandy do bandy i my również mamy taki plan. Rewaluacja była zdarzeniem nadzwyczajnym, gdyby nie ona wykres od 2007 roku byłby płaski. Zwrócę uwagę na jedną rzecz: oni weszli do ERM2 pod koniec 2005 roku a więc niemal od połowy pokazanego wykresu. Do tego momentu można było śmiało grać na trend following. Ale potem większość miesięcy jest płaska i bez spikes, małe trendy są w momencie zmiany parytetu. Od 2009 roku juz jest Eur więc ten rok również odejmij. W rezultacie mamy rzeczywiście prorezę trendu. Widać to na interaktywnym wykresie w yahoo ale nie kopiowałem go gdyż zawiera błędy. Mam nadzieje, że to teraz jest jaśniej.

Dziękuję za wyjaśnienia.

1) rzeczywiście jednodniowe skoki nie mają większego znaczenia, aczkolwiek słupki na wykresie są miesięczne – dlatego pytałem (powinienem sprawdzić 🙂

2) no w tej dziedzinie czeka mnie jeszcze mocna edukacja, bo jak widzę, że weszli do ERM2 przy poziomie około 36, a zakończyli ten okres przy poziomie około 30 to jest to dla mnie trend spadający (chociaż rzeczywiście przez pierwszy rok jest wyraźna oscylacja wokół 33,5). Ale dziękuję za wyjaśnienia. Muszę w takim razie wziąć się za „hindsight bias” itp.

Napiszę inaczej:

Załóżmy pesymistycznie, że PLN będzie jednak rewaluowany ze 2-3 razy choć de facto plany są takie by tego nie robić. Ale zdecydowaną większość czasu PLN spędzi w płaskim dryfcie. I pytanie – czy należałoby się nastawić ze strategią na trend czy raczej na grę do średniej?

If you are in trouble – double

if you are more in trouble – double double:))))))))