Przełomy lat wzbudzają na rynkach emocje związanie z tzw. rajdami Świętego Mikołaja i efektem stycznia. Tym razem początek stycznia wygląda całkiem imponująco. Spora część rynków ma za sobą mocnoprocentowe zwyżki, które nie wzbudzają emocji chyba tylko dlatego, że poprzedziły jest kilkudziesięcioprocentowe spadki.

Osobiście nie odczuwam żadnych emocji związanych z efektami stycznia, lutego i co tam jeszcze wymyślono. Widzę w tym tylko powielenie znanych etnografom mądrości ludowych w stylu ?Nowy Rok pogodny, zbiór będzie dorodny” czy ?Gdy Nowy Rok mglisty jeść cię będą glisty”. Gdybyście chcieli Państwo pobawić się w sprawdzanie mądrości ludowych w odniesieniu do indeksów giełdowych polecam książkę ?A jak będzie słońce i pogoda…” czyli ludowe przesądy i przypowieści związane z pogoda, która zaczyna się trafną tezą-przysłowiem, iż ?czego ludziom trzeba, to sobie wróżą”.

Wracając jednak do ostatnich wydarzeń. W przypadku części rynków surowcowych – mierzonych wartością indeksu CRB – grudzień i styczeń nie wyglądają szczególnie emocjonująco, ale poszczególne towary mogą pochwalić się sporymi zwyżkami. Dobrym przykładem jest tu ropa, która od dna bessy w rejonie 35 dolarów wymaszerowała ostatnio w okolice 50 dolarów. Okrągło licząc zwyżka wynosi przeszło 40 procent przy wcześniejszej przecenie o przeszło 70 procent. Zgodzicie się państwo, iż ruch rynku o 40 procent w kilkanaście dni – trzeba odjąć święta – powinien wzbudzić większe emocje, ale przynajmniej mi nie udało się ich dostrzec.

Większość graczy i komentatorów zdaje się traktować ten ruch cen tylko w kategoriach korekty wcześniejszego spadku. W istocie takie oceny narzuca nie tylko poprzedzająca przecena, ale i układ sił na wykresach ropy, które pozostają w trendzie spadkowym i do dziś nie uporały się z przewagą techniczną sprzedających. Argument o korekcie czy lepiej „bear market rally” ma silne podstawy i walczyć z nim trudno.

Jednak na rynkach surowcowych – czy szerzej towarowych – trwa już ożywiona dyskusja na temat kolejnej hossy. Tak, jak dziś cały giełdowy świat zadaje sobie pytanie, kiedy zacząć kupować akcje pod nową hossę i czy III kwartał 2009 przyniesie już poprawę, tak rynki towarowe żyją już pytaniem, kiedy obawy o popyt zastąpione zostaną obawami o podaż. Zwyżka na rynku ropy jest sygnałem, iż wielu graczy ciągle uznaje, iż commodities mają przed sobą kolejną falę wzrostową analogiczną do hossy z lat 2003-2006.

Wzmacnia taki scenariusz – dyskutowany już wcześniej również przez czytelników blogów – problem powtórzenia „błędów” Fed z lat 2001-2002, kiedy tani kredyt spowodował wybuch spekulacyjnych baniek na rynkach surowcowych i sztucznie kreowanego bogactwa za pomocą fikcyjnie wycenianych nieruchomości (lektura obowiązkowa!). W istocie wszystkie znane z poprzedniego okresu warunki rynkowe zdają się zmierzać w stronę scenariusza, w którym słaby dolar pchnie inflację i surowce w kolejny cykl wzrostowy i wszyscy będziemy mogli powiedzieć, że historia się powtarza a rynek obrodzi nowymi gwiazdami rynków surowcowych. Przyznawałem już, że nie bardzo w taki scenariusz wierzę.

Jednak gracze na rynku surowcowym zdają się nie interesować dolarem, inflacją i całym tym medialnym szumem. Większość uznaje, iż kończący rok 2008 spadek cen nie był końcem bumu na rynku surowcowym, ale ledwie wygaszeniem spekulacyjnych baniek. Kolejne lata przyniosą bowiem powrót do stabilnego wzrostu cen podpartego popytem ze strony gospodarek rozwijających się, które – jak powiedział ostatnio w TV Bloomberg Jim Rogers – nie przestaną budować elektrowni, mostów, dróg i całej infrastruktury napędzającej popyt na towary podstawowe.

Wielokrotnie na blogu przestrzegałem przed myśleniem o rynku surowcowym kalką ?only way is up”, ale w świecie, w którym każdego dnia pojawia się jakaś informacja na temat zamykanych kopalń miedzi czy wygaszaniu kolejnych fabryk stali nadchodzi czas uważnego śledzenia rynków towarowych wracających do klasycznej gry pomiędzy podażą i popytem. Kamil Jaros z Parkietu zakończył rok 2008 życzeniami, które bardzo mi się spodobały i wyjątkowo dobrze pasują do rynków towarowych zawsze – ?nie dajcie się zaskoczyć”.

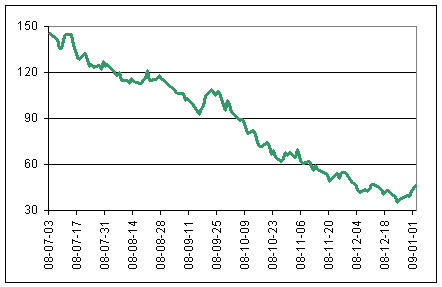

I na koniec kolejny przykład tego, jakim złudzeniem czasami potrafi być wykres. Poniżej wyizolowałem falę spadkową na rynku ropy – od szczytu (okolice 147 dolarów) do dna (okolice 35 dolarów). Ruch na północ z ostatnich sesji wygląda skromnie, ale to – policzcie Państwo sami – przeszło 40 procent wartości kontraktu. Jeszcze kilka miesięcy wcześniej taki wzrost w miesiąc przebiłby się na pierwsze strony gazet.

6 Komentarzy

Skomentuj tomfid Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

no tak ale kto Panie Adamie korzysta z wykresów liniowych?

Identyczna sytuacja jest na szym rynku. NIektore akcje porosly 50-100 %, ale jakos sie tego niezauwaza

Większość w mediach, połowa na rynku.

Ja korzystam z wykresów liniowych i bardzo sobie to chwalę 🙂

może źle się wyraziłem – chodzi mi o skalę liniową. powinna być logarytmiczna i od razu byłoby widać skalę odbicia

Faktycznie ze względów czysto wizualnych i psychologicznych ciężko jest docenić skalę niedawnego wzrostu na ropie. A faktycznie – jeśliby uznać rekordowe wzrosty z 1Q i 2Q zeszłego roku za spekulacyjne bańki – to taki marsz w górę, jak teraz, jest całkiem przyzwoity. I świadczy o tym, że surowce mogą być ciekawym pomysłem. Abstrahując od inflacyjnej powodzi na dolarze (i zresztą innych walutach również), warto zauważyć, że chyba najgorsze w przemyśle samochodowym – zgłaszającym przecież nie bagatelny popyt na platynę i pallad – mamy już za sobą. Wymienione wcześniej metale chyba już zdyskotowały zapaść motoryzacyjną, z jaką mieliśmy niedawno do czynienia. Srebro jest masakrycznie tanie – zdaje się, że nawet w okresie spekulacyjnej bańki z 2008 nie doszło do rekordowych poziomów z 1980 r., a potem poszło w dół o jakieś 65%…ile można jeszcze?

Inna sprawa, że obraz cen zaburza ich tradycyjne wyrażanie w dolarze, który w zeszłym roku mocno wariował. Gdybyśmy zaczęli odnośić ceny metali do np. franka szwajcarskiego, to tak dramatycznie by to nie wyglądało. Albo gdyby sprawdzać ile ropy można było kupić za uncję złota w przebiegu 2008 r…?