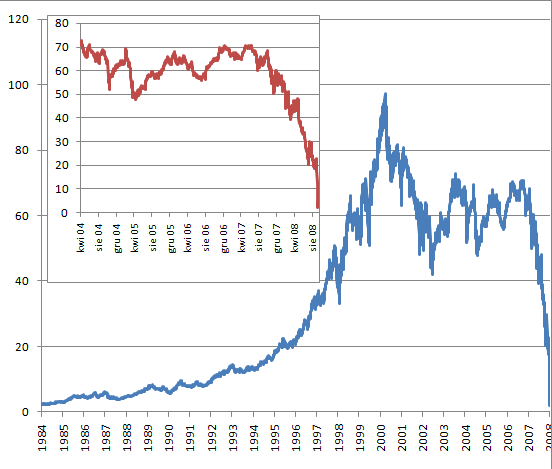

Choć dla wielu osób obecna sytuacja na rynkach wygląda na absolutny koniec świata, warto przy tej okazji spojrzeć na rynki od nieco innej strony. Jesteśmy świadkami kolejnej fantastycznej historii, którą tworzą rynki.

AIG znalazło się w indeksie Dow Jones Industrial Average 8 kwietnia 2004. Opuściło go 22 września 2008 (ten moment zaznaczono na czerwonym wykresie).

14 Komentarzy

Dodaj komentarz

Opinie, założenia i przewidywania wyrażone w materiale należą do autora publikacji i nie muszą reprezentować poglądów DM BOŚ S.A.

Informacje i dane zawarte w niniejszym materiale są udostępniane wyłącznie w celach informacyjnych i edukacyjnych oraz nie mogą

stanowić podstawy do podjęcia decyzji inwestycyjnej. Nie należy traktować ich jako rekomendacji inwestowania w jakiekolwiek

instrumenty finansowe lub formy doradztwa inwestycyjnego. DM BOŚ S.A. nie udziela gwarancji dokładności,

aktualności oraz kompletności niniejszych informacji. Zaleca się przeprowadzenie we własnym zakresie niezależnego

przeglądu informacji z niniejszego materiału.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czy na DJIA też robią takie korekty w składzie indeksu jak u nas – czyli korekta kwartalna, rewizja roczna ?

Nie. Troche inne zasady obowiązują.

Tu historia kompletna: http://www.djindexes.com/mdsidx/downloads/DJIA_Hist_Comp.pdf

Dzisiejszy FT ma caly artykul AIG. Ponizej maly, ale tresciwy fragment.

One of the most bitter ironies of the AIG saga is that it was not gambles on ultra-risky assets that brought down the mighty insurance group. Instead, the main cause was an instrument previously considered so secure that bankers dubbed it ?more than triple A? debt ? implying that this product was safer even than, say, US Treasury bonds.

The ?super-senior? concept evolved on Wall Street almost a decade ago, when banks such as JPMorgan and Credit Suisse started creating complex bundles of derivatives and bonds, known as collateralised debt obligations (CDOs) and then sold investors pieces of this debt, ranked according to different levels of risk.

The instruments at the top of the capital structure were called ?super- senior? notes, since they would suffer losses only if every other type of investor had been wiped out first ? a scenario that seemed extremely unlikely. Indeed, in 2001 Alan Greenspan, then chairman of the US Federal Reserve, even suggested that ?nearly riskless? products such as super-senior could replace Treasuries in asset managers? portfolios.

Hence groups such as AIG happily accumulated large volumes of them, collecting returns of 4-11 basis points over Treasury yields. AIG also earned fees by insuring triple A securities held by banks. This it considered to be extremely low-risk. In the case of US mortgage debt, AIG calculated that super-senior paper would suffer losses only if 40 per cent of homeowners defaulted on their debt and about half the value of those homes was destroyed.

But the past two years have shattered these assumptions, for two reasons. First, it has emerged that the assets inside many CDOs are not representative of the housing market as a whole but are skewed towards the worst types of loan. The second mistake centres on price. Super- senior instruments, which had traded near face value, collapsed last autumn to between 40 and 80 per cent of that.

zrodlo: http://www.ft.com/cms/s/0/19e64f6e-93c5-11dd-9a63-0000779fd18c.html

dzięki GZ za link,

chyba jest tam jakaś literówka na 1 str tego pdf-a :

April 9, 1894

The DJIA as of April 9, 2004

@ atticus

w jutrzejszej gazecie prawnej powinien ukazac sie material dotyczacy „produkowania” CDO – taki bardzo „dla opornych”. Okraszony pewną ciekawostką , której jakoś nie widze by gdziekolwiek zauwazono (na pewno nie w Polsce).

Tez odrobine zwraca uwage, jak „silny” byl rating tych wszystkich papierów

Tytuł do wykresu: ZMIERZCH BOGÓW.

***

Ponieważ źle się dzieje w amerykańskiej łajbie, ewakuowałem się do "łodzi ratunkowej" (ORP W. Reymont). Tam znalazłem taki tekst, pasuje do tego obrazka jak ulał:

"Bucholc umarł! Ta wiadomość rozlała się lotem błyskawicy po Łodzi, wywołując głębokie wrażenie.

Nie chciano wierzyć w tę śmierć, potrząsano głowami z niedowierzaniem.

Nie, to nie może być.

Nieprawda, zaprzeczali niektórzy stanowczo.

Bucholc umarł?

Ten Bucholc, który zawsze był, o którym od lat pięćdziesięciu (w przypadku banku LB – od 158) mówiono, którego każdym krokiem się zajmowano, który niepodzielnie panował nad Łodzią; ten Bucholc, którego bogactwa olśniewały wszystkich, ten mocarz, ta dusza Łodzi i jej duma! ten przeklinany i podziwiany ? umarł!

Jakieś zdumienie opanowało masy, które nie mogły się pogodzić z tym prostym faktem śmierci.

Po kantorach, warsztatach i fabrykach zaczęło się zaraz wysnuwać tysiące legend o jego życiu, o jego milionach i o jego szczęściu; ciemne masy robotnicze nie rozumiały jego woli żelaznej i bezwzględnej, którą naginał dowolnie wszystko i wszystkich, jego genialności w swoim rodzaju; masy widziały tylko skutek ? olbrzymie bogactwa, które wzrosły w ich oczach, przy nich, gdy oni jak dawniej nie posiadali nic.

Niestworzone rzeczy wygadywano na niego.

Jedni twierdzili, że miał fabrykę fałszywych pieniędzy, jeszcze ciemniejsi, niedawno przedzierzgnięci z bezrolnych chłopów na robotników, przysięgali, że diabeł mu pomagał, byli i tacy, którzy gotowi byli przysięgać, że widziano rogi na jego głowie, iż sam był diabłem, ale wszyscy jednozgodnie nie mogli uwierzyć w śmierć zwykłą, taką, jaka brała każdego z nich."

***

Po latach spokoju, w wiosce Globalna zdarzyła się tragedia – zeszła lawina błotna.

Kondrat gdzieś zniknął. Jest źle, i będzie jeszcze gorzej – na odmianę trąbią w mediach. Tam niby od dawna prowadzi się prorozwojową politykę, pt. "głupi i głupszy", ale to co się dzieje ostatnio… to jakiś amok, nic tylko – STRACH, PANIKA, DRAMAT, KATASTROFA, ŚWIAT JUŻ NIGDY NIE BĘDZIE TAKI SAM.

Rok temu, trzeźwo myślący ludzie ostrzegali optymistów – ta sielanka nie może trwać wiecznie, m.in. na tym blogu. Mieli rację. Zdarzyło się wielkie nieszczęście. Ale nie przesadzajmy. Dlatego dziś te same słowa dedykuję pesymistom, którzy radzą budować schrony przeciw atomowe, gromadzić konserwy, świeczki, kupować złoto.

"Pawlak, "kip smajling"! Jutro będzie lepiej!" Błoto zostanie zebrane z ulic, ofiary z należną czcią pochowane, wioska odbudowana, a palmy znowu obrodzą.

W tej samej "łodzi ratunkowej" znalazłem, ktoś wyrył na burcie: "Cała mądrość życiowa polega właśnie na tym, aby w porę się oburzać, śmiać, gniewać, pracować, ba! aby nawet w porę wycofać się z interesów."

Z burty tej samej "lodzi ratunkowej":

"Ja nie mam nic, ty nie masz nic, on nie ma nic. To razem właśnie mamy tyle, w sam raz tyle, żeby założyć wielką fabrykę"

Jeden z moich ulubionych cytatow 😉

A to z Kostolany’ego :

"Wobec tego objaśnię panu giełdę krótko i precyzyjnie:

Bez względu na to, co ludzie tutaj opowiadają, jakich wskazówek sobie udzielają itd.

wszystko zależy tylko od tego, czy jest tu więcej głupców niż akcji,

czy też więcej akcji niż głupców."

Kostlany ma duzo chwytliwych stwerdzen. To jest jedno z lepszych 🙂

a tu malenka autopromocja

http://biznes.gazetaprawna.pl/artykuly/88221,skad_wzial_sie_kryzys_na_rynku_finansowym.html

diagramy na papierze są wplecione w tekst, wiec liczby bardziej sie skladają

Z tego tekstu o AIG wynika, że dostał ciężkim odłamkiem kryzysu choć sam go nie wywołał (a przynajmniej nie bezpośrednio). Jak dla mnie działalność banków, które ubierały kredyty o różnych walorach zapachowych w skomplikowane struktury i korzystając (nadużywając) ze swojej reputacji sprzedawały jako bezpieczne (AAA) przypomina pranie brudnych pieniędzy przez różne mafie. Zasady podobne.

AIG wydał w spa 400 tys. dolarów, tydzień po uratowaniu go przez rząd

(PAP, dd/08.10.2008, godz. 09:19)

Przedstawiciele American International Group Inc. wydali 440 tys. USD na konferencje i pobyt w spa w Kalifornii, w niecały tydzień po tym, gdy AIG został uratowany przez rząd USA i przyznano mu kredyt 85 mld USD – podają amerykańscy kongresmeni.

"Rachunek z ośrodka St. Regis w Monarch Beach zawiera 23.380 USD za usługi spa" – podał Henry Waxman.

Waxman przesłuchiwał we wtorek byłych szefów AIG Martina Sullivana i Roberta Willumstada, bo amerykański Kongres chce zbadać, jak doszło do tego, że w sprawie AIG potrzebna była rządowa interwencja.

"Statystyczny Amerykanin cierpi z powodów ekonomicznych, a tu niecały tydzień po tym, jak podatnicy uratowali AIG, szefowie tej firmy jedzą i piją w jednym z najbardziej ekskluzywnych resortów" – powiedział kongresmen.

Richard Fuld, the disgraced head of Lehman Brothers, was punched in the face in the office gym amid the bank’s collapse.

zrodlo:

http://www.telegraph.co.uk/finance/financetopics/financialcrisis/3150319/Richard-Fuld-punched-in-face-in-Lehman-Brothers-gym.html

Pingback: Blogi bossa.pl » Bajka o długim terminie

Pingback: Blogi bossa.pl » Blog Archive » AIG schodzi ze sceny (towarowej)