Wyautowany tytułowym stopem w poprzednim wpisie łapię okazję żeby pokazać, iż dobre wynalazki są tylko wówczas dobre gdy się je poprawnie używa. Również w tradingu. Poniższy patent przyszedł mi do głowy na długo przed znalezieniem wspomnienia o nim w literaturze.

Chodzi o rodzaj filtra, albo raczej technikę, dzięki której wracamy po wyrzuceniu z rynku z powrotem do gry, pozbywając się przy okazji kilkunastu procent stratnych transakcji. Wprawdzie zostawiłem sobie ten pomysł do opisania na później, gdy blogi zostaną zahasłowane dla nie-klientów BOŚ ale ponieważ wierzę, że dobre uczynki wracają do ich nadawcy dlatego niech ten idzie w świat 🙂

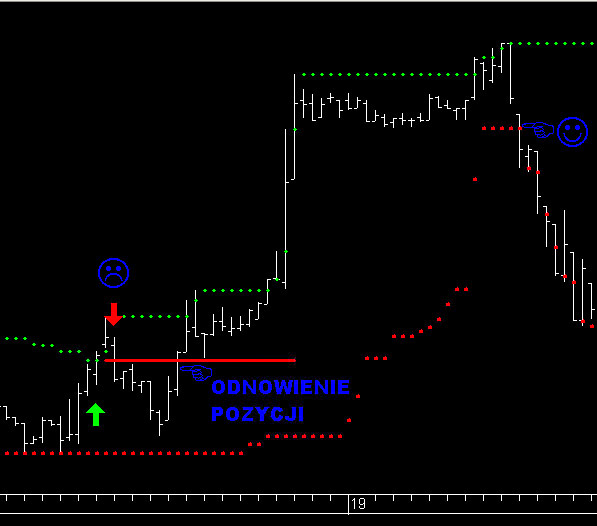

Najlepiej tłumaczy się na przykładach więc na dobry początek wsadzam wykres 30 minutowych notowań pary walutowej GBP/USD:

Zielona strzałka wskazuje moment otwarcia długiej pozycji na funt/dolar przy wybiciu kursu powyżej zielonej wstęgi przerywanej, będącej górną barierą 20 okresowego kanału cenowego, opisywanego wielokrotnie wcześniej. Ten strzał miał siłę 30 tików (pipsów) w górę, głównie na kolejnym słupku od otwarcia. Tu nie ma specjalnie znaczenia jakiej metody wejścia na pozycję używamy gdyż poniższy scenariusz można stosować w dowolnej strategii, nie tylko mechanicznej. Ważne, by mieć świadomość sposobu kontroli ryzyka czyli określić w którym miejscu ucinamy stratę. W tym wypadku pozycja jest zamykana jeśli cena cofnie się do przeciwległej bariery kanału, przebijając ją. Dla przypomnienia czerwona wstęga przerywana poniżej cen stanowi tutaj ową przeciwną barierę.

Czerwona linia ciągła to breakeven stop postawiony na poziomie zawarcia transakcji otwierającej. Stop zostaje uplasowany jeśli cena oddali się przynajmniej 20 tików w pozytywnym dla pozycji kierunku. Liczba 20 nie jest tu żadnym sacrum, na dowolnym rynku można sobie taki zakres samemu ustalić. Ja przyjąłem 20 dla tej pary i tej ramy czasowej

Impetu nie starczyło na długo, czerwona strzałka wskazuje ruch powrotny i uruchomienie stopa breakeven. Wypadamy poza rynek.

Kurs spada coraz niżej w kierunku czerwonej wstęgi, będącej dolną granicą kanału. Gdyby została ona przebita, oznaczałoby to otwarcie pozycji krótkiej i zamknięcie długiej gdybyśmy ją nadal utrzymywali. Nigdy nie wiemy jaki będzie kolejny ruch danego instrumentu, nie wiemy więc również czy scenariusz przebicia dolnej granicy się zrealizuje w naszym wypadku. Teraz patrząc z perspektywy czasu wydaje się wszystko oczywiste i patrzymy na to bez emocji. Jednakże zapewniam, że w ogniu spekulacji bylibyśmy bardzo zadowoleni pozbywszy się owej długiej pozycji po kursie jej otwarcia by potem obserwować z pełnym relaksem na nurkujące ceny. Bo teraz czekamy na rozwój wypadków w następującym układzie:

- jeśli czerwona bariera przerywana czyli nasz stop główny padnie – otwieramy pozycję krótką

- jeśli kurs nie dotknie jej jednak i zawróci w kierunku wybicia to OTWIERAMY w tym miejscu pozycję jeszcze raz! niebieska łapka pokazuje ten moment na wykresie

W systemach taki ruch przeciwny do kierunku pozycji oznaczany jest jako MAE czyli Maximum Adverse Excursion. Z wybiciami bywa właśnie tak, że bardzo często po przesunięciu się ceny w stronę, w którą wybicie miało miejsce, następuje głębszy lub płytszy powrót i dopiero właściwy ruch powybiciowy. Czasem takie ruchy wtórne mogą zachodzić 2 i wielokrotnie – powstaje wówczas właśnie coś, czego trendowcy nie cierpią czyli flauta, horyzont czy jakkolwiek inaczej zwać owo beztrendzie. Powyższa taktyka to jeden ze sposobów radzenia sobie z tym zjawiskiem. Jest zarazem remedium na ów wspomniany ból egzystencjonalny, gdy umyka nam okazja na zysk z powodu stopa.

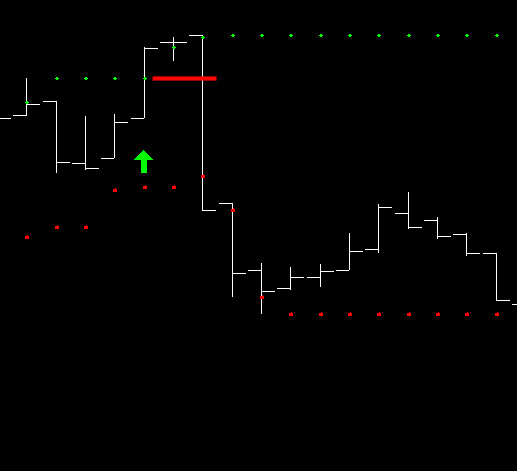

W naszym wypadku osiągnęliśmy zysk w punkcie wskazanym kolejną łapką. Oczywiście można by się zżymać, że w tej transakcji i tak wszystko skończyłoby się zyskiem. Spójrzmy więc dla przeciwwagi na inną transakcję, w której udało się skutecznie obronić przed wpadką w ten sposób.

Oczywiście skuteczność nie jest stuprocentowa bo zdarza się, że i po wznowieniu pozycji kurs ucieka nam w przeciwną stronę. Ze swojej praktyki wiem jednak, że warto w ten sposób się trochę nagimnastykować by odfiltrować wiele z fałszywych wybić, które kończą się stratą. Proszę sprawdzić w swoich systemach ile stratnych pozycji dałoby się w ten sposób uniknąć. Niestety w każdym wypadku wymaga to poświęcenia więcej czasu na śledzenie transakcji. Druga zła wiadomość jest taka, że potrzeba do tego pewnej wprawy, gdyż nie wszystkie przypadki są tak oczywiste jak powyżej. Ale kto mówił, że będzie łatwo…? Mam nadzieję, że pomoże to jednak komuś poprawić skuteczność.

–* Kathay *–

27 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wypadamy poza rynek, jeśli kurs zawróci w kierunku wybicia to OTWIERAMY w tym miejscu pozycję jeszcze raz! jeśli kurs zawróci czerwona strzałka wskazuje uruchomienie stopa breakeven. Wypadamy poza rynek, jeśli kurs zawróci w kierunku wybicia to OTWIERAMY w tym miejscu pozycję jeszcze raz!

jeśli kurs zawróci…

to zamiast stawiać kolejnego stopa lepiej w tym miejscu postawić znak " zakaz zawracania"

Można wędrować po szuwarach i bagnach, jeśli ktoś lubi ekstremalne warunki.

Pan Symonowicz jest doskonałym przewodnikiem, który nie lubi podrózy po utartych ścieżkach.

Taki marsz w szkole przetrwania nie każdy przeżyje, ale za to ile przygód przed śmiercią:)

ooo….Lucek sie udziela pod innym nickiem 😉

hala…w systemie jak zwykle najważniejsza jest konsekwencja, a ta zalezy m.in od wiary w system że będzie dawał zyski, od pokonania strachu przez stratami ( duże obsuwy kapitału ) i pokonania chciwości przed zbyt wczesnym zamykaniem pozycji ( gdy zyskowne transakcje zamkają się na zerze )

Są to jednak etapy ewolucji tradera. W sieci zresztą można ściągnąć sobie 5 etapową "Ewolucję tradera" która oddaje sedno sytuacji, a z literatury papierowej pozycja książkowa ( stara ale jara ) "Wewnętrzna gra"

KatHay pewnie doskonale zdaje sobie sprawę, że niewielu jest ludzi którzy wytrzymają z tym systemem długo…

Kathay, z tego co pamietam to handlujesz tez przez GFT, czy masz notowania z Dealbooka podlaczone do zewnetrznego programu (np. Amibrokera czy cos podobnego) czy strategie masz wprowadzona bezposrednio do Dealbooka?

Pozdrawiam

@Berzek

GFT daje API i możesz podłączyć wówczas nie tylko Ami ale nawet pralkę pod Dealbooka 🙂 kwestia tego że trzeba mieć 100 K $ w grze. Inna opcja to automated trading przez ich Chart Studio gdzie sobie kodujesz w ich platformie. Nie chcę za bardzo robić tu reklamy więc po szczegóły śmiało dzwoń do ich polskiego agenta.

@tedy

jesteś pewny tego co piszesz, czy tylko tak przypuszczasz?

@trapero

właśnie napisałam, że nie kazdy to przezyje, ale co przeżyje to jego:)

Na hali na hali

Ognisko się pali.

Chodźże Jasiu do mnie

Będziemy się grzali.

No tak. Podobnie jak w wielu książkach na stosownie dobranych przykładach wszystko wygląda pięknie 🙂

Weźmy jednak przeciętną sesję i np. 15 min słupki, trend boczny trwający np 4 godziny – kto wytrzyma psychicznie np. 20 odwróceń takiej pozycji ? 🙂

A nawet jak wytrzyma jak koszty wpłyną na ostateczny wynik?

Pozostaje też problem techniczny kiedy to odwracać .. po zamknięciu słupka (poślizgi), w trakcie jego budowania (wielokrotne odwrócenia w czasie budowania jednego słupka?).

Kathay, a może konsekwentnie jak w poprzednich wpisach przetestujesz strategię breakeven stop z uwzględnieniem powrotu na rynek wg opisanej metody ??

Koszty takich odwróceń oczywiście poprawią wynik finansowy BM.

Kontrakty na wig20 są dla systemów trendfollower typu opisywanego przez autora bloga wybitnie trudnym rynkiem.

Zarówno na daily jak i intra. Dodawanie stopów nic tu nie pomoże.

KatHay zamiast napisać coś jak grać, skupia się raczej na tym, żeby napisać jak nie grać. Po co ?

Moze będzie to zarezerwowane tylko dla zielonego maxa ?

Przypomina mi się cytat z Ganna, który zamieściłem w jednym z poprzednich wpisów.

@Jacek&Wojtek

Moze w takim razie, zeby uniknac trendow bocznych na FW20 i podazac za trendem, warto grac na danych tygodniowych i miesiecznych?

Na weekly faktycznie wygląda to lepiej.

Poza tym tylko raz w tygodniu puszczam zlecenie i mam spokój,

patrzę tylko jak mi kasy przybywa na rachunku…

🙂

w długim terminie oczywiście.

@Jacek

"KatHay zamiast napisać coś jak grać, skupia się raczej na tym, żeby napisać jak nie grać. Po co ?"

Przecież rynek nie jest żeby na nim grać, tylko żeby testować swoje pomysły.

Amibroker jest wręcz stworzony do testów.

Faktycznie Jacek – masz rację co do intra.

Kathay prosiłem cię o testy intra dla fw20 – odwołuję tę prośbę – nie testuj tego !!!

Koszty czasowe i finansowe są zbyt duże !

@hala, Jacek

„KatHay zamiast napisać coś jak grać, skupia się raczej na tym, żeby napisać jak nie grać. Po co?”

Proponuję wrócić do pierwszego wpisu – założeń Kathay’a i blogów: https://blogi.bossa.pl/?p=64#more-64

Prostej recepty na zawsze skuteczny trading dla wszystkich wg nas nie ma, więc osoby, które spodziewały się ją znaleźć

na tych stronach będą rozczarowane. One muszą szukać swej szansy u magików i sprzedawców marzeń.

Realiści mogą się nie zgadzać z autorami ale staramy się, żeby znaleźli inspiracje i omijali ślepe uliczki.

Panie Wojciechowski, niech pan będzie łaskaw posługiwać się moimi cytatami, skoro pan coś do mnie mówi.

Nigdy nie napisałam, ze nie jesteście najlepszymi na świecie realnymi traderami.

Jedynymi najlepszymi, którzy nie sprzedają marzeń.

Reszta to "magicy" bo maja inne zdanie od was, sprzedawców Amibrokera, no nie?

Panie hala,

Proszę przeczytać jeszcze raz mój komentarz i wskazać moje insynuacje dot. Pańskich słów???

Odpowiedziałem jedynie na Pański komentarz własnymi słowami.

Co do Amibrokera to się Pan myli. My go nie sprzedajemy tylko kupujemy dla naszych klientów 😉

Życzę miłego dnia.

Owszem, zgadzam się,

mogę się przyznać, że czytanie tego bloga już zaowocowało u mnie np. tym,

że uzupełniłem sobie lekturę o kilka książek, które KatHay wcześniej wymienił.

Pani Wojciechowska, niech pani czyta ze zrozumieniem.

No nie Lucek jak żywy !!!

😉

@tedy

Twoje wpisy są tak wysoce merytoryczne, ale pasowałyby raczej na forum dla odmiennej

orientacji seksualnej. Twoje zauroczenie Luckiem jest powalające:))

@ hala

Przepraszam, że źle odczytałem Pani płeć.

@all

Proszę o zaniechanie osobistych wycieczek i powrót do merytorycznej dyskusji.

@kathay

w poprzednim komentarzu napisałem

"Pozostaje też problem techniczny kiedy to odwracać .. po zamknięciu słupka (poślizgi), w trakcie jego budowania (wielokrotne odwrócenia w czasie budowania jednego słupka?)"

Czy mógłbyś napisać "jak to widzisz" … ?

Co masz na myśli pisząc „odwracać”? Zamknięcie na BE czy ponowienie pozycji?

@kathay

Faktycznie nieściśle się wyraziłem. Chodzi mi o techniczny aspekt "powrotu na rynek" na poziomie breakeven .. czyli kiedy to robić .. czy w momencie budowy słupka czy po jego zakońćzeniu .. i gdzie ustawiań stop po powrocie na rynek .. w dalszym ciągu tam gdzie się znajdował ? Generalnie niepokoi mnie sytuacja w której co prawda wchodzę z powrotem na rynek na poziomie breakeven ale za chwilkę rynek zawraca (działa stop – wypadam) .. po czym jeszcze raz zawraca (działa breakeven i wchodzę) i tak w kółko 🙂 W trendzie bocznym tego typu sytuacja może wykończyć psychicznie i finansowo.

Jak to wygląda Twoim zdaniem w praktyce ?

Nie ma wiedzy kanonicznej na ten temat, musisz bazować na własnych obserwacjach i praktyce bo rożne instrumenty różnie chodzą.

Generalnie stop zasadniczy jest święty i nadal obowiązuje po odnowieniu pozycji w takim samym zakresie jak po zamknięciu na brakeven.

Co do odbudowania pozycji na breakeven to robię to w trakcie słupka. Ale często dziele kapitał na kilka rat i pozycję odnawiam na breakeven i dobudowuje kilka punktów dalej. To tzw. scaling-in. Czasem wogóle nie zamykam na breakeven ale jak się to cofa rynek i przecina znów to powiększam pozycję.