Jak obiecałem- kontynuujemy testy wiarygodności formacji Odwrotu opisanej w pierwszej części. Tym razem dobudujemy do niej, sugerowane przez autora, stopy kontrolujące ryzyko i zyski.

Zanim przejdziemy do sedna chciałem dodać pewne spostrzeżenie, które nie znalazło się w oryginalnym artykule. Są dwa istotne wyznaczniki owej formacji, które determinują metodologię dobudowywania stopów:

- jej impet jest dość krótkotrwały co wykazały testy w pierwszej części

- powstaje w dowolnej fazie trendów, a często niestety również na ich zakończenie

Z tych powodów wyciskanie z niej trendu za pomocą choćby stopów podążających za rozwojem ceny (trailing stop) będzie mało produktywnym zajęciem. Zrobiłem zresztą prosty test, który to potwierdził. Rozumiem więc autora, który zamiast tego używa stop limitujący zyski (take profit) oraz koniecznie stop zabezpieczający ryzyko straty (stop loss).

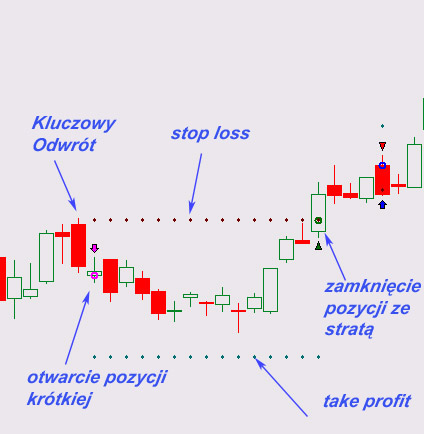

W detalach wygląda to następująco:

(1) Miernikiem dla obu rodzajów stopa jest maksymalna rozpiętość słupka stanowiącego Kluczowy Odwrót. Mierzy się ją przez odjęcie ceny minimalnej (Low) od ceny maksymalnej (High). Jeśli te dane na słupku Kluczowym wyniosły: 3050 dla High i 2980 dla Low to rozpiętość wynosi 3050-2980= 70 pkt

(2) Dane dzienne

Po otwarciu pozycji dodać stop na zyski o wielkości 2-krotnej rozpiętości, zmierzonej jak wyżej (czyli 2×70=140 pkt w naszym przykładzie) oraz stop loss o wielkości 1,5 raza rozpiętości a więc 105 pkt adekwatnie dla naszego przykładu

(3) Dane intra

Postępujemy jak w przypadku danych dziennych ale mnożniki są mniejsze: 1,5 raza dla take profita, 1 raz dla stop lossa.

W tej sytuacji jeśli trafność formacji wyniesie 50% to strategia powinna być teoretycznie rentowna, jako że potencjalne zyski są wyższe od strat ( stosunek 2 do 1,5 oraz 1,5 do 1).

Rysunek poniżej wyjaśnia klarownie powyższy pomysł.

No to zapuszczamy motory testujące i czeszemy na początek 15 letnie dane dzienne S&P 500 futures, wykres kontynuacyjny rolowany punktowo, bez prowizji, tylko jeden kontrakt w każdej transakcji. Artykuł zaleca kontrakty o dużej zmienności w tym właśnie na indeks S&P. Zrobiłem dokładnie jak w tekście czyli otwarcie na koniec sesji będącej dniem Kluczowego Odwrotu. Wyniki ? Spore zaskoczenie…….

Transakcji 116

Trafnych 40,5 %

Średni zysk roczny (-) 0,29%

Max DD 15, 3%

Nie chcę być złośliwy ale wygląda na to, że Mister Boyle, strateg Lind-Waldock, były pit trader walutowy na podłodze CME w Chicago, przynajmniej w tym wypadku wystawia nas na minę. To nie przesądza o niepraktyczności owej formacji ale przynajmniej powinno dać do myślenia potencjalnym naśladowcom. Niestety nie posiadam szerszych danych intra 10 minutowych S&P futures, na tyle rzetelnych by zrobić test.

Sprawdźmy jednak jak chodzi w tym rytmie nasz rynek.

Dane kontraktów FW20 dzienne, serie rolowane punktowo, 1 kontrakt na 10 tysięcy PLN kapitału:

Transakcji 92

Trafnych 43,5 %

Średni zysk roczny (-) 0,36%

Max DD 55%

Hmmmm… widać nasze futures nie są wystarczająco zmienne.

A FW20 intra 60 minutówki ? Proszę bardzo, test na 3 letniej serii danych:

Transakcji 293

Trafnych 37,5 %

Średni zysk roczny (-) 20,41 % !!!

Max DD 78, 2% !

Wrzuciłem jeszcze test na jednej z serii 10 minutówek FW20 (na chybił trafił):

Transakcji 152

Trafnych 44 %

Średni zysk roczny 26,9 %

Max DD 7,7 %

Zaskakująco dobry wynik. Puszczam więc jeszcze raz na innej losowo wybranej serii i rezultat wychodzi symetrycznie negatywny. Nie podejrzewam jednak nasz 10-cio minutowe dane o jakąś spektakularną stabilność.

Dla porównanie puściłem jeszcze symulację na danych 30 minutowych z 3 lat pary GBP/USD, która należy do dość zmiennych:

Transakcji 220

Trafnych 36,8 %

Średni zysk roczny (-) 46,36 %

Max DD 82,2 % !

To wszystko jak widać mało budujące…

Po co więc zabieram czytelnikom czas? Mam nadzieję, że wszyscy doszli do podobnego wniosku – nie wszystko złoto co się w gazetach świeci. Podobnie jak w dziesiątkach książek albo na setkach stron i forów internetowych. Zanim postawimy gotówkę na jakikolwiek pomysł, poświęćmy czas na przetestowanie go intensywnie wzdłuż, wszerz i w poprzek, szczególnie jeśli jest tak prosty do skwantyfikowania.

Idąc jednak za sugestiami Grzegorza Zalewskiego zrobimy jeszcze mały tunning, żeby sprawdzić czy można wycisnąć z owej formacji coś więcej przy pomocy filtrów.

–* Kathay *–

4 Komentarzy

Skomentuj kathay Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Zapewne autor strategii (Dominica Boyle) uzyskiwał dobre wyniki na innych papierach, skoro opublikowali mu te strategie.

Zakładając, że strategia ta sprawdza się np. na S&P500, ale zupełnie nie pasuje do FW20, to chyba można przyjąć, że jest to po prostu taka sama sytuacja jak z prostym systemem opartym na jednej średniej kroczącej, dla którego zoptymalizowano dlugość okresu tej średniej. W tym przypadku po prostu losowo zdarzyło się, że system dobrze sprawuje się na S&P500, a nie radzi sobie z FW20, ale po na przykład 2 latach może okazać się, że ten sam system pasuje do FW20, a nie pasuje do S&P500.

Pytanie więc co z tym fantem zrobić? Jak podejść do tego problemu?

Pozdrowienia,

GiełduGiełdu

>>Pytanie więc co z tym fantem zrobić? Jak podejść do tego problemu?

Hmmm ta strategia bardzo dobrze daje zarabiac. Najpierw wymyslamy jakas strategie, pozniej szukamy papierow, na ktorych bedzie ona generowac zyski przy danych historycznych, pozniej piszemy ksiazke w ktorej opisujemy cala strategie, publikujemy i na plakatach zachecamy do jej kupna jakimis astronomicznymi stopami zwrotu z opisanej strategii 🙂

Czysty zysk!

system jest ok pod warunkiem ze stop lossy beda ruchome i podazaly za cenami

Jeśli działają ci ruchome stop lossy – punkt dla ciebie. To i tak ma się nijak do tego co proponuje autor. Ja nie znalazłem tam żadnej stabilności wartej ryzyka.