Spadki na rynkach akcji i spadająca wartość dolara uczyniły rynki towarowe centrum świata. Jak bywa na rosnącym rynku trudno oprzeć się wrażeniu, iż wyceny surowców są usprawiedliwione a niewidzialna ręka rynku kształtuje ich ceny zgodnie z prawem popytu i podaży. Czytający moje poprzednie wpisy domyślą się, iż widzę w tym jednak spekulacyjną gorączkę – zwłaszcza na poziomie uzasadnień. Dziś chciałbym rzucić okiem na pewne przekonanie rynku, iż kupno towarów i surowców jest idealnym sposobem na ochronę przed inflacją.

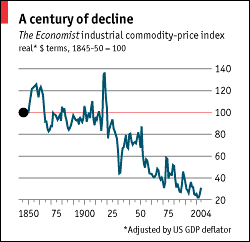

Jedną z popularnych miar historycznych cen surowców – z uwagi na jego dobre udokumentowanie – jest The Economist Real Commodity Price Index, który zawiera koszyk 25 towarów (wyłączone są ropa i metale szlachetne). Artykuł z The Economist na ten temat jest płatny, więc kilka zdań jego omówienia. Indeks sięga swoją historią do 1845 roku i w swojej konstrukcji jest koszykiem towarów przeliczonym na dolary i skorygowanym o miary inflacji. Przyjęto, iż w połowie XIX wieku koszyk towarów wart był 100 dolarów. Po 160 latach cena koszyka towarów, który oczywiście w 160-letniej historii modyfikowano, wyglądała tak:

(Źródło: The Economist 10 lutego 2005)

Widać, iż tuż przed hossą ostatnich lat wart był 30 procent tego, co trzeba było zapłacić za niego w 1845 roku. Oczywiście wykres, jak większość wykresów czytanych bez uwagi, nieco fałszuje realny obraz rynku dostępny inwestorowi w krótszym niż 150 lat planie inwestycyjnym – ten mały ząbek w samym jego końcu pokazuje początek XXI wieku, kiedy koszyk towarów umocnił się o 75 procent.

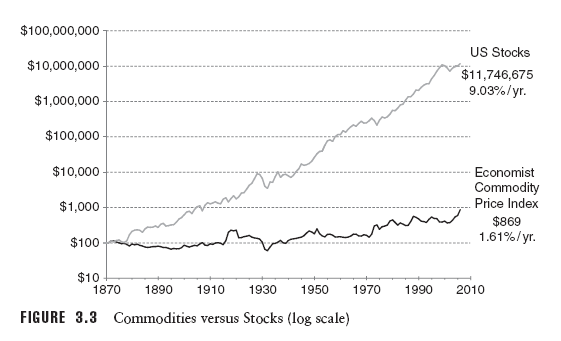

Niemniej historia uczy, iż towary i surowce to nie jest najlepsza inwestycja długoterminowa. Dla porównania warto rzucić okiem na jeszcze jeden wykres pokazujący zwrot ze 100 dolarów zainwestowanych w amerykańskie rynki akcji i koszyk towarów. Brutalnie rzecz ujmując pogardzane w ostatnim czasie akcje dały zarobić nominalnie 9,03 procent rocznie a towary tylko 1,61 procent rocznie.

(Źródło: Dunsby A., Eckstein J., Gaspar J., Mulholland S. „Commodity Investing” Wiley 2008.)

Autorzy książki, z której pochodzi powyższy wykres, poświęcili cały rozdział realnym zmianom cen surowców i wnioski są takie, jakie widać na wykresie. W istocie rynek towarowy ma to do siebie, iż charakteryzuje się dużą zmiennością, wpływ na ceny różnych zmiennych bywa odmienny – dobrze robią np. wojny i okresowo inflacja, ale połączona z brakiem recesji – np. ta z lat 30 nie służyła. Jednak na inwestycje długoterminowe rynek towarowy nadaje się wyjątkowo słabo. Kiedy następnym razem dopadnie kogoś pokusa, by w rynku towarowym ulokować przyszłość własnych dzieci powinien przypomnieć sobie te wykresy.

4 Komentarzy

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

zamiast komentarza cytat. Z kolejnej reklamówki „Założeniem konstrukcji produktu strukturyzowanego Mocca jest maksymalne wykorzystanie nierównowagi pomiędzy siłami popytu oraz podaży na tynku surowców rolnych. Zaburzenia strony podażowej oraz wzrost popytu stają się faktem, co czyni rynek surowców rolnych atrakcyjnym.”

[…]

„Kawa, kakao oraz cukier to surowce podlegające bardzo silnej presji popytowej, która z jednej strony wynika ze wzrostu konsumpcji tych surowców w krajach azjatyckich, z drugiej strony, w przypadku cukru, silnego globalnego zapotrzebowania w produkcji biopaliw. Zaburzenia strony podażowej charakteryzują całość sektora surowców rolnych i wynikają z silnego ograniczenia dostępności gruntów ornych i ocieplenia klimatu wpływającego na spadek produktywności.”

🙂

W tej analizie jest pewien błąd jak dla mnie… Ideksy giełdowe rosną, ale wzrost jest nieco sztuczny z 2 powodów. Po pierwsze cały czas debiutują nowe społki dając dodatkowy kapitał i nowe wagi do indeksów. Po drugie indeksy są modyfikowane. Wypadają walory mniejszej kapitalizacji, a na ich miejsce pojawiają się o większej. Wiadomo, że jak kapitalizacja spada to spada i wartość… W tym sensie porównanie ma wadę

@bieniu

argumenty tego typu można mnożyć – w przypadku koszyka towarów nie zawarto w nim np. kosztów magazynowania, ale wyczuwam w tym pytaniu próbę poszukania argumentów za korzyść surowców – więc jeszcze jeden wykres. Tym razem cena ryżu w Chinach na przestrzeni 150 lat (źródłem jest ta sama książka). Jeśli dać wiarę tak dalekim analizom, to realne ceny ryżu właściwie nie zmieniły swojego poziomu. Były tam wahnięcia, ale rynkowa siła kazała im wracać do tego samego poziomu a – modny teraz argument – konsumentów przybywało.

https://blogi.bossa.pl/wp-content/uploads/2008/04/ryz.png

Nie szukałem argumentów za surowcami. Podważam jedynie metodę. Dla mnie należy grać i tu i tu, a do tego jeszcze na futures i walutach. Jestem gorącym zwolennikiem dywersyfikowania portfela. Grać tam gdzie jest trend, a jak widać z wykresu ryżu, na surowcach o trendy łatwiej. Pieniądze powinny cały czas pracować, a przy metodzie żółwi trend gdzieś się zawsze znajdzie.