W materiałach edukacyjnych, dotyczących systemów transakcyjnych, czasem pada sugestia: skonstruuj najbardziej nietrafną i stratną strategię jak tylko się da, po czym graj przeciwko niej, odwracając zasady wejścia na rynek, leżące u jej podstaw.

Sam dałem się uwieść temu wydawałoby się na pozór logicznemu założeniu. Oprócz niezłej zabawy nie było jednak szczęśliwego finału, który był celem tych testów. Owszem, udało mi się wygenerować systemy, które czyściły kapitał do zera ale powodem tego były najczęściej koszty transakcyjne i poślizgi. Jeśli udało się jednak spreparować system, który po odjęciu kosztów regularnie tracił to odwrócenie jego reguł wcale nie było takie proste jak mogłoby się to wydawać, o znalezieniu owej super zyskowności nie wspomnę. Ten etap mam już za sobą ale dostrzegam pewną ukrytą logikę w takim postawieniu sprawy na głowie i z obserwacji oraz doświadczeń wiem, że pewne elementy myślenia kontrariańskiego można jednak wykorzystać zarówno w tradingu systemowym jak i dyskrecjonalnym/intuicyjnym (discretionary trading). Z tego zrodziła się właśnie strategia ?Zupy z żółwia” (Turtle soup), o której obiecałem na prośbę jednego z czytelników szerzej napisać. Zanim jednak ugrzęźniemy w szczegółach, mały wpis tytułem wstępu i wyjaśnień.

Nie będę od podstaw wykładał systemu wybicia z kanału, używanego przez Richa Dennisa i jego grupę The Turtles – przeszukując bloga wg tagów ‚systemy’ czy ‚Turtles’ można sporo znaleźć w tym temacie. System ten, w dużym skrócie, wchodzi na rynek gdy kurs instrumentu przebija maksimum lub minimum cenowe, ustanowione określoną ilości okresów wcześniej. Tenże stał się ofiarą swojego sukcesu i doczekał się najsłynniejszych jak dotąd kontr-strategii.

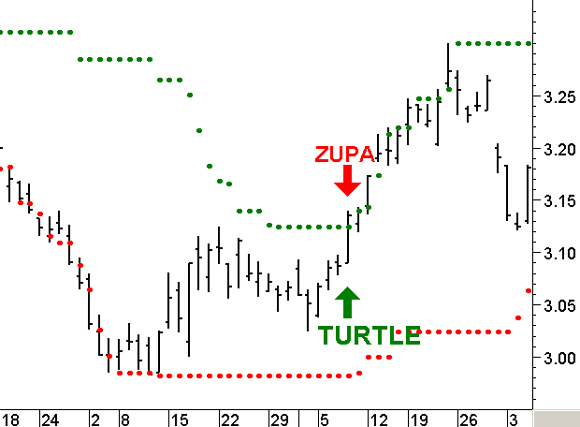

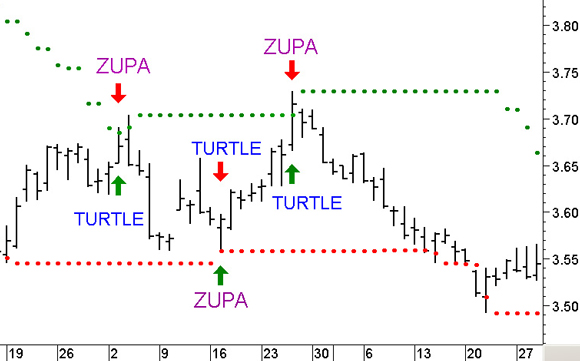

Poniżej dwa wykresy, obrazujące zagrania z kontry przeciwne do wybicia stosowanego przez Turtles. Oba rozrysowane na wykresie notowań pary walutowej USD/PLN, na której, jak niedawno pokazywałem, klasyczne wybicie z kanału cenowego działa całkiem stabilnie i zyskownie.

Kropkowane ciągi to linie kanału cenowego 20-sto dniowego. W momencie wyraźnie zaznaczonym następuje wybicie ponad dotychczasowe maksimum cen a zielona strzałka wskazuje kierunek i moment wejścia na rynek przez system Żółwi (TURTLE na wykresie). Strategia umownie nazwana jako ZUPA zajmuje w tym samym momencie przeciwną pozycję czyli krótką. Trend sprzyja wybiciu w górę i pozycja krótka traci.

Ten wykres powyżej wskazuje momenty idealne dla gry z kontry w stosunku do wybić z kanału, które okazały się fałszywe. Oznaczenia jak na wykresie wcześniejszym.

De facto to nie jest jeszcze sama ?Zupa żółwiowa” lecz dopiero przymiarki do jej ugotowania, podstawa konceptu na którym się opiera i przygotowanie składników do jej upichcenia.

Dla pełniejszego zrozumienia tego pomysłu gry przeciw wybiciom trzeba dodać dwie zasadnicze przyczyny, które wykreowały takie właśnie podejście:

1/ Stosunkowo niewielka trafność metody klasycznej czyli wybicia z kanału w trend,-jak pokazuje praktyka i testy – transakcje zakończone zyskiem mieszczą się w obszarze 35-45% (rzadko wyżej) wszystkich transakcji. Daje to pole do popisu dla zagospodarowania owej reszty, która przekracza 50% a więć teoretycznie niezły handicap

2/ Tzw. stop loss hunting czyli polowanie na stopy obronne- market makerzy czy pit traderzy uwielbiają podciągać kursy do granic wielodniowego maksimum czy minimum i odpalić wszystkie stopy, które tam bardzo często leżą. Dochodzi do wybicia, która ma krótki żywot i kurs wraca wówczas do zakresu sprzed wybicia lub często wręcz się cofa całkiem daleko pod wpływem nowych zleceń, które widzą, że test był nieudany a więc pompowanie ceny sztuczne.

Zupę ugotujemy w kolejnych wpisach , tymczasem

Jajcarskich Świąt wszystkim życzę!

—*Kat*—

19 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Taka myśl mi przed chwilą przyszła- dlaczego wpisy na komenty pod blogiem. Otóż takie coś umożliwia także sondowanie przeciwnika. Nie pytamy, nie prosimy, on sam sie unosi i nam sie spowiada ;).

Co do wykresów : bez – magiczne słowo – kontekstu, niewiele mozna powiedziec w temacie dlaczego zupa w 1 nie dziala, a w drugim dziala, choc juz troszke na rys widac 😉

Gońcie cienia 😉

…albo króliczka;)

WESOŁEGO ALLELUJA!

Widac kat, ze jestes po lekturze Street Smarts

Koncept grania „przeciw nieudacznikowi” to częsty pomysl. Wedlug plotek pewna grupa „inwestycyjna”, trzymala dość długo tradera, który mial fatalne wyniki, wlasnie dlatego, ze jeden z szefów grał przeciw niemu.

Niestety w założeniach to bzdura. To znaczy nie wstarczy wyłącznie zajmowac przeciwną pozycję, bo zmiennosc rynkumoze spowodowac ze i tak wylecimy na stopach, albo na jakims zaskakujacym ruchu. W rezulatacie obie transakcje mogą zakonczyc sie stratą.

Ale… paradoksalnie dwa odmienne podejscia mogą byc skuteczne, jesli koncentrują się własnie na nie na wejsciach tylko calej reszcie.

@gzalewski – „jesli koncentrują się własnie na nie na wejsciach tylko calej reszcie” szczerze mówiąc zupełnie nie rozumiem takiego podejścia. Tzn. dla naszego wyniku wejście jest identycznie ważne jak wyjście z pozycji, różnica między nimi jest zyskiem/stratą i tyle. Tak samo nie rozumiem ustawiania stopów w celu ochrony portfela tzn. z reguły w jakiejś stałej odległości od punktu wejścia. Jeżeli naszą strategię uzależniamy od stanu portfela to ta strategia może na tym tylko stracić i z reguły oznacza to źle dobraną wielkość pozycji.

No oczywiscie ze jest wazne. Mi chodzi o etap tworzenia całego pomysłu. Ludzie za bardzo koncentrują się na wejsciach tam widząc swoją przewage. W mojej opinii wcale nie tam leży esencja. Ale oczywiście to moja prywatna opinia.

A ja zkolei nie rozumiem ostatniego zdania – no wydaje mi sie ze nie mozna nie uzalezniac strategii od stanu portfela, bo inaczej dosc szybko mozemy wyleciec w powietrze

Mogło zabrzmieć niejasno – chodzi mi o to że stop postawiony x puntków/procent poniżej poziomu wejścia w pozycje jest w mojej opinii mało skuteczny.

@HDK

Czemu? I jaki byłby skuteczniejszy?

Jest mało skuteczny dlatego że poziom naszego wejścia nie jest dla rynku żadnym argumentem, tzn. strategie przygotowujemy tak aby wchodzić w pozycje gdy mamy jakąś przewagę statystyczną. Trudno jednak oczekiwać by poziom naszego wejścia -x procent też dawał jakąś szczególną przewagę. Wychodzić z pozycji w mojej opinii należy wtedy kiedy jej zamknięcie daje nam przewagę, inaczej ponosimy niepotrzebny koszt transakcji. Oczywiście sam stop jest o tyle słuszny że wychodzimy zgodnie z kierunkiem ruchu cen, uważam jedynie że są lepsze metody na określenie skutecznego poziomu stopa, najprostszą może być poziom zawarcia przeciwnej transakcji.

i wejscia tez sa wazne, czesto warunkują rozsadny poziom stopu.. chociaz po zlym wejsciu z zachowaniem pewnych zasad tez mozna zarobic

Ważne jest wszystko: wejście, stop, stan konta, stan umysłu.:)

Ale najważniejszy jest wykres, który mówi gdzie spotykają sie kupujacy ze sprzedającymi, i która ze stron zdobywa przewagę.

Zamiast kombinować z jakimś systemem grającym przeciwko złęmu systemowi, można grac przeciwko wykresowi.

Gdy trend jest rosnacy grać do dołu i odwrotnie. Murowane emocje!

No i oczywiście nie uznawać PA:)

Nie do konca rozumiem czemu skoro wszyscy uwazaja, ze rynek to zbior emocji, tak wielu stara sie zaprzac do niego statystyke. Moim zdaniem warto czasem stanac z boku i zastanowic sie jaki jest najmniej prawdopodobny scenariusz wydarzen i grac wlasnie w niego…tak jak np ostatnio bylo z PLN kiedy wszyscy rwali wlosy z glow, ze EURO bedzie po 7 zeta…

Wg mnie zaczynamy od stanu konta. Potem mamy stop loss i system. Jak dla kogoś stan umysłu jest ważny w trakcie GRY, to tylko dla DT 🙂 PA maksymalizuje mój obiektywizm w stosunku do sytuacji. Ale to samo PA ma inne znaczenie w momencie gdy otwieram/zamykam pozycję lub ustawiam stop los/profit.

To samo odnosi się do zupy: takie „megafony” jak przedstawione powyżej są okropne. Tylko dobra strategia pozwala wyjść z nich na wygranej pozycji.

Ależ to wszystko jest proste i oczywiste 🙂 Tak jak mawia Lucek: trading jest łatwy, ale nie prosty (chyba tak to było) 🙂

Pzdr!

Trading jest prosty, ale nie łatwy – w oryginale:

Trading is simple but not easy.

@Berzerk

Troche z innej beczki – wedlug tego co piszesz, nie mialoby sensu badanie emocji naukowo. Tymczasem sie to robi. Z duzym powodzeniem, tzn. coraz bardziej jasne sa motywy istnienia pewnych reakcji emocjonalnych.

Co do stawania z boku – tak masz race, czasem warto tak zrobic, tylko takie sytuacje, kiedy to warto są bardzo, bardzo rzadkie.

@gzalewski

Czy znasz moze kogos, kto uzywa skrajnych stanow emocjonalnych (euforii, totalnego zniechecenia, nadziei etc) jako jednego z czynnikow zamowania pozycji?

Moim zdaniem wylaczajac emocje z tradingu, co wielu doradza, usuwa sie bardzo znaczacy edge…

Badanie emocji naukowo byc moze ma sens i pewnie w wiekszosci przypadkow konczy sie tym, ze naukowcy maja co robic, a potem to zalega w archiwum.

@Berzerk

Tak – ja to czasem robie 🙂

„Badanie emocji naukowo byc moze ma sens i pewnie w wiekszosci przypadkow konczy sie tym, ze naukowcy maja co robic, a potem to zalega w archiwum.”

Poki co dzieki tym badaniom emocji na polki odkladana zostaje teoria o „racjonalnych wyborach kazdego z nas” czyli podstawa wielu konceptow ekonomicznych, jak rowniez w pewnym sensie analizy fundamentalnej

Chyba nie było i nie ma miejsca potężniejszego wyładowywania, interakcji i obserwacji emocji niż pity z out cry trading 🙂 Przypuszczam, że poziom emocji jest tam swego rodzaju podpowiedzią o stanie rynku, a ile można by prac naukowych tam napisać ! 🙂

Teoretycznie można jeszcze postawić na żółwia i wrazie odwrotu zamienić pozycje na zupę. Wszystko jest proste w teorii tzn w przypadku gdy rynek nie zacznie robic zygzaków, a tak najczęściej bywa. Wygrywają ci którzy mają lepszą praktykę od teorii i zawsze tak będzie.