W nawiązaniu do wywiadu z Jakubem Chawłowskim w poprzednim wpisie pod tym tytułem, zrobiliśmy drugą rundę odpowiedzi na pytania nadesłane przez Was. Całość poniżej.

Jakiego softu używasz w market-makingu i jak dużą pomoc/przewagę daje on przy obliczeniach, zleceniach i procesie decyzyjnym?

Używamy własnego oprogramowania tradingowego – tworzonego z uwzględnieniem naszych potrzeb i ciągle aktualizowanego. Wycena bazuje o komercyjny model dostępny na rynku, który również został zmodyfikowany w celu spełnienia naszych wymagań. Co ciekawe – oprogramowanie powstaje za wschodnią granicą Polski a zmiany czy nowe funkcjonalności, o które poprosimy, wprowadzane są w przeciągu 1 czy 2 dni roboczych. Jeśli chodzi o przewagę, którą zawdzięczamy oprogramowaniu to ciężko o niej mówić bez ustalenia jakiegoś punktu odniesienia.

W porównaniu z popularnymi arkuszami Excela, z których korzysta wielu inwestorów prywatnych, właściwie nie ma czego porównywać – nasze oprogramowanie pozwala na wycenę, analizę ryzyka i trading (również automatyczny) w czasie rzeczywistym dla dowolnego, zmieniającego się portfolio opcji (lub jego fragmentów). Porównując do oprogramowania innych market makerów wydaje się oferować podobne funkcjonalności i wystarczającą szybkość by nadal pozostać konkurencyjnym.

Dlaczego twierdzisz, że wyliczone w wywiadzie procesy (typu czesanie stopów, wykupienie książki) nie mają wpływu na inwestora indywidualnego?

Na początku muszę wyjaśnić jedną, bardzo istotną, kwestię – animatorzy w żaden sposób nie mają dostępu do zleceń klientów indywidualnych. Jedyne co widzimy to głębokość rynku w zakresie jaki oferuje giełda, czyli takim samym jaki widzą wszyscy inni. Nie wiemy które zlecenia są tam na stałe, które mogą zniknąć w każdej chwili, a które to na przykład icebergi*. Jedynie na podstawie AT możemy zgadywać na jakich poziomach prawdopodobnie znajdują się stop-losy i które poziomy na pewno będą bronione. W przypadku największych spółek praktycznie nie mamy możliwości manipulacji kursem w zakresie większym niż kilka tików – jednorazowa sprzedaż np. 100.000 akcji Royal Dutch Shell raczej nie wpłynie na kurs notowań a może wystawić nas na naprawdę duże ryzyko. W przypadku mniejszych spółek możliwości ?manipulacji” są o wiele większe. Niewielkimi zleceniami udaje się zmienić kurs o kilka czy wręcz kilkanaście procent. Wiem, że dla wielu osób tego typu działania zasługują na miano oszustwa, okradania uczciwych obywateli i według wielu powinny być napiętnowane publicznie. Proszę jednak pamiętać, że mówimy tu o rynku zdecydowanie bardziej rozwiniętym od polskiego i o inwestorach, mających naprawdę duże pojęcie o rynkach kapitałowych (swoją drogą różnica wiedzy i ?świadomości” rynkowej przeciętnego obywatela Polski i Holandii różni się w sposób zasadniczy – niestety na niekorzyść Polaków, jednak mam nadzieję, że edukacja naszych inwestorów w najbliższym czasie przyspieszy i różnice będą się wyrównywać). Zdecydowana większość inwestorów ma świadomość, że kursy małych spółek są bardzo zmienne i podatne na działania ?profesjonalnych” uczestników rynku – czy będą to daytraderzy, skalpujący książkę, systemy automatyczne (często tradujące przeciwko sobie co doprowadza do ciekawych a czasem śmiesznych sytuacji), animatorzy, fundusze i tym podobne instytucje. W związku z tym inwestorzy są niejako przygotowani do istniejącej sytuacji i w odpowiedni sposób postępują (odpowiednio ustawione stop-losy, horyzont inwestycyjny) – tak więc chwilowe zmiany cen w niewielkim stopniu ich dotykają i stąd moje stwierdzenie o niewielkim wpływie na wartość ich aktywów. Oczywiście jest to duże uproszczenie i dyskusja na ten temat mogła by być bardzo długa – do czego zresztą zachęcam.

Czy można i w jaki sposób zostać klientem waszej firmy ? Jakie są wasze prowizje i depozyty na rynek opcji Czy za waszym pośrednictwem można grać na rynku opcji? (zebrane 3 pokrewne pytania)

To pytanie też wymaga pewnych wyjaśnień. Jeśli chodzi o zostanie naszym klientem w rozumieniu ?klientem market makerów” to większość osób kupujących lub sprzedających opcje automatycznie jest naszym klientem. Dokonując transakcji sprzedaży lub kupna w 90% przypadków zawierasz transakcję z market makerem. Może to być transakcja realizowana przez brokera, przez automatyczny system transakcyjny (realizacja przez firmę obsługującą system – najczęściej brokera) lub bezpośrednie połączenie z rynkiem / giełdą – co jednak wymaga członkostwa i raczej nie jest dostępne dla przeciętnego inwestora. Jednak wszystkie te transakcje trafiają do nas przez pośredników, zajmujących się obsługą klientów indywidualnych. Prowizje i depozyty negocjujemy indywidualnie z giełdą i poszczególnymi firmami brokerskimi, jednak w żaden sposób nie przekładają się one na inwestorów prywatnych – ich poziomy płatności i zabezpieczeń zależą od firmy ich obsługującej. Można oczywiście zostać klientem oddziału brokerskiego naszej firmy – wysokość opłat będzie zależała od wielkości transakcji, jej rodzaju i waszych umiejętności negocjacyjnych.

Co sądzisz o aferze z niesymetrycznymi opcjami w Polsce?

Przede wszystkim bardzo nie podoba mi się słowo ?afera”. Uważam, że podobnie jak inne terminy typu ?toksyczne instrumenty pochodne” jest ono używane jedynie w celu gry politycznej i szukania usprawiedliwienia po transakcjach, które można uznać za kompromitujące. Osobiście jestem zwolennikiem pełnej odpowiedzialności za podejmowane decyzje i nie uważam niewiedzy, ignorancji czy też po prostu głupoty za usprawiedliwienie dla osób, podejmujących tego typu grę spekulacyjną. Oczywiście w przypadku gdy doszło do zatajenia istotnych informacji przez którąś ze stron czy też do oszustwa (plotki o reklamowaniu tych strategii jako pozbawionych ryzyka) pozostaje droga sądowa i rozstrzygnięcie indywidualne spornych przypadków. Nie znam szczegółów tych transakcji i nie czuję się kompetentny do ich oceny, tym bardziej, że stronami były zarówno firmy zabezpieczające się opcjami od wielu lat jak i niewielcy przedsiębiorcy pozbawieni jakiejkolwiek wiedzy w temacie.

Jedyną dobrą stroną ?afery” jest nagłośnienie problemu braku wiedzy w zakresie bardziej skomplikowanych instrumentów finansowych w naszym społeczeństwie – nawet wśród ludzi, którzy powinni być z nimi w miarę dobrze obeznani. Mam nadzieję, że dzięki medialnemu szumowi ta sytuacja wkrótce zacznie się zmieniać.

Jaka jest rotacja ludzi w market makingu?

Dość duża. Wiele osób próbuje pracy w tej roli i dość szybko rezygnuje, z rozmaitych powodów. Niektórzy nie są w stanie wystarczająco szybko przyswoić sobie dość rozległej wiedzy koniecznej do wykonywania tego zawodu, inni spodziewają się innej charakterystyki pracy – tradingu zgodnego ze swoją opinią o przyszłym zachowaniu rynków i budowaniu pozycji kierunkowych czyli czystej spekulacji, i zawiedzeni szukają zmiany. Wiele osób nie wytrzymuje obciążenia psychicznego związanego z tego typu aktywnością. Niewielu animatorów pozostaje w zawodzie dłużej niż 10 lat – to wystarczająco długo aby uzbierać na przyzwoitą emeryturę i na tyle krótko aby pozostać mentalnie stabilnym (albo chociaż w stanie nie wymagającym permanentnej izolacji w pomieszczeniu bez klamek 😉 )

Jak to możliwe robić kilkaset transakcji dziennie ? Jak często zdarzają się w takim razie pomyłki?

Proszę pamiętać o ilości opcji które kwotujemy. Dla średniej firmy jest to kilka terminów wygaśnięcia, z kilkunastoma strike’ami dla każdego z nich. Takich spółek każdy animator ma pod opieką kilka – daje to całkiem dużą ilość możliwych transakcji. Zakładając, że dziennie zawieramy transakcje dla np. 20% kwotowanych calli i putów, z łatwością osiągamy kilkaset transakcji. Należy również wspomnieć, że w celu zawarcia transakcji nie musimy wypełniać arkusza zleceń – sprowadza się to do kliknięcia myszką. Rekordowe ilości transakcji zdarzają się w przypadku ?corporate actions” czy też dużych ruchów rynku – niektórzy animatorzy zawierają w takich momentach ponad tysiąc transakcji dziennie. Pomyłki na szczęście nie są częste (choć zdarzają się sytuacje w których market maker traduje sam ze sobą) i sprowadzają się najczęściej do błędów dotyczących np. wielkości trade’u -zamiast zdefiniowanej ilości opcji zbieramy cały dostępny wolumen – jednak dzięki dużej płynności łatwo naprawić taki błąd nie tracąc zbyt dużej sumy. Pewne transakcje w których doszło do oczywistych błędów wyceny mogą zostać wycofane na zasadzie ?misstrade” za zgodą drugiej strony.

Czy i jakie limity strat w animacji narzuca firma skoro nie ma stop lossa?

Niestety nie ma limitu strat – ponieważ nie ma metody na uniknięcie konsekwencji błędnych decyzji. Pewnego rodzaju zabezpieczeniem są ?trading limits” – czyli rozmiary pozycji którą animator może zbudować, definiowane na podstawie grek. Istnieją również maksymalne poziomy haircutu – czyli maksymalnej straty pozycji w przypadku ruchu instrumentu bazowego o określony procent. Niestety są to metody niedoskonałe i w przypadku niektórych wydarzeń straty są praktycznie nieograniczone – dobrym przykładem niech będzie to, że zarówno w tym jak i poprzednim roku doszło do zamknięcia dużych firm tradingowych ze względu na straty poniesione na pojedynczej pozycji opcyjnej. Tak więc limit zaufania jaki otrzymujemy jest bardzo wysoki i nawet najlepszy risk management nie jest w stanie wykluczyć ekstremalnych konsekwencji.

Czy mógłbyś polecić ciekawą literaturę o opcjach i dla początkującego i bardziej zaawansowanego?

Taką pozycją jest na pewno: Sheldon Natenberg „Option volatility and pricing” – bardzo kompletna literatura, jednak niekoniecznie najprostsza w odbiorze. Polecam też Espen’a Haug’a ? The complete guide to option pricing formulas„. Warto też zerknąć na ?Kontrakty terminowe i opcje” John’a Hull czy ?Dynamic hedging” Nassima’a Taleb’a. Sam staram się czytać wszystkie dostępne pozycje – z każdej można dowiedzieć się rzeczy naprawdę wartościowych.

Czy znasz dobre programy lub strony w sieci które uczą budowania strategii opcyjnych?

Niestety ciężko zdefiniować ?dobry” program. Wszystko zależy od oczekiwań. Sam raczej nie korzystam z tego typu stron więc nie jestem w stanie doradzać w tej kwestii.

Czy uważasz, że na opcjach notowanych na GPW można regularnie zarabiać?

Biorąc pod uwagę płynność, wielkość spreadu i dostępny size nie sądzę żeby regularne dochody były możliwe do osiągnięcia. W obecnej chwili starałbym się raczej zidentyfikować najlepsze strategie i próbował je zrealizować w optymalnym momencie. Niestety, do czasu pojawienia się kilku dużych animatorów konkurujących ze sobą, sytuacja prawdopodobnie się nie zmieni. Jednak zachęcam do próbowania swoich sił na tym rynku – zarówno w celach edukacyjnych, jak i ze względu na możliwość wyłapania prawdziwych okazji ,wynikających z błędów wyceny czy też nieznajomości instrumentu.

Jakie środki przeznacza Twoja firma na animowanie jednej spółki (chodzi raczej o rząd wielkości czy są to mln EUR czy raczej tysiące)?

Wszystko zależy od wielkości spółki i potencjalnych zysków. W przypadku dużych spółek są to kwoty rzędu kilku milionów euro, w przypadku mniejszych mówimy o kilkuset tysiącach euro.

Czy uwzględniasz w jakiś sposób korelacje pomiędzy akcjami, czy też portfel opcji na akcje X traktuje zupełnie rozdzielnie od portfela na akcje Y?

Samo istnienie takich korelacji jest sprawą dyskusyjną. Należy rozważyć zarówno ?normalną sytuację rynkową” jak i możliwość zdarzeń wyjątkowych. Z pewnością nie można rozważać jednej pozycji jako hedge’a w stosunku do innej. W tym samym czasie warto ocenić całkowitą lub sektorową ekspozycję dla poszczególnych grek czy prawdopodobnych scenariuszy rynkowych. Na przykład w przypadku gwałtownych spadków można zaobserwować korelację praktycznie wszystkich spółek, więc nie byłoby rozsądne nieposiadanie zróżnicowanych pozycji.

Czy wykorzystujesz model B-S, czy też jego zmodyfikowaną wersję, czy może posiadasz własny model wyceny?

Bazujemy na modelach z oferty MB Risk Management, które są przez nas modyfikowane. Zarówno modele modyfikowane BS jak i oparte na drzewie dwumianowym nie są idealne więc warto znać ich wady i zalety. My posiłkujemy się manualnym dostosowaniem cen tam gdzie modelowe nie są zgodne z ?realnym” rynkiem.

Czy animujesz (animowałeś) opcje na index? Jeśli tak to jak oceniasz trudność w porównaniu do animowania opcji na akcje?

Tak, animowałem opcje na indeks o krótkich terminach wygaśnięcia. Jest to zdecydowanie inne doświadczenie ze względu na specyfikę instrumentu bazowego. Jeśli chodzi o trudność to ciężko porównać ją z animacją spółek. Przy krótkich terminach wygaśnięcia index wydaje się grą bardziej intuicyjną i psychologiczną. Przy długich terminach stopień komplikacji zdecydowanie wzrasta – do standardowego zestawu parametrów dochodzą dywidendy wszystkich spółek (wysokość, struktura terminowa), spready są zdecydowanie większe i miejsca na błędy jest zdecydowanie mniej. Również hedging delt jest trudniejszy a ryzyko stopy procentowej jest bardzo wysokie i trudne do hedgowania. Jeszcze inna sytuacja ma miejsce na opcjach tygodniowych i dniowych gdzie trading jest relatywnie prosty i stosując określone strategie można osiągać stałe zyski.

Na jakie współczynniki greckie masz limity? Czy te limity w jakiś sposób korelują się pomiędzy akcjami?

Jak już wspominałem nie ma precyzyjnej korelacji pomiędzy spółkami, jednak staramy się nie doprowadzać do sytuacji gdy cały trading floor jest np. Vega krótki w horyzoncie trzymiesięcznym. Jednak nie ma tu twardych reguł i w uzasadnionych przypadkach taka sytuacja jest również możliwa.

Przykładowe limity grek – Vega poniżej 100.000/w danym miesiącu i 250.000 w całej pozycji, nie więcej niż 3 następujące po sobie terminy wygaśnięcia long lub short. Theta w granicach 5000/dzień, krótka Gamma w rozsądnym limicie, możliwie małe Rho w long termach, wszystkie greki w rozsądnych spreadach pomiędzy wygaśnięciami. W uzasadnionych przypadkach limity mogą być o wiele większe. W tygodniu poprzedzającym wygaśnięcie limity z oczywistych powodów są znacznie rozszerzone. Zasada jest prosta – minimalizacja nieuzasadnionych ryzyk i niezajmowanie pozycji, których wielkość nie pozwoli na ich zamknięcie w rozsądnym czasie.

Czy depozyty pobierane przez izbę rozliczeniową są takie same dla animatorów jak dla inwestora indywidualnego?

Animatorzy mają możliwość negocjacji stawek i depozytów. Dodatkowo nasze depozyty są finansowane przez firmę clearingową (która pobiera za te usługi opłatę). Szczerze mówiąc moja uwaga koncentruje się raczej na wysokości opłat transakcyjnych i nie jestem pewien jakie depozyty są blokowane dla naszych pozycji.

Ilu średnio animatorów działa na akcjach jednej spółki i jaki średni spread (w podziale na rodzaj opcji) liczony w pkt procentowej zmienności implikowanej jest utrzymywany?

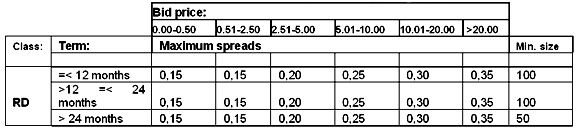

W przypadku dużych spółek może być kilku do kilkunastu Primary Market Makers i podobna lub większa ilość Competitive Market Makers. Maksymalne spready określane są przez giełdę i wyrażane w centach. Różnią się w zależności od płynności instrumentu bazowego, ceny opcji i terminu wygaśnięcia. Przykładowe wymagania (za stroną Euronext Liffe):

Minimalny spread to 0,05 i jest to wartość często spotykana dla opcji OTM i ATM wygasających w przeciągu 12 miesięcy. W pozostałych przypadkach najczęściej jest to połowa spreadu maksymalnego. Z kolei w przypadku małych spółek kwotowane są maksymalne dozwolone spready. Ciężko odnieść spread do zmienności, szczególnie porównując sytuację i poziomy zmienności sprzed kilku lat i obecne. Pytanie jest ciekawe i warte zastanowienia lecz wymaga pewnego czasu i analiz – postaram się do tego wrócić. Osobiście mam wrażenie, że obecnie wielkość spreadu dyktowana jest jakością software’u i umiejętnościami animatora i nie ma związku z sytuacją rynkową.

Czy wykorzystujesz krótką sprzedaż na instrumentach bazowych? Jeśli tak to czy wyobrażasz sobie animowanie bez tego? Jeśli nie to jakie inne instrumenty wykorzystujesz do „zabezpieczenia”?

Oczywiście wykorzystuję. Co prawda możliwe jest krótkotrwałe działanie bez krótkiej sprzedaży, czy nawet bez dostępu do instrumentu bazowego – ale są to sytuacje awaryjne. Staramy się tworzyć takie pozycje, które będą hedgowane długą pozycją w instrumencie bazowym – jest to tańsze (nie płacimy short stock interest) i zabezpiecza nas przed sytuacją w której nie ma możliwości pożyczenia akcji (corporate actions) – w innym przypadku bylibyśmy zmuszeni odkupić na rynku brakujące akcje co byłoby kosztowne i narażało nas na poważne ryzyko. Dostęp do delta hedge jest nieodzowną cechą animacji, mimo że nigdy nie jest to hedge idealny.

Jeśli pozostały jeszcze jakieś pytania lub kwestie do wyjaśnienia zapraszam do ich zadawania. Być może KatHay udostępni nam jeszcze odrobinę miejsca na blogu 😉

Zapraszam również do bezpośredniego kontaktu: jakub.chawlowski@gmail.com – postaram się odpowiadać na wszystkie zadawane pytania.

Jeszcze raz dziękuję Ci za poświęcony nam czas ! Oczywiście mój blog jest zawsze otwarty dla tego typu wymiany myśli.

—*Kat*—

*iceberg – dosłownie góra lodowa. Na giełdzie w żargonie tak określa się potężne zlecenia, które dzięki algorytmom są dzielone na mniejsze porcje tak by ukryć rzeczywiste intencje kładącego zlecenie i rozmiar transakcji (by nie ruszyć za mocno rynkiem); analogia do góry lodowej – wystaje tylko wierzchołek, dominująca reszta jest ukryta pod wodą [dopisek – Kathay]

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mnie interesuje jak to jest u MM z modelem BS? Czy Wy go sami modyfikujecie (nie chodzi mi o podanie jak, ale czy macie jakis dzial researchu, ktory to robi)?

Bo wg mnie to u MM to wyglada tak jak to podal w jednym z wywiadow Market Wizards (bodajze JohnBender): dzialania modyfikujace model, mozna przyrownac do ogladania w telewizorze Myszki Miki, jak zaczyna sniezyc i migac to podchodzi sie do tv i kreci antena badz wali w niego, az bedzie normalny obraz i tak do nastepnego razu….

Ale moze sie myle.

@mads

z reguły każda firma zajmująca się MM opcji ma spory dział R&D (już boję się o ortodoksyjnych obrońców czystości języka polskiego…;), który cały czas współpracuje z trejderami i animatorami w celu udoskonalania oprogramowania, modeli i analizy różnych rynkowych sytuacji. Bez tego MM nie daliby rady, bo sami muszą być przede wszystkim skoncentrowani na trejdowaniu własnymi pozycjami i analizą ich ryzyk – na to drugie poświęcają sporo czasu po godzinach pracy, często mają związane z tym sny itd.:)

Co do porównania z Market Wizards to muszę przyznać, że bardzo trafne, z tym że po dobrym udoskonaleniu śnieżyć zaczyna po upływie całkiem konkretnego czasu. Poza tym, często model jest uzupełniany o dodatkowe aplety związane z daną sytuacją na rynku (np. wszelkiego rodzaju corporate actions)

Myślę, że nie zdradzę żadnych wielkich sekretów (a pewnie część się już domyśliła) i dla pełnej jasności dodam, że blackswan i indagowany przeze mnie w pytaniach Kuba pracują w tej samej firmie i razem kręcą te lody.

Blackswan- zapytam bo zdaje się Kuba być może nie do końca zrozumiał pytanie (a w zasadzie 3) o to czy można zostać waszym klientem. Zdaje się że pytający mieli bardziej na myśli, bo właśnie jeden zwrócił mi uwagę na to, czy skoro działacie jako broker to można u was otworzyć rachunek i działać na opcjach na Euronext? Choć może po tym wywiadzie mało kto będzie miał ochotę stać po drugiej stronie waszych trejdów 🙂

@ Michal

Dzieki za wszelkie wpisy/objasnienia 🙂

@kathay

Nasza firma nie zajmuje się obsługą klientów indywidualnych w tym sensie, że jako MM nie dajemy flow’u naszym brokerom pod ich klientelę. Tzn. jeżeli klient brokera pracującego dla tego samego holdingu co ja zainteresowany jest założeniem jakiejś strategii opcyjnej czy też kombinacji, to ja z chęcią podam mu rynek – ale tylko i wyłącznie taki który będzie mi odpowiadał. Jeśli natomiast nie będzie to kombinacja którą jako MM byłbym zainteresowany z punktu widzenia własnej pozycji opcyjnej nie będę w żaden sposób ułatwiał mu zadania. W bankach jest inaczej – tam MM generują flow dla klientów banku. My generujemy flow dla całego rynku poprzez ciągłe wysyłanie zleceń, które zresztą dla każdego są widoczne – w tym sensie Kuba powiedział, że tak czy siak 90% transakcji zawierane jest z MM mimo, że inwestor może sobie z tego nie zdawać sprawy. Należy przy tym zaznaczyć, że przy prof rynkach (czyli tych uzgadnianych przez telefon pomiędzy brokerem pełniącym rolę przedstawiciela klienta, strony inicjującej transakcję, a MM) wymagany jest minimalny rozmiar transakcji na poziomie co najmniej 250 opcji w jednym legu (ale np. dla straddla dopuszczalne jest 125 – chociaż jest to totalne minimum przy którym broker fatyguje MM do telefonu).

Dla indywidualnych mniejszych klientów nie ma możliwości otwarcia u nas rachunku, z tego prostego względu, że brokerzy u nas pracujący obsługują klientów którymi są banki, hedge fundy itd czyli klientem docelowym jest klient instytucjonalny generujący większy obrót. Lepiej jest założyć w jakimś wyspecjalizowanym domu brokerskim dedykowanym mniejszym klientom. Jeśli natomiast kwota do zarządzania jest odpowiednio duża, to każdy broker przyjmie klienta z otwartymi rękami.

Mam nadzieję, że dobrze zrozumiałem to pytanie

@ Alicja

no problemo