Nieskromnie pozwolę sobie dodać opis kilkunastu własnych doświadczeń i obserwacji w temacie wykorzystania „boxów” Darvasa, prezentowanych przeze mnie w poprzednim wpisie.

Niewątpliwym pozytywem opisanej strategii jest jej wprawdzie nieskomplikowana, ale w pełni uzasadniona rynkową dynamiką logika działania oraz spora doza obiektywnego podejścia do wyznaczania momentów inicjacji i zamykania pozycji. Nie sposób jednak pominąć elementów uznaniowych, o które w przypadku narzędzi Analizy Technicznych zawsze głośno się upominam. Poradzenie sobie z nimi pozwoli zakodować i przetestować boxy miłośnikom systemów, a przemyśleć i dopracować taktykę reszcie intuicyjnych inwestorów/traderów.

1. Filtr dodatkowy – fundamenty

Darvas próbował przez lata wielu podejść do inwestowania, ostatecznie ‘boxy’ stały się dla niego pełnym sukcesu połączeniem analizy cen z podejściem fundamentalnym. Co znaczy tyle, że najpierw dokonywał wartościowej selekcji akcji do dalszej obserwacji, potem dopiero czekał na pojawienie się ‘boxa’. De facto dziś mówi się na taką taktykę selekcji przed decyzją: „stock picking”. Gdyby przeanalizować jego podejście fundamentalne to większość firm, które wstępnie wybierał charakteryzowała się pewną wspólną cechą: innowacyjnością. To mniej więcej tak jak gdyby dziś wybierać głównie spółki internetowe i technologiczne.

Przyznam szczerze, że widzę pewną niekonsekwencję w jego działaniach: wybór silnej fundamentalnie spółki okraszał bardzo ciasnym stop-lossem. Kilka razy ówże wyrzucał go z rynku i mógł spowodować odjazd kursów w górę bez niego na pokładzie, tym bardziej, jeśli nowy box w czystym, kanonicznym wydaniu nie pojawiał się później na wykresie. Zresztą bywało, że po zbyt dynamicznym odjeździe cen porzucał on daną spółkę i poszukiwał innej.

Daleki jestem od zniechęcania do wstępnej oceny fundamentów. Graczom bardziej mechanicznym sugerowałbym natomiast zrobienie skanera na szeroką pulę spółek, a rynek i stopy same zadecydują, które z nich są godne wzrostów. Jeśli nadchodzi fala hossy to, jak to się ładnie mówi, „podnosi wszystkie łodzie”.

2. Skalowanie i piramidowanie

Bardzo istotnym elementem skuteczności jego taktyki okazało się budowanie pozycji na raty czyli tzw. skalowanie. Nie było to jednak klasyczne ‘scaling-in’ czyli zbieranie kolejnych transzy akcji przy spadkach, ale ‘scaling-up’ czyli dobudowa całej pozycji na kolejnych wzrostach po wystąpieniu pierwszego boxa. Albo dobudowywanie pozycji na pojawiających się z upływem czasu kolejnych boxach (nazywał to piramidą). Wyraźnie trzeba podkreślić, że pierwsze wchodzenie na akcje poszczególnych firm odbywało się nie od razu w całości, ale przez skalowanie czyli pełną pozycję budował kiedy wybicie w górę stawało się istotne i poniekąd potwierdzone siłą popytu.

Dobudowywanie natomiast nowych pozycji na kolejnych boxach i w oparciu o dotychczasowe zyski byłoby ze wszech miar uzasadnione (to klasyczne piramidowanie), oczywiście przy pełnej kontroli ryzyka.

Takie podejście znajdujemy później w nieco bardziej zaawansowanym systemie „Żółwi”. Ta taktyka sprawia, że jeśli wybicie okazałoby się fałszywe, nie tracimy na pełnej pozycji lecz jedynie na jej części.

3. Umiejscowienie boxa.

Widziałem już wiele teorii na temat tego kiedy zacząć odliczanie budowy boxa. Przybliżę temat różnych wariacji nieco później. Jeśli jednak spojrzeć do oryginału i na wykresy z książki to widać, że nie zawsze było to łapanie dołka na pierwszym możliwym boxie.

Część boxów Darvas decydował się „łapać” zaraz po splitach akcji co było całkiem niezłym taktycznym rozwiązaniem ponieważ już wówczas podział akcji był ukłonem w stronę akcjonariuszy i dawał możliwość choćby krótkookresowych wzrostów zaraz po zakończeniu splitów. Można spytać: po co box skoro split i tak dawał zarabiać ? Zakładam, że dla autora było to potwierdzenie, że spółka jest na dobrej drodze do wzrostów.

Inna część pozycji inicjowana była podczas wyraźnie zarysowanego już trendu. Impet hossy dawał sporą gwarancję na kontynuację, Darvas potrzebował jedynie znalezienia momentu na wykresie, który te wzrosty wysoce uprawdopodobniał i na jego szczęście udało mu się (do czego wkrótce wrócimy).

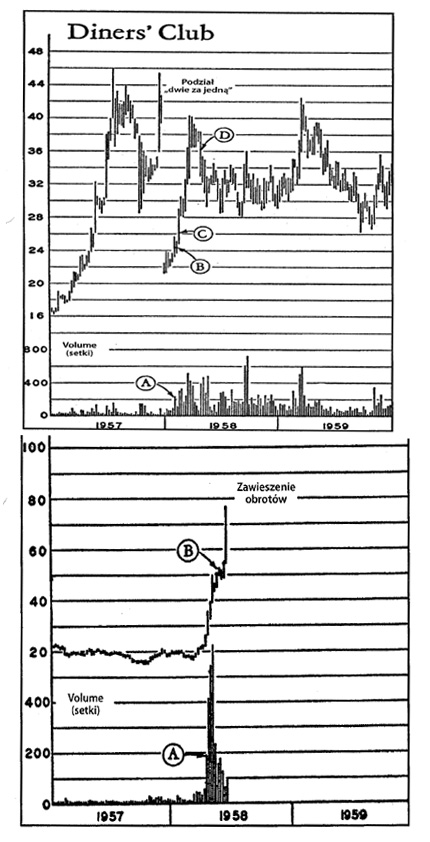

Oba przykłady niech zilustrują 2 skany zaczerpnięte z książki:

Żródło: „Jak zarobiłem 2 000 000 $ na giełdzie”

Żródło: „Jak zarobiłem 2 000 000 $ na giełdzie”

Na górnym rysunku (Diners’ Club) widzimy wejście na pozycję po splicie (w punkcie B). Na dolnym (EL Bruce) – transakcja zainicjowana na bardzo dojrzałym rynku byka (również w punkcie B).

Autor nie wspomina nic o poszukiwaniu i wyznaczaniu trendów, a w zasadzie trendu wzrostowego, który dałby najwyższe szanse powodzenia inwestycji. Może i dobrze ponieważ to zajęcie w wielu przypadkach jałowe, jako że zwykle udaje się określić prawidłowo jedynie trend, który dominował do teraz i tylko w części przypadków potrwa on jeszcze. Dla niego trendem było zainteresowanie spółką w postaci rosnących obrotów oraz domniemane szanse samej firmy na rozwój i zyski.

Ciąg dalszy jak najbardziej nastąpi 🙂

—Kat—

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Kathay

🙂 bądź pewny, że oczekiwanie na ciąg dalszy występuje 🙂

„Dla niego trendem było zainteresowanie spółką w postaci rosnących obrotów”

O, właśnie, liczę na rozwinięcie tematu: Darvas box a obroty (i wewnątrz i po wybiciu). Czy to nie powinien być ewentualny filtr?

Dobrze, że ciąg dalszy nastąpi i już się nie mogie doczekać. 😉

Mam nadzieję, że będzie tam wyjaśnione dlaczego:

1. „wybór silnej fundamentalnie spółki okraszał bardzo ciasnym

stop-lossem.”?

Ciasny stop loss – czyli tight, kojarzy mi się z tights – czyli z rajstopami, tak więc chciałbym wiedzieć czy mamy tu do czynienia z rajem dla stopów czy ze stopami prowadzącymi do raju. 🙂

2. nie ma jasności, kiedy zacząć i kiedy skończyć budowę boksa, gdyż wydawało mi się, że powinno to być jasno i konkretnie ustalone.

A tu autor wpisu, przybliżający nam ten temat pisze:

„Widziałem już wiele teorii na temat tego kiedy zacząć odliczanie budowy boxa. Przybliżę temat różnych wariacji nieco później.”

3. zastanawiam się jak to jest możliwe, że „Autor nie wspomina nic o poszukiwaniu i wyznaczaniu trendów, a w zasadzie trendu wzrostowego, który dałby najwyższe szanse powodzenia inwestycji.”

Przecież metoda Darvasa to typowy trend trading, więc chyba jakieś wskazówki powinien dawać w tym względzie. Chyba nie wszystko robił na czuja?

Chociaż z tymi artystami to nigdy nie wiadomo, bo oni do takich „drobiazgów” jak trend mogą nie przywiązywać wagi. 🙂

W punkcie nr 1 mojego zapytania zabrakło końcówki, kapitalnej.

1. „wybór silnej fundamentalnie spółki okraszał bardzo ciasnym

stop-lossem.”?

Ciasny stop loss – czyli tight, kojarzy mi się z tights – czyli z rajstopami, tak więc chciałbym wiedzieć czy mamy tu do czynienia z rajem dla stopów czy ze stopami prowadzącymi do raju. 🙂

CZY FAKTYCZNIE W BOXACH DARVASA ZALECANE SĄ AŻ TAK CIASNE STOPY, BO MAM WĄTPLIWOŚCI CO DO ICH KONTEKSTOWEJ LOGIKI?”

W części poświęconej pytaniom i odpowiedziom znajdujemy m. in.

„Pytanie: Byłem na parkiecie Nowojorskiej Giełdy Papierów Wartosciowych i odniosłem wrażenie, że ustawienie zlecenia stop-loss o 1/4 poniżej ceny zakupu niemal natychmiastowo powoduje windowanie ceny przez maklerów, specjalistów a nawet publiczność (być może sprzyjają temu nowe przepisy).

Odpowiedź: Złożenie zleceniastop-loss na poziomie 1/4 poniżej ceny zakupu doprowadzi do szybkiej sprzedaży. Nigdy nie składałem automatycznych zleceń (ani zakupu, ani sprzedaży) w obrębie ramki.

Pytanie: czy zaleca pan (a) podniesienie poziomu automatycznego zlecenia sprzedaży, gdy górna granica ramki zostaje przekroczona, czy (b) lepiej zaczekać do dokładnego ustalenia dolnej i górnej granicy nowej ramki, czy też (c) czekać na dokładne ustalenie ramki jeszcze wyższej.

Odpowiedź: Ja zawsze czekałem na ustalenie się dolnej i górnej granicy nowej ramki. A gdy do tego doszło, składałem zlecenie automatycznej sprzedaży po cenie o ułamek niższej niż dolna granica.”

„Autor nie wspomina nic o poszukiwaniu i wyznaczaniu trendów, a w zasadzie trendu wzrostowego, który dałby najwyższe szanse powodzenia inwestycji. Może i dobrze ponieważ to zajęcie w wielu przypadkach jałowe, jako że zwykle udaje się określić prawidłowo jedynie trend, który dominował do teraz i tylko w części przypadków potrwa on jeszcze.”

Nie rozumiem co autor (bloga) chce nam przekazać. Że niby poszukiwanie tworzącego sie właśnie trendu wzrostowego jest jałowe?

Że trwający trend spadkowy „tylko w części przypaków potrwa on jeszcze?”

Chyba właśnie uchwycenie początku tworzącego się trendu wzrostowego daje najwyższe szanse powodzenia inwestycji. A uchwycenie tego momentu jest nie tyle jałowe, co fascynujące i co najważniejsze możliwe do wykonania.

Dziękuję panie Lucjanie, bo już myślałem że zgłupiałem.

Jednak ja jestem Lucky Man, czego nie należy tłumaczyć, jako człowiek zwany Luckiem, choć jak widać człowiek zwany Luckiem, też potrafi być człowiekiem! 🙂

Wie ktos jaka skutecznosc maja Boxy w latach >2000?

W koncu jak niektorzy pisza, kupuja i trzymajac akcje w latach 50-80, to niby samo pasmo zwyciestw….