W ubiegłbym tygodniu alternatywna część inwestycyjnych mediów społecznościowych i „portalowa” część mediów biznesowych żyła informacją, że Arabia Saudyjska nie przedłużyła 50-letniego porozumienia z USA, które dotyczyło między innymi regulowania w dolarach płatności za ropę naftową. Tę sensacyjną informację interpretowano jako koniec petrodolara i wpisywano w narrację o upadku dolara i dedolaryzacji globalnego systemu finansowego.

Po tym jak zobaczyłem na X (dawniej: Twitter) kilka wzmianek o tej sensacyjnej decyzji szukałem o niej informacji w subskrybowanych newsletterach Wall Street Journal i Bloomberga. Żadnych wzmianek. Dopiero w tym tygodniu zaczęły się w pojawiać artykuły wyjaśniające genezę viralowej informacji z ubiegłego tygodnia i de facto odkłamujące nadawane jej znaczenie.

Dalszą część rozważań należy rozpocząć od stwierdzenia, że nigdy nie istniał formalny pakt narzucający Arabii Saudyjskiej (a tym bardziej innym państwom naftowym) rozliczania sprzedaży ropy naftowej w dolarach. Istniało nieformalne, i bardzo długo utrzymywane w tajemnicy na żądanie Saudyjczyków, porozumienie regulujące zasady „parkowania” w amerykańskich obligacjach dochodów uzyskiwanych przez Arabię Saudyjską ze sprzedaży ropy naftowej. Porozumienie wynegocjowane zostało pod koniec 1974 roku. W maju 2016 roku opublikowano fascynujący tekst na ten temat w Bloombergu.

Ogólne zasady porozumienia były proste: USA będą kupować ropę w Arabii Saudyjskiej i zapewniać jej militarne wsparcie. W zamian Arabia Saudyjska inwestować będzie dochody ze sprzedaży ropy w amerykańskie obligacje. Te inwestycje miały pozostać ściśle tajne (negocjacje miały miejsce rok po wojnie Jom Kipur, w której Izrael dzięki amerykańskiemu wsparciu pokonał koalicję państw arabskich) i przez wiele lat były ściśle tajne. Arabia Saudyjska kupowała amerykańskie obligacje poza oficjalnymi aukcjami a w danych statystycznych o udziale zagranicznych inwestorów na rynku amerykańskich obligacji stworzono kategorię „kraje eksportujące ropę” by ukryć w niej Arabię Saudyjską.

Skąd się wzięła idea, że porozumienie wygasło w czerwcu a konkretnie 9 czerwca 2024 roku? Zapewne stąd, że 8 czerwca 1974 roku powołano amerykańsko-saudyjską Wspólną Komisję ds. Współpracy Gospodarczej (Joint Commission on Economic Cooperation). Jak nazwa wskazuje organ miał koordynować współpracę gospodarczą pomiędzy państwami, która ze strony Arabii Saudyjskiej oznaczała dostawy ropy naftowej a ze strony USA dostawy technologii i wsparcia w budowie nowoczesnej armii, przemysłu i rolnictwa. Powołano ją na pięć lat a później regularnie przedłużano jej istnienie. Czy teraz tego nie zrobiono? Przyznam szczerze, że nie dotarłem do tej informacji. Nie ma ona jednak większego znaczenia poza wątkiem o tym jak tworzy się viralowe fake newsy. Dlaczego?

Po pierwsze dlatego, że tajne, nieformalne porozumienie podpisano później. Po drugie dlatego, że nic nie wskazuje na to, że to porozumienie zakazywało Arabii Saudyjskiej rozliczać sprzedaży ropy naftowej w walucie innej niż amerykański dolar. Już po podpisaniu porozumienia Arabia Saudyjska rozliczała część transakcji w funtach brytyjskich (wcześniej znajdowała się przecież w „brytyjskiej strefie wpływów”). W ostatnich latach przedstawiciele Arabii Saudyjskiej regularnie mówili o planach rozliczania sprzedaży ropy naftowej w innej walucie niż dolar. Przede wszystkim o rozliczaniu eksportu ropy do Chin w juanach.

W tym miejscu warto zwrócić uwagę na kilka istotnych faktów. Gdy podpisywano porozumienie w 1974 roku Arabia Saudyjska już lokowała nadwyżki ze sprzedaży ropy naftowej w zachodnim, zdominowanym przez dolara, systemie finansowym. Dlaczego? Bo nie było alternatywy. Państwa z dużymi nadwyżkami walutowymi potrzebują dużego, płynnego, otwartego, praworządnego, bezpiecznego rynku do „parkowania” tych nadwyżek. Idealnie gdyby oferował on atrakcyjne (zapewniające sensowne dochody) aktywa finansowe. To dlatego powstał system petrodolara, w którym uczestniczyły także inne państwa eksportujące ropę naftową. Także te państwa, które nie miały nieformalnych porozumień z USA. Krótko mówiąc system petrodolara powstał bo był oczywistym rozwiązaniem problemu nierównowagi płatniczej a nie dlatego, że USA wymusiły jego powstanie umową z Arabią Saudyjską.

Wiele wskazuje na to, że w tym względzie niewiele się zmieniło. Nie ma alternatywy dla zachodniego systemu finansowego jako miejsca do lokowania nadwyżek finansowych. Rynki państw wschodzących, na przykład Indii i Chin, są zbyt małe a przede wszystkim zbyt mało otwarte i zbyt mało praworządne by stanowiły realną alternatywę dla zachodniego systemu finansowego opartego na dolarze i euro.

Jednocześnie można spodziewać się pewnych zmian ograniczających rolę dolara na rynku ropy naftowej. Dlaczego? Przede wszystkim dlatego, że dzięki korzystnej geologii i rozsądnej polityce gospodarczej USA przestały być znaczącym importerem ropy naftowej. Od kilku lat mają nadwyżkę w handlu produktami naftowymi. Ciągle importują ropę z Arabii Saudyjskiej ale amerykański import jest kilkukrotnie mniejszy niż chiński a nawet indyjski (a także japoński i koreański).

Nie ma więc nic dziwnego w tym, że Arabia Saudyjska pracuje z Chinami i Indiami nad rozliczaniem transakcji w lokalnych walutach. Nie jest to łatwe bo problemem nie jest samo rozliczenie transakcji lecz zrobienie czegoś sensownego z otrzymanymi rupiami i juanami (innego niż zamienienie ich na dolary). W przypadku juana problemem jest brak płynnego kursu walutowego. Dlatego mówi się na przykład o płaceniu w juanach (ze sprzedaży ropy naftowej) chińskim wykonawcom kontraktów budowlanych w Arabii Saudyjskiej. Pomysły na odejście od rozliczeń w dolarze przy sprzedaży saudyjskiej ropy do Chin mają już przynajmniej dekadę co najlepiej pokazuje jak złożone jest to zagadnienie.

Krótko mówiąc o ile osłabienie systemu petrodolara (przez stopniowe odchodzenie od rozliczeń w tej walucie) jest jak najbardziej realną perspektywą to (w przypadku braku geopolitycznego szoku) będzie to powolny proces. Podobnie jak powolnym procesem jest zmniejszanie się roli dolara w globalnym systemie finansowym przy ciągłym utrzymywaniem przez niego dominującej pozycji.

Sensacyjny, viralowy petrodolarowy „news” warto też zestawić z doniesieniami o kończących się negocjacjach w sprawie amerykańsko-saudyjskiego paktu obronnego, w ramach którego Arabia Saudyjska stałaby się drugim po Japonii państwem z dwustronnymi gwarancjami obronnymi (gwarancje w ramach NATO są wielostronne). Nie wpisuje się to w narrację, w której Arabia Saudyjska stoi na pierwszej linii walki z dolarowym systemem finansowym.

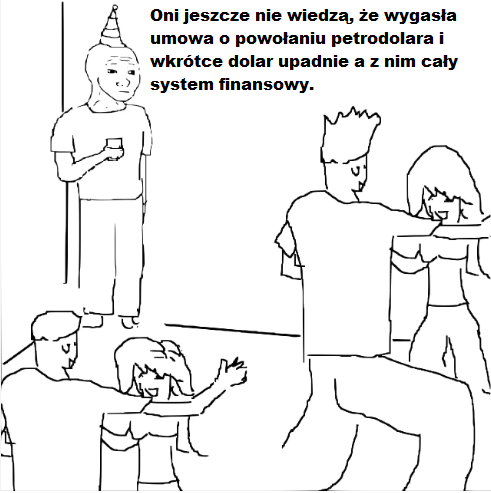

Nie jest tajemnicą, że narracja o upadku dolara jest częścią antyamerykańskiej propagandy tworzonej przez wrogie USA państwa i sympatyzujące z nimi media i komentatorów. Narracja popularna jest też w permanentnie niedźwiedziej części sektora inwestycyjnego i mediów finansowych. Także „społeczność krypto” lubi tę narrację. „News” o końcu petrodolara idealnie wpisywał się w narrację o upadku dolara i dlatego zapewne stał się viralowym hitem.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.