Dwucyfrowa inflacja zapewne istotnie zwiększy „świadomość inwestycyjną” w społeczeństwie. Ludzie, którzy do tej pory nie myśleli o inwestowaniu lub zadowalali produktami inwestycyjnymi określanymi jako „bezpieczne” poszukiwać będą sposobów na ochronę swoich oszczędności przed inflacją.

Szeroko rozumiane aktywa alternatywne, na czele z aktywami kolekcjonerskimi mogą być beneficjentem wspomnianych zmian. Tym bardziej, że kategoria aktywów kolekcjonerskich cały czas wzbogaca się o nowe elementy (ostatnim, którym zarejestrowałem są kolekcjonerskie buty). To z kolei sprawia, że coraz więcej ludzi znajdzie w uniwersum aktywów kolekcjonerskich takie, które będzie im bliskie emocjonalnie.

Odkąd pamiętam zachowywałem sceptycyzm wobec aktywów kolekcjonerskich motywowany przede wszystkim przekonaniem, że zastępowanie czystego motywu finansowego (chcę pomnożyć swoje oszczędności przy akceptowalnym ryzyku) innymi oczekiwaniami (chcę mieć ciekawe hobby), a zwłaszcza oszukiwanie się co do tego zastępowania, może być przyczyną problemów.

Pod koniec lutego trafiłem na świetny tekst na portalu Factor Research, który zwraca uwagę na poważny problem związany z aktywami kolekcjonerskimi: jakość danych historycznych i przedstawianie czystego marketingu jako analizy wyników inwestycyjnych.

Nie mam wątpliwości, że tradycyjny sektor finansowy i podmioty oferujące produkty inwestycyjne z konwencjonalnych klas aktywów też „mają za uszami” w kwestii upiększania danych o wynikach inwestycyjnych. Bez względu na to jak wielka będzie czcionka w oświadczeniu, że „prezentowane wyniki historyczne nie gwarantują zysków w przyszłości” ocena wyników historycznych będzie dla większości inwestorów kluczowym czynnikiem oceny atrakcyjności inwestycji.

Dlatego twórcy produktów inwestycyjnych zawsze będą mieć bardzo silną motywację by prezentowane wyniki historyczne wyglądały jak najlepiej. W przypadku konwencjonalnych klas aktywów są oni jednak ograniczeni do publicznie dostępnych danych rynkowych, które są odzwierciedleniem rzeczywistych transakcji kupna i sprzedaży. Na rozwiniętych rynków finansowych: milionów transakcji kupna i sprzedaży. Nie jest tak w przypadku większości aktywów kolekcjonerskich.

George Aliferis poznęcał się nad popularnymi danymi z rynku sztuki, które publikuje Masterworks. Warto zauważyć, że autor wybrał indeks sztuki nowoczesnej Masterworks dlatego, że firma podaje na tyle dużo informacji o metodologii tworzenia tego indeksu, że można pokazać słabe strony takiego podejścia. To znaczy, że większość publikowanych danych o wynikach segmentów inwestycji kolekcjonerskich ma dużo niższą jakość, jest dużo mniej wiarygodna.

Jak łatwo się domyśleć indeks sztuki nowoczesnej z łatwością pobił S&P 500 w latach 1995-2021 (13,6% do 9,5%). Czym jednak jest indeks sztuki nowoczesnej?

Po pierwsze obejmuje prace 40 znanych współczesnych artystów – blue chipów sztuki nowoczesnej jak ich określa Masterworks. Nie znamy jednak dokładnych kryteriów doboru artystów.

Indeks oparty jest na metodologii znanej z indeksu nieruchomości S&P/Case-Shiller Home Price Index a wiec bazuje na danych o wielokrotnej sprzedaży (w tym przypadku tego samego dzieła sztuki) na aukcjach. Kłopot polega na tym, że takie podejście na rynku sztuki tworzy gigantyczny problem selekcji – wielokrotną sprzedaż na aukcjach notują popularne dzieła, popularnych artystów, których cena rośnie. Gwarantuje to zresztą mechanizm ceny minimalnej na aukcjach (nieosiągnięcie ceny oznacza wycofanie przedmiotu z aukcji). W jednym z badań wielkość efektu selekcji na rynku sztuki określono na 3,5% rocznie. To praktycznie cała przewaga nad S&P 500 indeksu Masterworks.

Moim zdaniem jeszcze większy problem jest z oparciem indeksu na 40 artystycznych „blue chipach”. Poziomy cenowe sztuki nowoczesnej sugerują, że dzieła „artystycznej czołówki” będą kompletnie niedostępne dla przeciętnego inwestora. Jeśli nie ma produktów opartych na samym indeksie (a nie ma) to indeks pokazuje segment rynku kompletnie niedostępny dla Kowalskiego. To jest zarzut, który można postawić wielu indeksom aktywów kolekcjonerskich (z wysokimi barierami wejścia).

Gdy Bill Gates albo Jay Leno inwestują na rynku akcji jest spore prawdopodobieństwo, że inwestują w te same aktywa, w które inwestuje Kowalski. Być może kupują akcje tego samego funduszu indeksowego S&P 500. Gdy Bill Gates albo Jay Leno inwestują na rynku sztuki albo samochodów kolekcjonerskich to inwestują na zupełnie innym rynku niż gdy na rynku sztuki albo samochodów kolekcjonerskich inwestuje Kowalski. Problem Kowalskiego polega na tym, że jeśli ogląda jakieś wykresy indeksów sztuki współczesnej albo samochodów kolekcjonerskich to raczej na pewno są stworzone w oparciu o segmenty, w które inwestują Gates i Leno, a które są kompletnie niedostępne dla Kowalskiego.

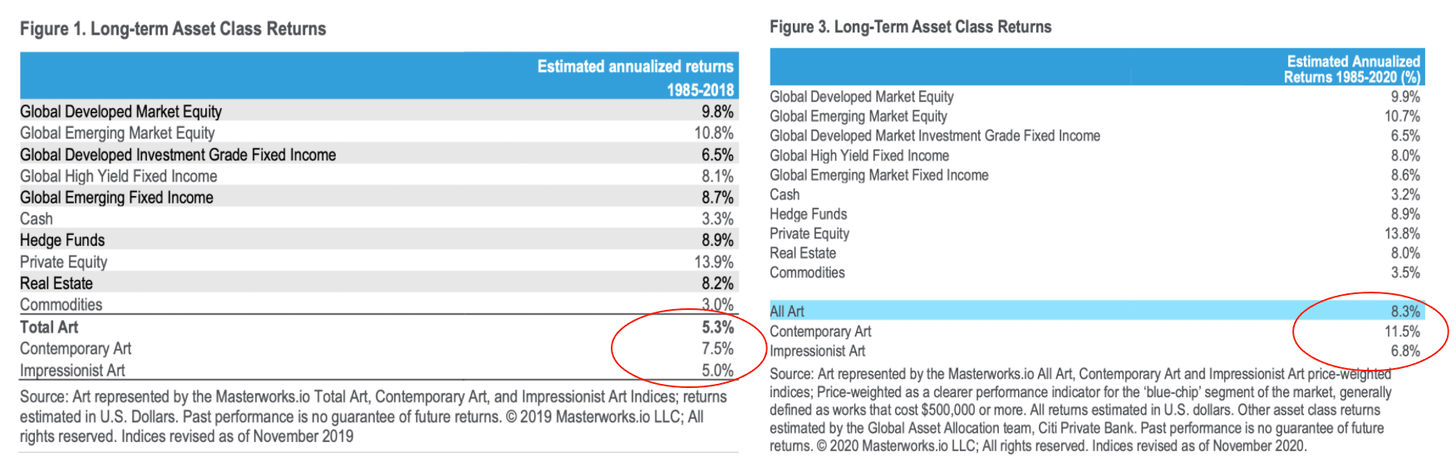

Świetnym podsumowaniem problemów z wiarygodnością danych z segmentów aktywów kolekcjonerskich są tabele z dwóch raportów Citigroup o rynku sztuki, z dwóch różnych lat 2019 i 2020. Dotyczą lat 1985-2018 i 1985-2020. W kategorii sztuka współczesna obydwa opierają się na indeksie Masterworks. Raport z 2020 opiera się jednak na indeksie dzieł sztuki ważonym ceną, który jak zakładam daje większą wagę droższym dziełom. Różnica w stopach zwrotu: średnioroczne 7,5% w pierwszym raporcie i 11,5% w drugim raporcie. Jeśli zmiana metodologii „dopala” wyniki segmentu o 4 punkty procentowe rocznie w okresie 25 lat to warto zachować sceptycyzm co do wiarygodności prezentowanych danych. Przy okazji dowiedzieliśmy się, że ceny dzieł artystycznych blue chipów z reguły zaczynają się od 0,5 mln USD.

Jak wspomniałem wcześniej, jak na standardy aktywów kolekcjonerskich, indeksy Masterworks są przejrzyste i sensownie zbudowane (choć nie bez dużych wad). Należy zakładać, że używane w materiałach marketingowych dane z innych segmentów są dużo gorszej jakości. Dlatego warto zachować sceptycyzm gdy czytamy, że inwestowanie w prestiżowe aktywa kolekcjonerskie zapewnia stopy zwroty wyraźnie przewyższające S&P 500. Jeśli przy danych nie ma gwiazdki to można je zignorować (bo nie wiemy skąd się te dane wzięły). Jeśli jest gwiazdka to warto zapoznać się z tekstem, do którego prowadzi.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.