Które ETFy wybrać do portfela, kiedy, w jakiej proporcji, kiedy je sprzedać lub zamienić na inne? Przed takimi dylematami prędzej czy później stanie nawet najbardziej pasywny inwestor.

Odpowiedzieć na te pytania coraz częściej pomoże robo-doradca albo … własny komputer. To znacząco oszczędza czas, wysiłki, stresy, emocje związane z podejmowaniem decyzji, a przy tym podpowiedź będzie często optymalniejsza niż zawodna, ludzka intuicja. Potrzeba jednak choć minimum wiedzy dla realizacji tego celu.

Dlatego właśnie udałem się z takim zadaniem do człowieka, który siedzi w temacie bardzo głęboko i potrafi odpowiedzieć na niemal każde pytanie z tym związane.

Znam go sam od profesjonalnej strony od lat i ręczę za jego rzetelność. Nasze drogi przecinały się przy projektach związanych z inwestycjami wiele razy, więc wiem jak bardzo kompetentnego podejścia z jego strony mogę się spodziewać.

Krótko mówiąc: Jacek Lempart

Miłośnik rynków kapitałowych, programista i przedsiębiorca. Od 2018 roku prowadzi blog i podcast SystemTrader.pl w którym skupia się na odpowiedzialnym, metodycznym podejściu do inwestowania. Regularnie zaprasza do swojego podcastu uznane osobistości z branży finansowej z całego świata. Twórca oprogramowania System Trader (#ST).

Zarzuciłem go pytaniami w naszej wirtualnej konwersacji, a wynikiem tego jest poniższy tekst oraz kilka kolejnych części, które temat pogłębią o testowanie pomysłów inwestycyjnych i o aktywne strategie na akcjach.

Zapraszam do lektury.

***

CZĘŚĆ 1. PROGRAM WSPOMAGAJĄCY DECYZJE „SYSTEM TRADER”

Kat: Celem naszego spotkania jest na początek odtajnienie i przedstawienie usługi, w której się specjalizujesz, albo może raczej oprogramowania, które proponujesz jako wsparcie decyzyjne dla inwestujących w ETF-y oraz akcje. Chciałbym także wiedzieć przy okazji, jaka filozofia za nim stoi. Zanim jednak przejdziemy do tych szczegółów przedstaw proszę, co dokładnie proponujesz wszystkim chętnym w swoim serwisie systemtrader.pl

Jacek: Na początku chciałem serdecznie podziękować za zaproszenie do tego wywiadu. Nie będzie przesadą jeśli powiem, że jesteś jedną z osób od których zaraziłem się systemowym podejściem do inwestowania lata temu. I to jest ciekawe zrządzenie losu, że teraz jestem Twoim interlokutorem 🙂 To dla mnie wyróżnienie, bo pamiętam nasze pierwsze rozmowy, w których byłem totalnym żółtodziobem.

Pod koniec roku 2017 popełniłem na łamach Twojego bloga polemiczny artykuł o tym, czy korzystanie z algorytmów do inwestowania skazane jest na porażkę (https://blogi.bossa.pl/2017/11/10/problemy-z-systemami-transakcyjnymi-level-hard/). Punktował on mocno wykrzywiony obraz przedstawiony w Strefie Inwestorów. Pokazał dobitnie jak temat jest niezrozumiały nawet dla osób pracujących w mediach finansowych. I to był można powiedzieć mój pierwszy publiczny tekst.

Serwis systemtrader.pl wystartował w 2018 roku – początkowo tylko w formie podcastu. Blogowe wpisy zaczęły się powoli pojawiać ponad rok później.

Cel był prosty: dzielenie się moimi doświadczeniami i wiedzą z zakresu inwestowania. Dodatkowo przyświecała mi chęć przemycenia wiedzy od ludzi zaprawionych w rynkowym boju poprzez zapraszanie ich do podcastu. To wydawało się z początku dość karkołomne, ale nie miałem nic do stracenia – zacząłem więc z przytupem od wywiadu z Lindą Raschke (https://systemtrader.pl/linda-bradford-raschke-czarodziejka-z-wall-street/).

Pod koniec 2018 roku rozpocząłem pracę nad oprogramowaniem o takiej samej nazwie – System Trader (w skrócie #ST). Obecnie to baza zawierająca dziesiątki tak zwanych portfeli pasywnych jak i strategie aktywne. Jest to platforma, na której pojawiać będą się sukcesywnie nowe strategie. Wszystko w duchu „szkiełka i oka”, czyli skwantyfikowanego podejścia do inwestowania.

Przy okazji od czystej pasji powoli buduje się wokół tego również biznes ponieważ aplikacja jest obecnie komercyjnym produktem.

Dlaczego ten rdzeń Twojego przedsięwzięcia, bo tak to rozumiem, czyli pasywne strategie, wymagają jakiegoś oprogramowania i testowania, skoro z zasady są pasywne? Czego tam poszukujesz z użyciem swoich wcześniejszych doświadczeń z kodowaniem i testowaniem systemów mechanicznych?

Pasywna strategia to najprostsza i najtańsza koncepcja inwestowania dostępna obecnie dla mas. Sporo tam jednak pułapek, zwłaszcza dla początkującego inwestora.

Wraz z popularyzacją funduszy ETF w Polsce niezmiennie obserwuję te same zjawiska co przy amatorskim stock-pickingu. Przekleństwo wyboru spośród tysięcy ETFów rzuca ludzi do spekulacji na nich bez jakiegokolwiek przygotowania. Czują się jak dzieci w sklepie z zabawkami.

Niektórzy z góry zakładają, że inwestowanie pasywne to bułka z masłem. Kupili wszak ETF z globalną ekspozycją na rynek akcji. Proste? – tak. Ale na pewno nie łatwe.

Mówi się wiele o tym, że ciężko pobić benchmark w postaci np. indeksu S&P 500, więc lepiej kupić ETF na ten indeks. Tymczasem w praktyce okazuje się, że większość inwestorów kupując ETF na S&P 500 dowozi gorsze wyniki niż sam ETF.

Moje oprogramowanie pokazuje namacalnie, że jeśli nie chcesz bić się z rynkiem to jest to jak najbardziej OK. Tylko, musisz rzetelnie odrobić zadanie domowe: dobrać portfel do swoich możliwości i zobaczyć jak on działa nie w ostatnich kilku latach podczas hossy, ale na przestrzeni wielu dekad w różnych ekstremalnych sytuacjach. Czy będziesz się czuł OK, jeśli Twój portfel będzie zanurzony w stratach przez 10-15 lat? Czy jesteś gotowy na obsunięcia kapitału na poziomie 40-50%?

Lepiej mieć świadomość takich scenariuszy przed zainwestowaniem swoich pieniędzy. To pomoże w wypracowaniu bardziej realistycznych oczekiwań i dyscypliny w trzymaniu się założonego planu. Stay the course, trzymaj kurs, jak to mawiał Jack Bogle, ojciec inwestowania pasywnego. Chrzest zwykle ma miejsce przy pierwszej bessie. W hossie łatwo być pasywnym inwestorem.

Czasami słyszę zarzuty: po co mi spoglądać na wyniki za ostatnie 100 lat – przecież nie będę tak długo inwestował. Poza tym to zupełnie inne rynki, inne czasy, inna rzeczywistość. Cóż: po pierwsze horyzont inwestycyjny większości z nas może obejmować nawet nasze całe dorosłe życie, jeśli uwzględnić okres akumulacji i później konsumpcji kapitału. To mogą być dekady.

Poza tym bywa, że trzeba się cofnąć bardzo daleko wstecz, by móc się przekonać na przykład jak najbezpieczniejsze obligacje świata emitowane przez rząd Stanów Zjednoczonych realnie generowały stratę w portfelu przez ponad 40 lat! Albo, że hossa na S&P 500 może trwać nawet ćwierć wieku i nadal to nie będzie nic nadzwyczajnego i nowego, choć my już teraz cały czas słyszymy, jak to obecna hossa jest nienaturalnie długa.

Warto być uważnym studentem historii rynków i moje oprogramowanie to ułatwia. Może ta historia nie powtórzy się w ten sam sposób, ale – jak to mawiał Mark Twain – zawsze się rymuje. Z prostego powodu: dziś rynek nadal tworzą ludzie tak jak i ponad 100 lat temu. Mamy te same emocje co nasi dziadkowie i pradziadkowie. I tak samo jak oni nie jesteśmy w naturalny sposób, przygotowani do inwestowania na rynkach finansowych.

Ewolucja tak szybko nie działa. Nadal w nas więcej z przodków biegających po sawannach Afryki w poszukiwaniu jedzenia niż z człowieka współczesnego z telefonem komórkowym. Wiele naszych życiowych doświadczeń jest w totalnej sprzeczności z decyzjami inwestycyjnymi.

Oprogramowanie poza unikatowym dostępem do profesjonalnych danych pozwala też na przemyślane wdrożenie pasywnego portfela. Przykładowo można dobrać strategię dopłat/wypłat do/z portfela. Albo sposób w jaki będziemy realizować tzw. rebalancing portfela – przywracanie modelowych wag – tak by minimalizować koszty transakcyjne i podatkowe.

Chciałbym jednak podkreślić raz jeszcze: oprogramowanie nie jest rozwijane tylko z myślą o pasywnych inwestorach. W najbliższych miesiącach regularnie będą pojawiać się nowe strategie aktywne. Każdy jest inny i chcę dawać ludziom możliwość wyboru. Poza tym nie jestem dogmatykiem uważającym, że tylko inwestowanie pasywne ma rację bytu.

Jak rozumiem za pomocą tych głębokich testów historii znalazłeś jakieś zależności w ETFach, które pozwalają składać je w portfelu w sposób dający optymalne zyski przy jak najmniejszym ryzyku? A więc pasywny inwestor potrzebuje jednak nieco aktywności? I prawdziwa pasywność nie istnieje? Albo jeśli już, to polega na bezwzględnym niedotykaniu portfela przez lata, żeby nie kusiło?

Aplikacja umożliwia zbadanie portfela na okresie o wiele dłuższym niż to na co pozwoliłyby historyczne notowania ETFów. W Europie rzadko notowania obejmują okres dłuższy niż 10 lat. Nawet w USA ta historia nie jest dłuższa niż 15-20 lat z bardzo nielicznymi wyjątkami. To zdecydowanie za mało, by móc wyciągać jakiekolwiek sensowne wnioski co do konstrukcji portfela z natury rzeczy długoterminowego.

Wracając do Twojego oryginalnego pytania: tak, są widoczne różne zależności przy konstrukcji pasywnych portfeli o czym pewnie za chwilę porozmawiamy. I choć krótkoterminowo mogą one wyglądać na małoznaczące, to zupełnie inaczej to może wyglądać w perspektywie wielu lat.

Pytasz, czy istnieje prawdziwa pasywność. Krótka odpowiedź brzmi „NIE”. Powszechnie przyjmuje się, że najbliższy temu ideałowi pasywnego portfela jest indeks ważony kapitalizacją (ang. cap-weighted). To taki umowny wzorzec z Sèvres.

Czyli waga spółki w indeksie zmienia się wraz z jej rynkową wyceną. Ma on też właściwość samooczyszczającą: skład portfela indeksu zmienia się w czasie, bo jedne spółki świetnie się rozwijają, inne zaś są w odwrocie, są przejmowane, czy wręcz bankrutują, a w ich miejsce wchodzą inne. Zawsze więc mamy w portfelu zwycięzców, a przegrani wypadają z portfela.

Zachodzi jednak pytanie: jakie indeksy włożyć do portfela, aby to był pasywny portfel? Tu znów najbliższy temu ideałowi jest portfel oparty o globalny indeks akcji. Przybliżyłem to choćby w tym > krótkim filmie.

Im dalej w las, tym jednak więcej drzew.

Na przykład skład indeksu S&P 500 ustalany jest przez grupę osób. Są pewne odgórne założenia, ale o jego finalnym kształcie decydują arbitralne decyzje grona osób, co bywa często krytykowane przez różne gremia. Czyli na tym poziomie ta pasywność jest nieco ograniczona.

O miano dostarczenia „najlepszego” indeksu konkurują między sobą różne firmy. Inwestor więc musi podjąć decyzję: czy kupić ETF na indeks MSCI All Country World Index (MSCI ACWI), czy FTSE All-World. W teorii są to bardzo podobne twory, w praktyce różnie z tym bywa, gdy są implementowane już w konkretnych rozwiązaniach (ETFach, funduszach indeksowych).

A może jednak chcemy podzielić portfel na akcje z rynków krajów rozwiniętych i wschodzących? Jeśli tak, to jakie powinniśmy przyjąć proporcje? Jeśli nie będą one wynikać z bieżącej kapitalizacji tych rynków (jak np. w indeksie MSCI ACWI), w gruncie rzeczy taki portfel nie jest już sterylnie pasywny.

Chcemy z jakiegoś powodu przeważać może akcje chińskie? Obecnie w koszyku państw z gospodarkami wchodzącymi, Chiny stanowią około 40%. Warto tu jednak przypomnieć o ryzykach regulacyjnych jakie są związane z tym rynkiem. I nie są to puste słowa: w 1949 roku komuniści w Chinach doszli do wniosku, że ta cała idea rynku kapitałowego im jednak nie pasuje, po czym na dekady zamknęli giełdę, a w raz z tym przepadł kapitał inwestorów. Czy pasywny portfel powinien to ignorować?

No i na koniec: w powszechnym mniemaniu ETFy to pasywny instrument, bo kupujemy go i trzymamy w portfelu. Ale jeśli sięgniemy po ETF „smart-beta” to w gruncie rzeczy kupujemy skwantyfikowaną aktywną strategię opakowaną w ETF’a. To nie ma już nic wspólnego z pasywnym portfelem, bo pod spodem działa strategia dobierająca spółki w oparciu o najróżniejsze kryteria (value, momentum, itp.). Paradoksalnie największy wysyp takich ETFów to pokłosie kryzysu z lat 2007-2009. Wtedy wielu pasywnych inwestorów była mocno rozgoryczona, więc w odpowiedzi otrzymali „lepsze” ETFy z indeksami„smart-beta”.

Warto, aby każdy pasywny inwestor miał świadomość z tych wszystkich niuansów, nawet jeśli finalnie ograniczy się do najprostszego portfela opartego o jeden fundusz ETF. A to dlatego, że kwestią czasu jest, gdy na rynek zawitają nerwy. Najgorsze co może spotkać inwestora to dojście do konkluzji, że przystawił drabinę nie do tej ściany w środku rynkowej burzy. Jak to mawia Buffett: kończąca się bessa pokaże kto pływał nago.

No dobrze, wiemy już mniej więcej „po co”, to spytam dalej „w jaki sposób?” Przybliż nam jak w praktyce Twój program pomoże inwestorowi, czyli jakie opcje ma tam do wyboru i czego się może w rezultacie spodziewać? Konkretnych wskazań wyboru ETFów pod zadane przez niego warunki jak w przypadku typowych robo-doradców?

To oprogramowanie dla osób chcących znacznie więcej niż oferuje prosta usługa robodoradztwa. Oczywiście można zrobić wszystko to co oferują nam robodoradcy, w pakiecie na dzień dobry mamy ponad 40 gotowych portfeli. Ale możemy pasywne portfele skroić też pod konkretne potrzeby, budując je od zera. Co istotne – możemy je zweryfikować dla bardzo długiego okresu nawet ponad 100 lat.

Rysunek 1: Zrzut ekranu przedstawiający interface programu #ST

Gdy wdrożymy już portfel to aplikacja pomoże nam w jego monitorowaniu. Wskaże nam na przykład, kiedy i jak przeprowadzić jego rebalancing według ustalonej strategii. Aplikacja ma dostęp do notowań o znakomitej jakości z ponad 70 giełd świata, więc wszystko mamy pod ręką w jednym miejscu.

Co bardzo istotne: oprogramowanie nie wymaga od użytkownika żadnych umiejętności programowania. Wszystko od początku do końca można wyklikać w kilku krokach. Dobitnie udowadniam, że inwestowanie w sensie czysto technicznym może (i powinno) być bardzo proste bez potrzeby poświęcania nań masy czasu.

Podajmy jakiś przykład Twojego programu w działaniu, strategie pasywną, którą każdy może w prosty sposób zaimplementować korzystając z Twojego oprogramowania.

Jasne, nie ma problemu. Ale chcę mocno i wyraźnie podkreślić: to nie jest absolutnie porada inwestycyjna. W każdym przypadku mocno zachęcam do samodzielnego, rzetelnego odrobienia zadania domowego. Ze swojego doświadczenia mogę powiedzieć: największą trudnością w inwestowaniu jest nasza psychika.

PRZYKŁADOWA STRATEGIA PASYWNA

OK, to mając te formalizmy za sobą zacznijmy od czegoś mega prostego – portfela opartego o ETFy na akcje z WIG20, mWIG40, sWIG80 i obligacjach TBSP. Te dwa ostatnie ETFy na dniach będą debiutować na warszawskim parkiecie, ale znając ich notowania historyczne możemy przeprowadzić symulację.

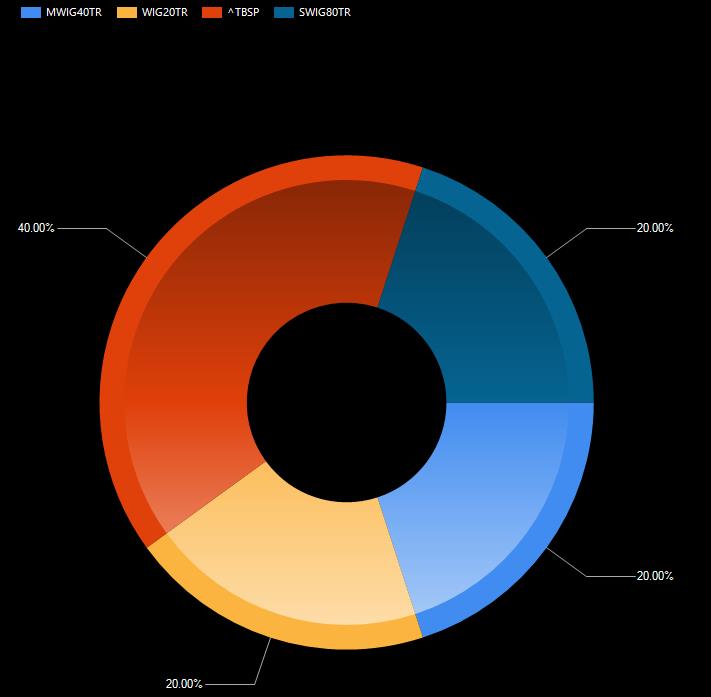

Przyjmijmy proste założenie: w portfelu ma być 60% akcji i 40% obligacji – czyli taki o umiarkowanym ryzyku. Część akcyjną podzielmy równo na 3 części – każda po 20%. Tak wygląda to graficznie:

Załóżmy też, że każdego miesiąca sprawdzamy czy którakolwiek z tych wag nie odchyli się o +/-20% (czyli np. mWIG40 ma odchylenie powyżej +/- 4%). Jeśli warunek się spełni to przywracamy modelowe wagi jak na grafice powyżej.

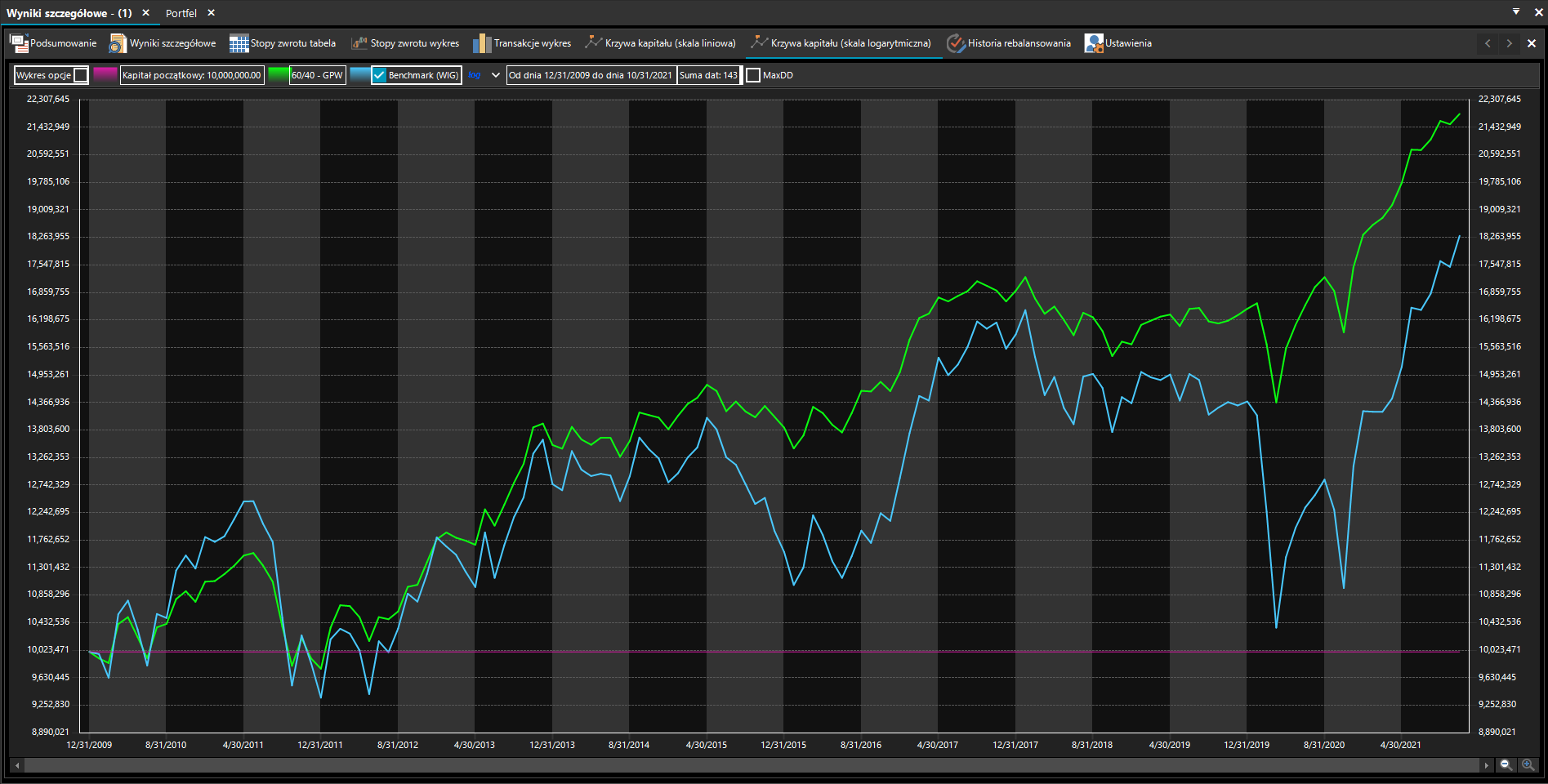

Oto wyniki za okres 01/01/2010 – 04/11/2021:

– CAGR, czyli średnia geometryczna stopa zwrotu: 6.9%

– maxDD, czyli największe obsunięcie kapitału: -21.30%

– zyskowne lata: 10

– stratne lata: 2

– kapitał początkowy: 10 000 PLN

– kapitał końcowy: 22 046 PLN

– koszty transakcyjne: 0.5%

Poniżej krzywa kapitału w kolorze zielonym. Kolor niebieski to benchmark w postaci szerokiego indeksu warszawskiej giełdy – WIG.

Dla jasności – nie uwzględniono tu kosztów podatkowych i za zarządzanie. Ale można założyć, że na koncie IKE/IKZE po urealnieniu o koszty za zarządzanie funduszami ETF (brak podatków) ten wynik byłby spokojnie na poziomie 6% w skali roku.

Warto też zwrócić uwagę, że przy podwyżce stóp procentowych obligacje wchodzące w skład indeksu TBSP będą miały trudne chwile.

Teraz załóżmy scenariusz, w którym inwestor co roku na ostatniej sesji grudnia dopłaca do początkowych 10 000 PLN kolejne 10 000 PLN (łączna kwota dopłat 110 000 PLN). To taki typowy przykład kogoś kto inwestuje w ramach IKE. Na dziś na rachunku inwestor miałby 193 810 PLN. Co ciekawe spadło maksymalne obsunięcie do -19.3%.

Kat: I na koniec tej części podpowiedz proszę jak w prosty sposób stać się użytkownikiem tego programu?

Oprogramowanie w Polsce nie jest w ciągłej sprzedaży. Organizuję tzw. okienka sprzedażowe (przeciętnie 2 razy w roku). Kolejne planuję za około pół roku. Aplikacja jest też oferowana na świecie pod tym linkiem > https://systemtrader.show/shop.

Dostępne jest demo, choć w dość ograniczonej wersji.

Udostępniam również krótki filmik z demo

***

KONIEC CZĘŚCI PIERWSZEJ

P.S. Jeśli macie pytania, zapraszam do zadawania poniżej, Jacek obiecał odpowiedzieć na nie w kolejnych częściach

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.