Całkiem niedawno trafiłem na wypowiedź jakiegoś relatywnie młodego stażem tradera, który chciał znaleźć odpowiedź na pytanie: „Co zrobić, żeby przestać się bać handlować przy przekroczeniu pewnej kwoty?”.

Wielkość tej kwoty nie ma znaczenia, bo to jest sprawa indywidualna. Chodziło jednak o to, że pytający inwestuje już od jakiegoś czasu, całkiem nieźle mu idzie, no i doszedł do takiego momentu, gdy boi się inwestować po wzroście własnego kapitału. Ryzyko związane ze stratami nominalnymi, nagle dość istotnie w jego oczach skoczyło i paraliżuje go lęk, przed tym.

To naturalnie nie jest ani nowa kwestia, ani jakaś wyjątkowa sytuacja. Myślę, że bardzo wielu inwestorów ma za sobą identyczne doświadczenie. Inwestują, spekulują, czy grają jakąś kwotą, powiedzmy do poziomu 50 000 złotych. Straty, nawet jeśli się pojawiają, i nawet jeśli są znaczące, kilka, kilkanaście tysięcy (w formie obsunięć), nie są specjalnie przerażające. Ważne będzie oczywiście tutaj „otoczenie” takiej osoby. Czy te pieniądze, to są oszczędności, pieniądze przeznaczone na inwestowanie, czy też jakaś pożyczka. Czy jest w stanie odbudować ten kapitał z innych źródeł (np. pracy zawodowej), czy też nie. Niemniej pewnie spora część graczy ma takie swoje limity, gdzie czuje się relatywnie bezpiecznie. Dla jednych będzie to kilka tysięcy, dla innych kilkadziesiąt, dla jeszcze innych kilkaset.

We wstępie do „Czarodziejów rynku” Jack Schwager, zanim przejdzie do rozmów z wybitnymi graczami dzieli się swoja historią i pisze:

Choć patrząc obiektywnie, moje transakcje kończyły się sukcesem, to jednak na poziomie emocjonalnym, często traktowałem je jako porażki. Biorąc pod uwagę moją wiedzę rynkową oraz doświadczenie, uważałem, że powinienem mieć lepsze wyniki. Często zadaję sobie pytanie: „Dlaczego nie byłem w stanie ja jednym z rachunków, na którym miałem 10 tysięcy dolarów wykorzystyać dwóch okazji, które dałyby mi dziesięciokrotny zysk. Dlaczego nie jestem w stanie wyjść ponad poziom 100 tysięcy dolarów kapitału spekulacyjnego, nie mówiąc już o zwielokrotnieniu go?”.

Istotne w tej wypowiedzi jest to zwrócenie uwagi na „poziom emocjonalny”. No właśnie! To jest nasza największa bariera. Awersja do straty, fakt, że straty odczuwamy jako realny fizyczny ból, stres wywoływany lękiem, przed tym co może się wydarzyć, w chwili, gdy nasza pozycja pójdzie nie tak.

Wszystko wydawało się pod kontrolą – w przypadku Schwagera – do 100 tysięcy dolarów. Ale powyżej rozpoczyna się całkiem nowy świat. Świat, w którym strata, czy obsunięcie rzędu 10-20 procent zaczyna nominalnie przekraczać kwoty dotychczasowe. To już nie będzie 10-20 tysięcy, tylko więcej. I to jest bardzo duży problem, bo my prawdopodobnie wciąż odnosimy te wartości do naszego niedawnego kapitału, gdzie czuliśmy się bezpiecznie. I czujemy, że to bezpieczeństwo jest w jakiś sposób naruszane. Jeżeli mamy jakieś doświadczenie rynkowe, zdarzyły nam się 20 procentowe obsunięcia, to potrafimy policzyć, co to oznacza od kwoty 200, 300 i więcej tysięcy. Tymczasem przy 100 tysiącach nasz komfort był zapewniony.

W książce Przyjemność czy konieczność Tomasz Zaleśkiewicz przywołuje teorię opisywaną przez kilku badaczy (m.in. Kacelnik, Bateson, McNamara, Houston) zajmujących się ekologią behawioralną. Teoria wrażliwości na ryzyko została opracowana na podstawie obserwacji zachowania zwierząt.

Zgodnie z tą teorią jednostka ma do wyboru kilka opcji, które różnią się pod względem parametrów średniej i wariancji. Ważność wyników działania rozpotruje się ze względu na ich znaczenie dla przetrwania dla organizmu i jego sukcesu reprodukcyjnego. Celem decydenta jest dokonywanie wyborów w taki sposób, aby maksymalizowały szanse przetrwania. Dlatego podejmowanie ryzyka jest wskazane tylko wtedy, gdy takie rozwiązanie jest korzystniejsze z punktu widzenia nadrzędnego celu. W przeciwnym razie wyższą użyteczność osiąga wariant nieryzykowny (pewny).

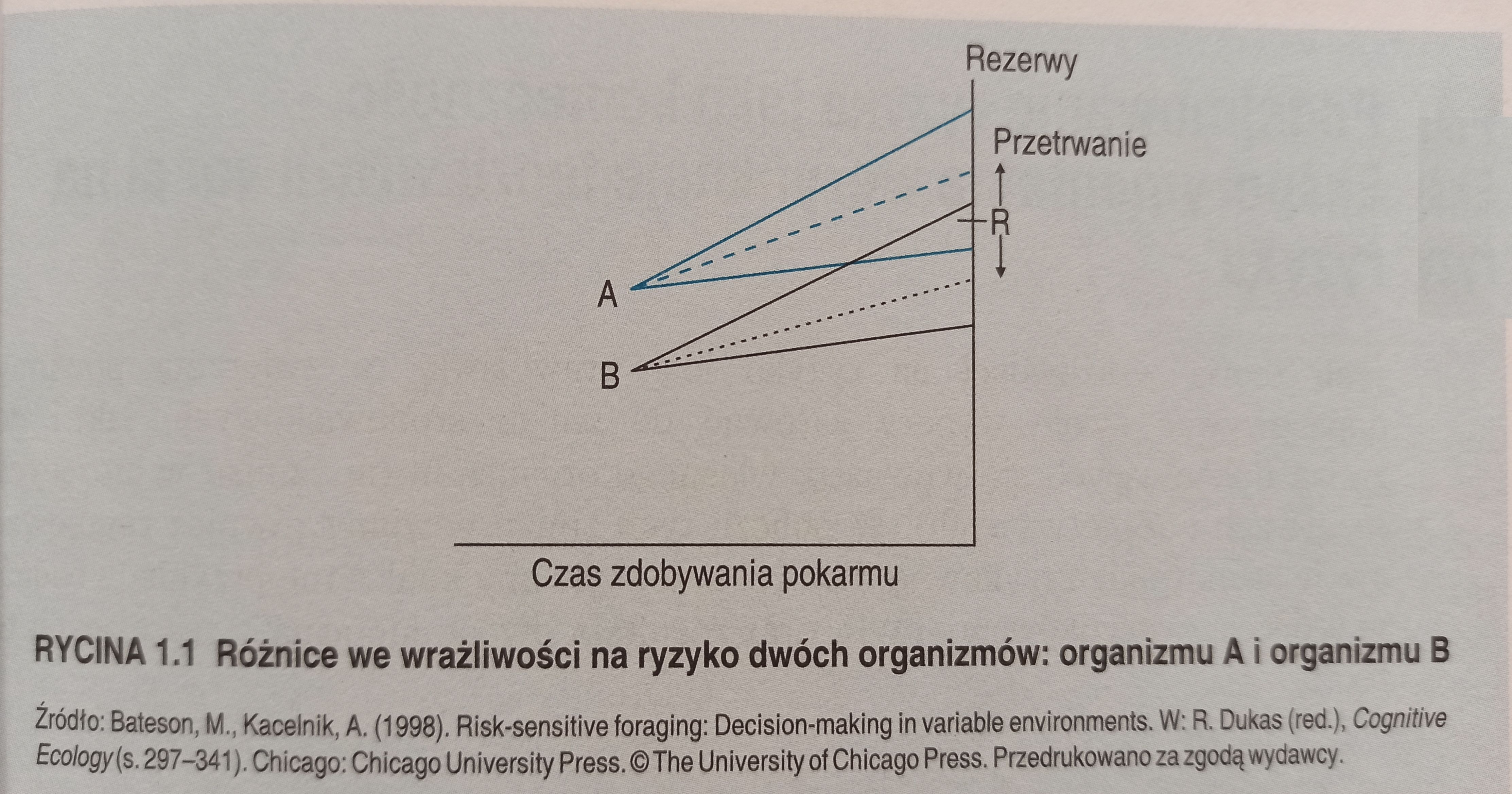

Może nieco bardziej zrozumiała stanie się ta koncepcja, gdy spojrzymy na wykres ilustrujący teorię wrażliwości na ryzyko. Przedstawia ona sytuację zwierzęcia A oraz B. Różnią się one od siebie poziomem rezerw energetycznych. A ma ich więcej. Kolokwialnie mówiąc jest tłuścioszkiem. Oba zwierzaki potrzebują tyle samo czasu na zdobycie pokarmu.

Każde z nich ma do dyspozycji opcję ostrożną (niewielka, ale pewna ilość pożywienia) – linie przerywane na rysunku, oraz opcję ryzykowną (bardzo mała lub bardzo duża ilość pożywienia uzyskiwana z jednakowym prawdopodobieństwem)) – linie ciągłe. Literą R zaznaczono punkt minimalnej ilości pożywienia niezbędnej do przetrwania w tych warunkach.

Na tym diagramie widać, że o ile zwierzę A może sobie pozwolić na wybór opcji ostrożnej i nie ryzykować, o tyle w przypadku zwierzęcia B, opcja ostrożna sprawi, że nie przetrwa. Powinna więc ryzykować. Bo tu jest szansa na przeżycie.

No dobra, ale co to ma wspólnego z inwestowaniem i naszymi problemami emocjonalnymi. W końcu nasze życie uczuciowo emocjonalne jest na znacznie wyższym poziomie niż cierników, czy szpaków, na których, między innymi testowano tę teorię.

Powiedzmy, że mamy dwóch Jacków. Jeden z nich ma portfel o wartości 50 000 USD, drugi 200 000 USD. Dla obu granica 100 000 jest jakąś emocjonalną granicą bezpieczeństwa. Pierwszy wie, że te 50 000 to żaden majątek, i dlatego może sobie pozwalać na ryzyko, żeby wyjść ponad 100 000. Drugi jednak, czuje się dość komfortowo, w końcu te 200 tysięcy to już coś, ale obawia się wrócić do punktu, gdy tego komfortu nie ma, czyli naszego umownego poziomu 100 tysięcy.

Jeśli obaj mają podobną technikę, pozwalającą w określonym czasie zarobić podwoić kapitał, przy ryzyku obsunięcia, gdy kapitał spada o połowę, to problem z naszymi emocjonalnymi rozterkami zaczyna przypominać wybory i reakcje zwierzaków.

Mając 200 tysięcy i handlując metodą, gdzie istnieje ryzyko obsunięcia o połowę, nasz Jack spada do 100 tysięcy i może poczuć się jak chomik w kołowrotku.

Z kolei Jack 50 tysięcy, jeśli podwoi kapitał, dojdzie do upragnionych 100 000 (jeszcze nie wie, jaki koszmar emocjonalny go czeka)), a jeśli straci połowę, wciąż „nie jest bogaty”, tak jak nie był mając 50 tysięcy.

Oczywiście to porównanie jest bardzo uproszczone, niemniej nasze emocjonalne rozterki związane z przejściem na wyższy poziom kapitału, gdzie już boimy się jego utraty i swego rodzaju poczucia bezpieczeństwa, czy statusu, nadal pozostaje nie rozwiązany. Co zrobić?

Wielu traderów w takich sytuacjach powtarza w kółko. Jeśli czujesz niepokój, to znaczy, że za dużo ryzykujesz – zmniejsz pozycje, zmniejsz ryzyko. No tak, tylko trudno rozstać się z marzeniami o szybkich i dużych zyskach, zwłaszcza jeśli ma się za sobą kilka takich strzałów, gdy z 10 000 robiliśmy 50 000 tysięcy. Z jednej strony chcielibyśmy to powtórzyć, z drugiej pocą nam się ręce w chwili składania zlecenia.

Co robić? Jak żyć?

Zapytam klasycznym internetowym – a Wy jak sobie poradziliście z tym problemem? A może to wcale nie był problem?

[Photo by Mathieu Turle on Unsplash]

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak zawsze – bardzo ciekawy i praktyczny artykuł, panie Grzegorzu. Sugestia odpowiedzi na końcowe pytanie – otworzyć kolejny rachunek maklerski 🙂 Zostawić na starym kwotę, którą jesteśmy w stanie emocjonalnie zarządzać, a na nowym zacząć od zera bez obaw, że w wypadku straty nic nam nie zostaje. Sugerowane rozwiązanie oczywiście na pierwszy rzut oka wydaje się mocno nieracjonalnym (na obu rachunkach jest przecież w sumie duża kwota) – ale tutaj chodzi o to, aby 'oszukać' emocje wykorzystując 'mentalne księgowanie' a nie o dokonywanie racjonalnych decyzji. Niech heurystyki Kahnemana staną się naszymi sprzymierzeńcami a nie przeciwnikami 🙂

nie mam pewności czy takie rozdzielanie będzie tak bardzo skuteczne. W końcu nadal będziemy to sumować, a jak będzie szło bardzo źle, to aż się prosi, żeby zacząć ignorować takie konto ze stratami i tym bardziej je pogłębiać 🙂

Ale może dla niektórych to dobra opcja.

Trading – CFD – od konca listopada 2017 poczatkowy kapital 1500 funtow bez doladowania zaleznie. Raz bylo wiecej niz 1500 innym razem duzo mniej, Na początku lutego 2018 zrobilam na CFD z kapitalem 300funtow 900 w jeden dzien, nastepnie w poniedzialek po pracy z tych 900 ponad 20000 funtow, i to był poczatek mojego koszmaru.Po tej duzej wygranej Potem to tylko do konta doladowywalam i tracilam. Nadal sobie nie dalam spokoju z tading , ale moj 'stake size'' jest duzo nizszy. Niegdy nie umialam tego powtorzyc. Niby wiem jak grac, ale mi nie wychodzi. Zawsze cos sknoce, mam nadzieje ze w koncu zwycieze siebie . Po tym jak zarobilam 20 K , poszlam o tym powiedziec na przewrwie podczas kolejnego spotkania osobie ktora zainteresowala mnie trading. Pamietam ze on mi powiedzial ze to ja jestem moim najwiekszym wrogiem . Nie wiem co on zobaczył – ? chyba brak spokoju wewnętrzego

To jest stare odwieczne pytanie o stosowana skalę liniowa czy logarytmiczna 🙂

Tylko w tym przypadku nie chodzi o wykres kursu instrumentu , tylko portfela.

Straty odczuwamy liniowo, a działac powinniśmy logarytmicznie nieważne jaka wielkość rachunku .

Stąd dysonans.

Trzeba niestety naumieć się odczuwać logarytmicznie 🙂