Wyczuwamy powoli, że rynki akcji całego świata sporą fazę wzrostów mogą mieć już za sobą i nadchodzi czas większej korekty, która jeśli nie w najbliższym czasie, to przy którymś z kolejnych razów może zamienić się choćby w techniczną bessę, jeśli nie w coś gorszego.

Techniczna bessa to korekta o zasięgu większym niż 20% od szczytu, ale to nie oznacza, że może ona od razu przerodzić się w pełnoprawną bessę związaną z czynnikami fundamentalnymi. Chodzi bardziej o urealnienie kursów akcji, nadanie rynkom nowej dynamiki, refleksję w odpowiedzi na reakcję rynków. Tak czy inaczej musimy być na każdą ewentualność gotowi wcześniej, włącznie z tą, że gdzieś w aktywach światowych czają się spekulacyjne bańki.

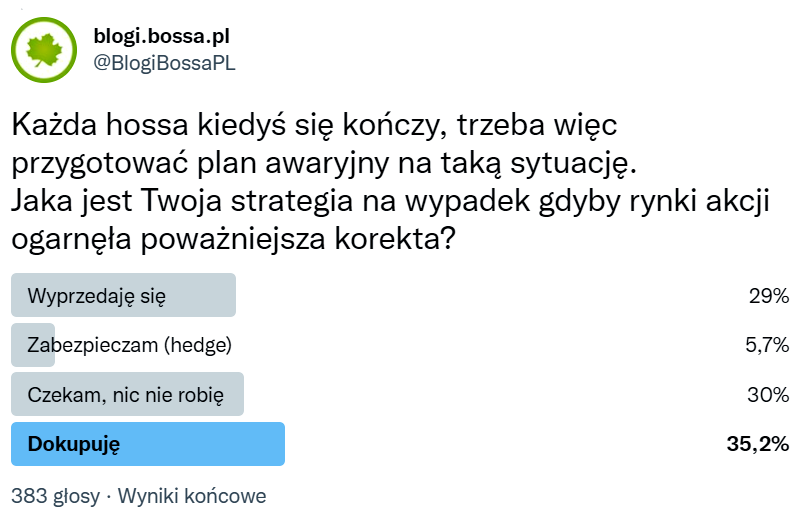

Stąd pytanie o plany na wypadek większej przeceny w naszej ostatniej sondzie twitterowej, która zakończyła się takimi oto wynikami:

Przyznam, że opcja zwycięska nieco mnie ponownie zaskoczyła i zachęciła do dłuższego namysłu pod hasłem: co taki rozkład głosów oznacza?

Przeanalizujmy:

Oczywiście tylko 4 odpowiedzi do wyboru nie wyczerpują wszystkich możliwych strategii reakcji w odpowiedzi na spadki, ale mam nadzieję, że już tylko taka prosta forma wzbudziła w głosujących choćby chęć pomyślenia o przyszłości w bardziej zorganizowany sposób.

Celowo nie użyłem słowa bessa w pytaniu, żeby nie sugerować, że o taki właśnie scenariusz rozwoju wypadków chodzi, choć domyślnie można było tak to potraktować. Problemem bowiem w tym wszystkim jest to, że nikt nie wie, czy ewentualna większa korekta przerodzi się w coś większego, czy to tylko może będzie spadek przed kolejną fazą dotychczasowej hossy. Ale nawet jeśli tego nie wiemy, to i tak część z nas jakoś będzie chciała na to zareagować, nawet jeśli dziś zaklina się, że nie zrobi nic.

Wygrana opcja – DOKUPOWANIA – może mieć kilka znaczeń:

Po pierwsze – część inwestujących na co dzień wybiera pasywne inwestowanie, albo inwestowanie na raty, czyli kupno akcji bez względu na koniunkturę (systematyczne uśrednianie), więc zrozumiałe jest to, iż żadne spadki w tym nie przeszkodzą.

Po drugie – domyślam się, że część tak odpowiadających nie obawia się, że grozi nam scenariusz bessy, lecz co najwyżej porządnej korekty, która będzie okazją do przebudowy portfela i/lub powiększenia pozycji w akcjach czy ich pochodnych typu ETF.

Po trzecie – wielu inwestorów świadomie czeka na korektę by móc uruchomić kapitały, gdyż obecne kursy choćby psychologicznie zniechęcają swoją wysokością.

W najgorszym razie wszyscy ci muszą się liczyć z tym, że jeśli wstrząsy byłyby większe, to ich papierowa strata może wynieść w najgorszym przypadku kilkadziesiąt procent i trwać miesiącami.

Trzeba wziąć jednak pod uwagę, że o ile samo urealnienie cen byłoby ożywcze, to raczej nie grozi nam jakaś permanentna zmiana gospodarczej koniunktury. Powody?

- gospodarki nadal zgłaszają rezerwy gdy uda się opanować kolejną fazę Covid-19,

- z inflacją da się żyć, wręcz skłania do większej aktywności podczas gdy lokaty rozleniwiają,

- podwyżki stóp procentowych nie od razu rujnują koniunkturę giełdową,

- rynki kiedyś żyły bez skupu aktywów na taką skalę i tak muszą się nauczyć funkcjonować nadal,

- w świecie istnieją ogromne nadwyżki kapitału, który nie może znaleźć przystani dającej optymalną ochronę przed realnie ujemnymi stopami zwrotu przy niskim ryzyku i to się szybko nie zmieni,

- przy tym trzeba założyć, że banki centralne byłyby gotowe w każdej chwili aktywnie wspierać rynki, bez względu na to jak bardzo (nie)racjonalnie to wygląda z perspektywy ekonomistów czy analityków.

W tej sytuacji opcja – CZEKAM – byłaby dobrym kompromisem dla nie chcących zbyt pochopnie reagować. Nie mówiąc o tych, którzy pasywnie czy długoterminowo podchodzą do swoich inwestycji.

Opcja HEDGE jest mało popularna, pomimo tego, że w każdym scenariuszu rozwoju sytuacji daje nam wyniki win-win, ale to zostawię na osobny wpis.

Opcja – WYPRZEDAŻ – jest w pełni zrozumiała w przypadku aktywnych inwestorów, choć zakładałem, że jest ich więcej w naszym środowisku niż 29% ujawnione w sondzie. Albo to może i tak zbyt duży odsetek w tej sytuacji, powstały jako wynik intensywnego opisywania rynków amerykańskich z perspektywy możliwej bańki? Biorąc jednak wymienione wyżej uwarunkowania sugerowałbym rozważenie bardziej stonowanego podejścia, na przykład rozłożenie wyprzedaży na raty, zależnie od rozwoju sytuacji. Albo przegląd portfela i pozbycie się tylko tych akcji, które mogą najmniej rokować i w rekomendacjach analityków nie dostają zbyt wysokich ocen.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.