Każda edycja Raportu o Indywidualnych Inwestorach jest świetnym przypomnieniem, że cały sektor finansowy zbudowany jest na fundamencie nierealistycznych oczekiwań swoich klientów. Raport Natixis pomaga zrozumieć dlaczego oferta sektora finansowego dla indywidualnych inwestorów wygląda tak jak wygląda i dlaczego jest wspomagana przez nierealistycznie optymistyczny marketing.

Należy oczywiście pamiętać o ograniczeniach sondaży bo właśnie na sondażu opiera się raport Natixis. Na korzyść raportu przemawia fakt, że jest to sondaż przeprowadzany wśród rzeczywistych inwestorów (z aktywami finansowymi na poziomie przynajmniej 100 tysięcy dolarów – ważonymi siłą nabywczą dla poszczególnych państw czyli mniejszymi w mniej zamożnych państwach). Na niekorzyść raportu przemawia fakt, że ciągle jest to tylko sondaż a część ludzi nie traktuje poważnie swojego udziału w tych przedsięwzięciach.

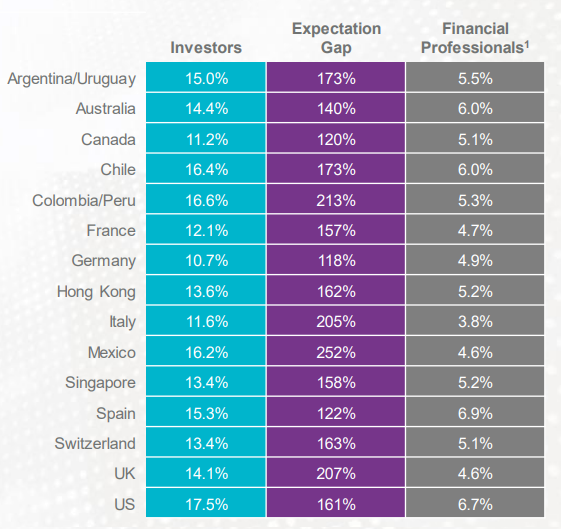

Potencjalne wnioski z RoII są interesujące i wpisują się w ideę zmian w ekonomii i finansach, którą przedstawiam na Blogach Bossy w 2021 roku (co tłumaczy dlaczego uważam, je za interesujące). Najważniejszym zestawieniem danych z raportu jest w tym aspekcie tabela pokazująca oczekiwania inwestorów wobec realnych (a więc ponad poziom inflacji) stóp zwrotu w długim terminie. Jak można zauważyć inwestorzy mają bardzo optymistyczne oczekiwania wobec przyszłych realnych stóp zwrotu z ich portfela inwestycyjnego. Najbardziej konserwatywni Niemcy oczekują 10,7% realnych stóp zwrotu rocznie. Najbardziej optymistyczni Amerykanie oczekują 17,5% realnych stóp zwrotu. Średnia dla wszystkich badanych państw to 14,5%.

Wykres Natixis zestawia oczekiwania indywidualnych inwestorów z oczekiwaniami profesjonalistów (doradców finansowych) ale to zestawienie może „mieć podkręcony kontrast” przez fakt, że sondaż wśród inwestorów indywidualnych robiono w marcu/kwietniu 2021 a więc po wielkim rajdzie od marcowych, pandemicznych dołków a sondaż wśród profesjonalistów przeprowadzono w marcu/kwietniu 2020 a więc w okresie największej pandemicznej niepewności.

Myślę, że można jednak bezpiecznie przyjąć, że czas przeprowadzenia sondaży odpowiada jedynie za część luki w oczekiwaniach. Dobrze to pokazuje wyzwania stojące przed doradcami finansowymi czy doradcami klienta w instytucjach finansowych, którzy świadczą usługi i sprzedają produkty finansowe klientom z bardzo optymistycznymi oczekiwaniami co do tego jakie stopy zwrotu te produkty finansowe powinny przynieść.

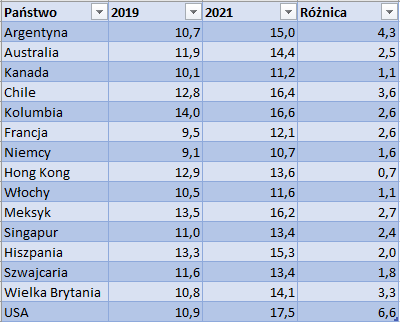

Bardziej interesujące jest moim zdaniem porównanie ostatniego sondażu przed-covidowego (z marca/kwietnia 2019) z sondażem po-covidowym. Pokazuje on całkiem sporą inflację oczekiwań indywidualnych inwestorów:

Oczekiwania wobec długoterminowych, realnych stóp zwrotu wzrosły we wszystkich państwach pomiędzy 2019 a 2021 rokiem. Najsilniej w USA gdzie zanotowały skok o 6,6 punktów procentowych. Moim zdaniem najprostszym wyjaśnieniem tej inflacji oczekiwań inwestorów jest traktowanie przez nich covidowego rajdu z 2020 roku jako ważnego punktu odniesienia.

W konwencjonalnym podejściu do finansów i inwestowania po okresie silnych wzrostów na rynku (w części opartych o zmniejszenie atrakcyjności wycen i pogorszenie wskaźników wyceny) należałoby obniżyć oczekiwania co do przyszłych stóp zwrotu.

Z raportu Natixis wynika, że oczekiwania inwestorów rosną dużo dłużej niż dwa lata. Średnia oczekiwań dla stóp zwrotu w danym roku wzrosła z 8,9% w 2014 do 10,4% w 2018 i 13% w 2021 (proszę zauważyć, że wcześniej chodziło o długoterminowe oczekiwania). Rozsądna wydaje się więc interpretacja, że trwający od ponad dekady rynek byka (z krótkich pandemicznym krachem z marcu 2020 roku) stanowi dla indywidualnych inwestorów kluczowy punkt odniesienia i rozbudził ich oczekiwania do bardzo optymistycznych poziomów. Pozwolę sobie na żart i napiszę, że oczekiwania są tak wysokie, że spełnienie ich będzie stanowić wyzwanie nawet dla najlepszych banków centralnych…

W raporcie Natixis zwróciłem uwagę na jeszcze jeden interesujący szczegół. Zapytano indywidualnych inwestorów (przypominam, że raczej zamożnych jeśli weźmiemy pod uwagę wielkość aktywów finansowych) o wpływ jaki na ich finanse miała pandemia COVID-19. W Europie 62% zadeklarowało, że nie odczuło negatywnych zdrowotnych ani finansowych konsekwencji pandemii. W Ameryce Północnej w takiej sytuacji znalazło się 60% ankietowanych inwestorów.

W Europie zaledwie 11% ankietowanych inwestorów odczuło poważny cios w sytuację finansową w czasie pandemii. W Ameryce Północnej istotne pogorszenie sytuacji odczuło 17%. Moim zdaniem są to świetne wyniki jeśli weźmiemy pod uwagę, że mówimy o okresie globalnej pandemii nowego koronawirusa i najgłębszej (choć krótkiej) globalnej recesji po II wojnie światowej.

Tak więc z jednej strony oczekiwania inwestorów, które wyeksponował sondaż Natixis wydają się bardzo optymistycznie. Myślę, że wielu komentatorów użyłoby dużo bardziej dosadnych określeń. Z drugiej strony nie jest trudno zrozumieć skąd biorą się te optymistyczne oczekiwania. Jeśli pandemia i recesja miały taki a nie inny wpływ na rynki finansowe i sytuację badanych inwestorów to łatwo zrozumieć dlaczego optymistycznie patrzą w przyszłość, bez pandemii, bez recesji a z ożywieniem gospodarczym.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.