W ubiegłym tygodniu Bloomberg udostępnił zapis wywiadu lubianego przez mnie Johna Authersa z personą amerykańskiej sceny inwestycyjnej – Jeremy Granthamem – na temat aktualnej kondycji rynku amerykańskiego i przede wszystkim spekulacyjnych baniek.

Wywiad znaczący, uznałem że istnieje kilka powodów, dla których warto się nad nim przez chwilę pochylić.

Kim jest Jeremy Grantham? Zarządzającym funduszem GMO (65 mld $ obecnie), autorem naprawdę ciekawych analiz w newsletterach (prognozy na 7 lat do przodu!), weteranem inwestowania z kilkudziesięcioma latami doświadczeń, ojcem jednego z pierwszych funduszy indeksowych w latach 70tych, komandorem Order Imperium Brytyjskiego.

W branży znany jako głośny krytyk poczynań rządu po krachu w 2007, kontrarianin rynkowy, często uważany za notorycznego „niedźwiedzia”. Ale branża uznaje, że jego timing z ostrzeżeniami przed bessami w 2000 i 2007 roku był trafny. Od kilku miesięcy ostrzega przed krachem kolejnym.

Tego właśnie dotyczył wywiad. Wynotowałem sobie z niego i przetłumaczyłem kilka wybranych mięsistych cytatów z Granthama:

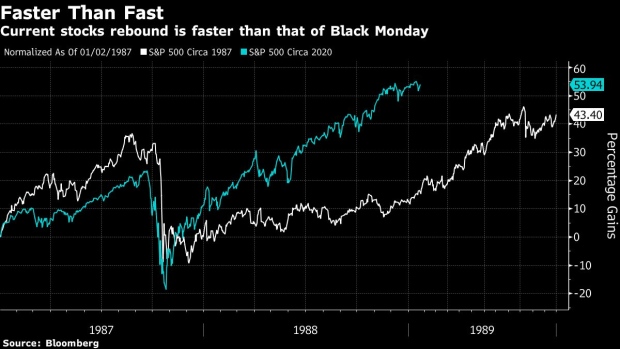

„Krach Covidowy jest zupełnie inny od klasycznego końca rynkowej hossy, który zwykle polega na bańce i jej pęknięciu. Jako ostry efekt zewnętrzny przypominał bardziej techniczny krach z 1987 roku spowodowany zabezpieczeniem portfeli: krótkie uderzenie i szybki powrót w górę. Patrząc wstecz, chociaż oba były bolesne w swoim czasie, są zaledwie mgnieniami w długoterminowym przeświadczeniu o rynkowym szczycie”

Tu Bloomberg pokazuje odnośny wykres porównujący ona tąpnięcia, wrzucam go jako ciekawostkę:

„Ostatnie 12 miesięcy było klasycznym finałem 11 letniej hossy. Szczytu przewartościowania w każdym decylu ceny do sprzedaży […], wszystkie miary długu i depozytów są na szczytach. Spekulacyjne miary jak wolumen opcji call, wolumen obrotu indywidualnych inwestorów, a także ilości akcji OTC i groszowych są rekordowe.”

„Robinhood i bezprowizyjni brokerzy detaliczni doprowadzili do wzrostu ilości nowych inwestorów bez doświadczeń w zakresie historycznych baniek i ich pęknięć. Więc skala szaleństwa jest ogromna.”

„Wreszcie Dogecoin, AMC i Gamestop – warte miliardy na rynku i nawet nie udające poważnych inwestycji.”

„Inwestowanie „memowe” – pomysł, że coś jest warte zainwestowania, albo raczej, hazardu tylko dlatego, że jest zabawne – stało się powszechną praktyką. To jest totalnie nihilistyczna parodia prawdziwego inwestowania. To jest, ludzie, największa amerykańska wyprawa fantasy wszech czasów.”

„Dziś wypompowałbym powietrze z cen wszystkich aktywów tak delikatnie jakbym mógł, wiedząc, że wcześniejsze spadki, jakkolwiek bolące, byłyby mniejsze i mniej niebezpieczne niż czekanie”

„Obecne zdarzenie jest szczególnie niebezpieczne ponieważ obligacje, akcje i nieruchomości są napompowane razem. Nawet towary wzrosły. Taki zakład nigdy nie zdarzył się wcześniej, nigdzie. Najbliższa była Japonia w 1989.”

„Fed od czasu Volckera nigdy nie był tak bezradny i pozostaje nadal.”

„Odhaczając wszystkie niezbędne warunki określające spekulacyjny szczyt, rynek w USA był historycznie uprawniony do spadku w każdym momencie od stycznia tego roku. Jedną specyficzną charakterystyką największych baniek w USA – 1929, 1972 i 2020- było to, że samą końcówkę poprzedzały blue chipy dające większe zwroty niż agresywne spółki o wysokiej beta.”

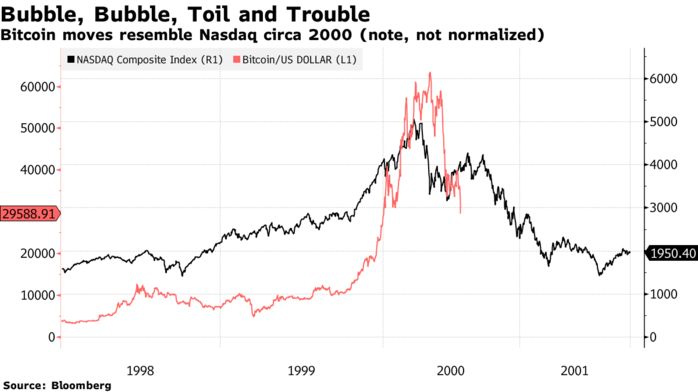

„Prawdopodobnie aktywem, które najbardziej przypomina Nasdaq w 2000 roku jest Bitcoin, który ucięto o ponad połowę w ostatnich tygodniach. W 2000 r krach Nasdaq o 50% był perfekcyjnym strzałem ostrzegawczym dla szerokiego rynku 6 miesięcy wcześniej.”

Tu kolejny wykres porównujący ówczesne pęknięcie NASDAQ i Bitcoin dziś:

„Program stymulacyjny i szczepienia razem powinny spowodować, że bańka będzie trwała dłużej i stanie się większa.”

„Im wyżej zajdziemy tym dłuższy i głębszy ból. Powrót potem na rynek jest technicznie łatwy, ale trudny psychologicznie: zacznij uśrednianie pozycji gdy rynek osiągnie poziom ceny 18 razy zyski”

„Ze stopami procentowymi na najniższym poziomie od 4 tysięcy lat, portfel 60% akcje/40% obligacje wydaje się szczególnie niebezpieczny. Ale są 2 sektory na historycznie niskich wycenach: akcje emerging-markets w porównaniu do S&P oraz akcje spółek wartościowych w porównaniu do wzrostowych.Jestem przekonany, że one przyniosą przyzwoite zwroty przez 10-20 lat i pewnie zachowają się dużo lepiej.”

„Tak, jest trochę bańkowatych rzeczy w aktywach zielonych/ESG, tak jak wszędzie. Ale wiatr rządowego wsparcia i korporacyjnej identyfikacji jest za „zielenieniem” gospodarki.”

***

To kilka słów o powodach, dla których zwracam uwagę na ten wywiad:

Grantham może mieć 100% racji z tym, że przechodzimy właśnie spekulacyjną bańkę, tym bardziej, że nie on jeden o tym mówi. Ważne by sensownie argumentować, pokazywać badania/statystyki/ dane.

To, że może mieć rację, nie oznacza, że bańka za chwilę pęknie. Ona może trwać miesiącami czy latami. To rynek swoimi pieniędzmi i zachowaniami, jakkolwiek (nie)racjonalnymi, decyduje o tym, a nie Granthamowie tego świata.

Niezgadzanie się z wszystkimi Granthamami widzącymi bańkę nie oznacza, że trzeba ich ignorować. Najlepsze idee i pomysły rodzą się z przeciwstawnych teorii.

Inwestowanie jakby krach wisiał na włosku nie ma sensu, wymaga jedynie sporej dozy ostrożności, to rynek może mieć bowiem rację a nie Granthamowie.

Szaleństwo kryptowalut nie jest niczym nowym. To jest to samo, co już było w historii wielokrotnie, tylko w nowym opakowaniu. Bańki będą się tu pojawiać i pękać czy komuś się to podoba czy nie.

Każde pokolenie inwestorów musi przejść krach je formujący. Nie uciekniemy przed tym i tym razem tak czy inaczej. Drukarki Fed są bezradne w obliczu szaleństw tłumu. Granthamowie są potrzebni by od czasu do czasu nam o tym przypomnieć.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z stałymi niedźwiedziami jest taki kłopot, że czasami im się udaje podobnie jak zepsuty zegar 2 razy na dobę wskaże dobrą godzinę. Oczywiście krachy się zdarzają, natomiast statystycznie jest się na przegranej pozycji grając ciągle na spadki.