Mój wpis sprzed 2 dni omawiający sytuację tzw Wielkiego Odłączenia (GREAT DISCONNECT) na giełdach w USA wymaga pewnego suplementu.

Zrozumiałem to po dyskusji na pewnym forum, która była pokłosiem owego wpisu. Chodzi mianowicie o kwestie następującą:

Skoro indeksy zawędrowały nieracjonalnie za wysoko w stosunku do wycen spółek, to:

kto i jak ma je sprowadzić do właściwego poziomu (w domyśle: w dół)?

Wbrew pozorom ta sprawa nie jest tak oczywista jak się wydaje nawet tym, którzy giełdowy biznes znają dość dobrze.

Co chwilę dowiadujemy się ostatnio od najważniejszych graczy w tym biznesie, że obecne kursy nie mają uzasadnienia, że sprawy zaszły za daleko, że kupno obecnie to największe ryzyko od lat, że inwestujący zbytnio przeholowali z optymizmem, że mamy największą bańkę spekulacyjną od 2 dekad.

Najnowsze tego typu opinie pochodzą od miliarderów Davida Teppera i legendarnego inwestora Stanleya Druckenmillera, króla obligacji Jeffa Gundlacha czy inwestora i analityka Howarda Marksa

Podobne opinie wygłaszają zastępy dyżurnych w mediach analityków z banków i funduszy. A nawet sam szef Fed J. Powell podczas niedawnego przesłuchania stwierdził, że odbicie typu V to mrzonka, a nawet typ W byłby w tej sytuacji marzeniem. W ostatni weekend był precyzyjniejszy i wyznał, że do końca 2021 roku gospodarka powinna stanąć na nogi, ale nie spodziewa się w międzyczasie depresji.

Znamy też dobrze wszystkie argumenty przeciwko temu, że powrót biznesów do normalności sprzed pandemii to kwestia krótkiego czasu. Coraz bardziej jest kwestionowane to przekonanie o szybkim odbiciu i na poziomie danych i na poziomie narracji.

Na poziomie narracji – oddala się kwestia całkowitego odmrożenia gospodarki i wynalezienia szczepionki. Co gorsza – wirus wraca do Azji i rozplenia się w Afryce, Ameryce Południowej i Rosji. Eksperci są również coraz bardziej zgodni, co do tego, że nawet odmrożenie oznacza wiele miesięcy wyrzeczeń, zanim biznes wróci najpierw do normalności z początku roku. Ale turystyka czy hotelarstwo mogą nie dojść do siebie nawet do końca 2012, a linie lotnicze szacują, że dopiero w 2024 staną na nogi.

Nie zaczęła się jeszcze na dobre fala bankructw, choć z wielkich już przebąkuje o tym Boeing. Odzyskanie ponad 20 milionów bezrobotnych również potrwa lata.

A co na poziomie twardych danych?

Tu liczą się przede wszystkim szacunki EPS, czyli zysku na akcję spółek oraz rynkowy wskaźnik Cena/Zysk (ang. P/E). Szacunki obu i ekstrapolacja na kolejne lata wskazuje, że rynek jest najdroższy od 2 dekad.

Spójrzmy na poniższy wykres, gdzie swoje szacunki i projekcje Cena/Zysk dla spółek z indeksu S&P 500 podaje Bloomberg:

Przez całą ostatnią dekadę ten wskaźnik nie był na tak kosmicznych poziomach jak po obecnej pandemii! Co więcej, tak drogo było tylko przed bessą technologiczną na przełomie wieków. Mamy więc przegrzewającą się hossę tuż przy szczytach w samym środku recesji.

Aby schłodzić te kosmiczne wyceny, to albo spółki szybko muszą zdynamizować w gwałtownym tempie zyski, albo kursy ich akcji muszą spaść żeby te napompowane wyceny się urealniły. Inaczej pieniądze inwestorów nie wrócą na rynek. Bo niby dlaczego mieliby kupować po tak księżycowych cenach?

A skoro kursy akcji wymagają urealnienia przez spadki, co jest bardziej prawdopodobne dla schłodzenia wskaźnika C/Z, to pojawia się owa kwestia – kto konkretnie ma owe kursy urealnić?

Bo rzesze analityków i celebrytów jak już wiemy krytycznie oceniają tę bańkę, tylko co dalej? Kto ma być ową magiczną, niewidzialną ręką rynku? Ceny żeby spaść, muszą zostać popchnięte przez znaczącą podaż. I zdaje się nie będzie ona pochodzić od tych, którzy owo przewartościowane tak w mediach rączo ogłaszają.

Zasadniczo podaż powinna pojawić się ze strony tych inwestorów, którzy w owe nieracjonalne wyceny uwierzą i zechcą sprzedać, a na dodatek będą mieć siłę ruszyć rynkiem. Czyli właściwie KTO?

No to spójrzmy:

a/ Fundusze hedge posiadają rekordowo niskie zaangażowanie w akcje i sporo gotówki. Nie brały udziału w tej hossie. Dalsza wyprzedaż z tej strony wydaje się mało realna, raczej będą polować na okazje przy spadkach. Albo, co gorsza, będą zmuszone gonić uciekający w górę rynek.

b/ ETFy-akcyjne notują w maju odpływy kapitału. Znamy takie zachowanie sprzed półtora roku i oznacza ono realizację zysków z tej hossy lub bezpieczną ucieczkę przed trąbionymi spadkami. To teoretycznie solidne źródło podaży, jednakże trzeba wziąć pod uwagę, że gdy pojawiają się spadki, inwestujący w ETFy szybko organizują popyt przekraczający odpływy.

c/ Klasyczne fundusze inwestycyjne w USA praktycznie non stop notują ucieczkę kapitałów, choć nie jest to kapitał zdolny zatrząsnąć rynkiem, tym bardziej, że te środki wędrują od razu w ETFy akcyjne (i fundusze pieniężne).

d/ Fundusze CTA, bardzo aktywne i silne na rynku, inwestują z trendami. Więc najpierw musi się pojawić silna wyprzedaż aby podłączyli się pod ten trend. Na dziś, kiedy zmienność wróci do akceptowalnych poziomów, raczej musieliby się zająć kupowaniem, bo taki mamy trend od miesiąca. Tymczasem przyczaiły się na neutralnych pozycjach, choć zwykle przy tego rodzaju wzrostach dominują tam długie pozycje w derywatach na akcje.

e/ Algorytmy nie wyznaczają trendów, tylko się pod nie podpinają, albo są one dla nich bez znaczenia.

f/ Gracze z rynku derywatów, hedgers albo zaangażowani w wiele rynków jednocześnie (np bardzo silni gracze opcyjni)? Ale oni liżą rany. Rekordowe krótkie pozycje w kontraktach są już na granicy przetrwania po ostatnich rajdach w górę i oni raczej z chęcią te krótkie pozycje chcieliby pozamykać z ulgą.

g/ Inwestorzy fundamentalni (Buffett i jemu podobni inwestujący w wartość). Oj, i tu mamy zgryz. Nie dość, że ich siła oddziaływania spadła (tylko 10% obrotu), to w zasadzie już się mocno wyprzedali. Buffett po liniach lotniczych pozbywał się banków, w tym swoją perłę w koronie czyli Goldman Sachs.

Przypomnę, że podczas krachu przed dekadą, to właśnie słowa Buffetta o tym, że jako patriota kupuje akcje, zatrzymały w pewnej mierze spadki i dodały wiary kupującym. A on wówczas za kilka miliardów kupił akcje Goldman Sachs, które dziś z ciężkim sercem sprzedaje, co musi być naprawdę złym znakiem. Złym znakiem dla kupujących jest już samo to, że Buffett nie wypowiada się teraz wcale o kupowaniu! Więcej słyszymy o tym co sprzedaje, a także o tym że się wypalił i powinien oddać ster Berkshire.

Wygląda na to, że mamy dość niespodziewany pat i jedyną opcją, która mogłaby wymusić sprzedaż to paradoksalnie ci, którzy … tę bańkę nadmuchali! A więc miliony detalistów z Robinhooda i podobnych platform. Albo przestraszeni, musieliby przestać kupować, albo rzuciliby się do wyprzedaży, widząc, że nie ma chętnych na ten towar.

Obawiam się jednak, że milionowe tłumy detalistów wcale do wyprzedaży nie są skore. Kto lub co ma ich do tego w tej sytuacji przekonać?

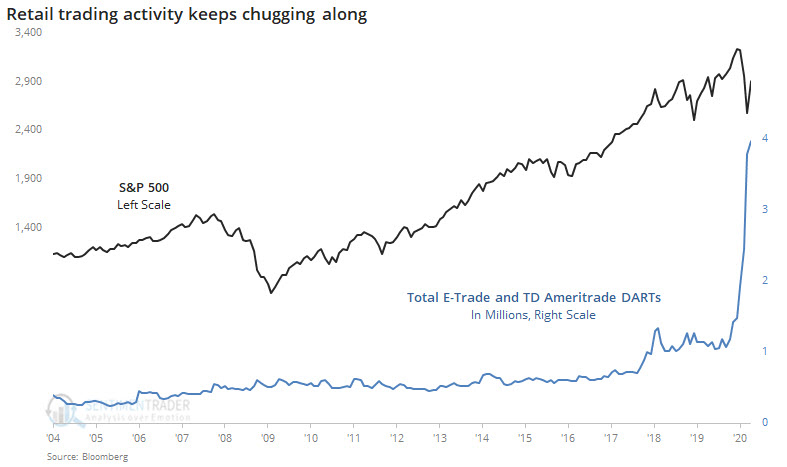

Znalazłem statystyki dwóch innych brokerów detalicznych, do których tak jak do Robinhooda, dołączyły tłumy nowych „inwestorów”. Proszę spojrzeć na ten wykres:

E-trade i TD-Ameritrade łącznie w tym roku pozyskały 3 miliony nowych klientów, z tego większość podczas ostatniej bessy! Nasze 30 tysięcy to przy tym betka, tam liczeni w milionach stanowią nie lada siłę i są do tego bardzo aktywni (daytrading), choć niewystarczająco wyedukowani, a przez to pozbawieni hamulców.

Ale mają realną siłę, zaskoczyli rynek i obserwatorów, bo to im i zagranicznym graczom (fundusz norweski czy arabski) przypisuje się obecną hossę. Dla nich wyceny jednak to abstrakcja, Buffett to dinozaur z innej epoki, ciągną oni wszystkie modne spółki i nie bawią się w niuanse typu „cena na akcje”, lecz po prostu w swej masie pchają kursy w górę silni własną wewnętrzną siłą i brakiem strachu (oraz wiedzy). Wszelkie korekty wykupują niemal na pniu.

To jest zabawa, której końca wydaje się nie widać. To w zasadzie oni muszą ulec wreszcie strachowi i przestać przerzucać się tymi gorącymi kartoflami, żeby rynek się schłodził.

Dość niesamowita sytuacja i sam jestem ciekaw jak rynek z niej wybrnie.

–kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Po krachu w 1929 Dow Jones odbijał 5 miesięcy, a kejne nowe dołki zobaczył po roku, Teraz od dołka mija dopiero 9. tydzień. Fajnie byłoby zobaczyć szybkie "urealnienie wycen" i jeszcze na tym zarobić, historia pokazuje, że nie musi to być szybka rozgrywka.

Podażą bym się nie martwił, zawsze się jakiś impuls znajdzie.

M czyli memeto Mori. A może Formacja M lub RGR

Cytat z wikipedii : Pamiętaj, że umrzesz. Jest to łacińskie przypomnienie o tym, że śmierć jest nieuniknionym kresem życia człowieka.

Przekładając na analizy i komentarze giełdowe : Krach i recesja jest też nieunikniona.

Być może nadchodzą teraz.

W trakcie obecnej pandemii i towarzyszącym im spadkom na giełdach i wielu rynkach powstało i powstaje wiele analiz i prognoz. Analitycy, politycy i ekonomiści ( cokolwiek to znaczy w sensie naukowym i prognostycznym) zastanawiają się jaki będzie kształt zakończenia recesji i forma odbicia na rynkach światowych. Trawa nieustanna licytacja: V, L, W, Nike .. itd. A może wszyscy nie mają racji. Może ta cała fala wzrostowa, która rozpoczęła się w połowie marca nie JEST KOREKTĄ, to tylko ostatnia fala wzrostowa w cyklu wieloletnim. To ostatnia fala V w jakimkolwiek cyklu Elliota.

Patrząc na tzw. korektę ( od połowy marca ) na rynkach USA ma ona charakter wzrostowy i raczej 5 – falowy a nie 3 – falową korektę ( nie jest to zygzak A/B/C) co wbrew wszechobecnym wyobrażeniom chyba świadczy, że jest to niestety ostatnia fala wzrostowa cyklu wieloletnim (sic !).

Wracając do klasycznej analizy technicznej taka V fala wzrostowa (słaba) może znieść 100 % ostatnich spadków oraz sięgać do szczytów ostatniej III fali czyli do ostatnich szczytów z początku roku. Co bynajmniej nie jest pozytywne.

To mogłoby też tłumaczyć tzw. Wielkiego Odłączenie oraz dysonans opinii na temat rynku. Na rynek weszli masowo klienci detaliczni, wywołując falę zakupów wbrew pesymistycznym faktom (ale kierując się hasłami z życia: SALE, OKAZJA, PRZECENA 30-50% itd.), profesjonaliści się wycofali. HOSSA na wieki wieków Amen.

To tłumaczyłoby też fenomen tworzenia nowych kont maklerskich oraz wchodzenia nowych inwestorów na rynek w skali Polski i świata. Te konta powstają nie podczas bessy, korekty i spadków ale podczas ostatniej fali HOSSY. To jednak hossa a nie korekta – klasyka.

Taka korekta ( w rzeczywistości ostatnia fala wzrostowa) jednocześnie mogłaby znieść 100 % całości ostatnich spadków, kształtując ostatecznie formacje PODWÓJNEGO SZCZYTU M ( lub RGR – NASDAQ) na wykresach wieloletnich/wielodziesiętnioletnich/wielosetletnich ( prawidłowe zakreśl w zależności od poziomu pesymizmu)

PS. Na forach pl.investing.com większość użytkowników założyła konta w ciągu ostatnich paru tygodni i miesięcy

M czyli memeto Mori. A może Formacja M lub RGR

Cytat z wikipedii : Pamiętaj, że umrzesz. Jest to łacińskie przypomnienie o tym, że śmierć jest nieuniknionym kresem życia człowieka.

Przekładając na analizy i komentarze giełdowe : Krach i recesja jest też nieunikniona.

Być może nadchodzą teraz.

W trakcie obecnej pandemii i towarzyszącym im spadkom na giełdach i wielu rynkach powstało i powstaje wiele analiz i prognoz. Analitycy, politycy i ekonomiści ( cokolwiek to znaczy w sensie naukowym i prognostycznym) zastanawiają się jaki będzie kształt zakończenia recesji i forma odbicia na rynkach światowych. Trawa nieustanna licytacja: V, L, W, Nike .. itd. A może wszyscy nie mają racji. Może ta cała fala wzrostowa, która rozpoczęła się w połowie marca nie JEST KOREKTĄ, to tylko ostatnia fala wzrostowa w cyklu wieloletnim. To ostatnia fala V w jakimkolwiek cyklu Elliota.

Patrząc na tzw. korektę ( od połowy marca ) na rynkach USA ma ona charakter wzrostowy i raczej 5 – falowy a nie 3 – falową korektę ( nie jest to zygzak A/B/C) co wbrew wszechobecnym wyobrażeniom chyba świadczy, że jest to ostatnia fala wzrostowa cyklu wieloletnim (sic !).

Wracając do klasycznej analizy technicznej taka V fala wzrostowa (słaba) może znieść 100 % ostatnich spadków oraz sięgać do szczytów ostatniej III fali czyli do ostatnich szczytów z początku roku. Co bynajmniej nie jest pozytywne.

To mogłoby też tłumaczyć tzw. Wielkiego Odłączenie oraz dysonans opinii na temat rynku. Na rynek weszli klienci detaliczni, wywołując falę zakupów wbrew pesymistycznym faktom ( ale kierując się hasłami z życia: SALE, OKAZJA, PRZECENA 30 – 50% itd. ), profesjonaliści się wycofali. HOSSA na wieki wieków Amen.

To tłumaczyłoby też fenomen tworzenia nowych kont maklerskich oraz wchodzenia nowych inwestorów na rynek w skali Polski i świata. Te konta powstają nie podczas bessy, korekty i spadków ale podczas ostatniej fali HOSSY. To jednak klasyka.

Taka korekta ( w rzeczywistości ostatnia fala wzrostowa) jednocześnie mogłaby znieść 100 % całości ostatnich spadków, kształtując ostatecznie formacje PODWÓJNEGO SZCZYTU M ( lub RGR – NASDAQ) na wykresach wieloletnich/wielodziesiętnioletnich/wielosetletnich ( prawidłowe zakreśl w zależności od poziomu pesymizmu)

PS. Na forach pl.investing.com większość użytkowników założyła konta w ciągu ostatnich paru tygodni i miesięcy