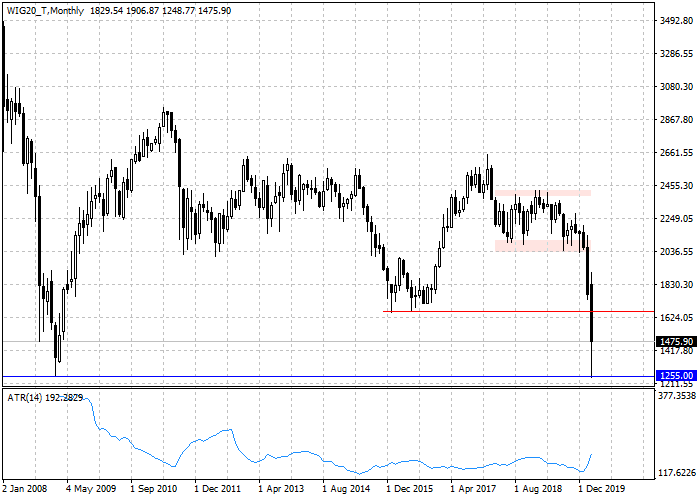

Do końca miesiąca marca i I-go kwartału 2020 roku zostały dwie sesje. W obu perspektywach czasowych rynek największych spółek na GPW wygląda brutalnie. Spadek WIG20 w marcu o około 20 procent uzupełnia się ze spadkiem year-to-date o przeszło 30 procent. Dołożenie do tych ruchów straty w skali 12 miesięcy o 36 procent daje obraz rynku zmiażdżonego przez podaż w skrajnie krótkim okresie. Układ musi wywoływać pytania o okazje inwestycyjne, a obrona dna bessy z lat 2008-2009 aż prosi się o odpowiedź ze strony techników. Naszym wykresem na niedzielę jest miesięczny WIG20.

Na starcie odnotujmy, iż stosunkowo łatwo teraz definiować techniczną hossę. Wykreślenie przez WIG20 dna w okolicach 1250 pkt. powoduje, iż każde przekroczenie pułapu 1500 pkt. można definiować jako odbicie o 20 procent i przejście indeksu blue chipów w techniczny rynek byka. W praktyce więc bessa została zakończona 20 marca. Czy zatem dziś tylko czekamy na jej kontynuację? Kiedy świat fascynuje się analogicznym ruchem swoich indeksów, my mamy swoją „hossę techniczną” na WIG20. Oczywiście bardziej wrażliwi na korelacje pomiędzy indeksami szybko powiedzą, iż więcej w tym ruchu echa zachowania giełd światowych niż lokalnych powodów do gry, ale technicznie zorientowani gracze muszą czuć się zmuszeni do zajęcia stanowiska. Technicy, dajcie znać, czy myślicie o kupieniu nowej hossę czy może jesteście w tym gronie, która widzi w odbiciu ledwie korektę wzrostową albo spektakularne odbicie zdechłego kota?

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dzisiejszy żeton idzie na czerwone (zdechłego kota) 🙂

Ale tak naprawdę czy to jest ważne czy mamy start hossy, czy odbicie zdechłego kota?

* pewnie tak, jeżeli ktoś chce mieć jak największe szanse aby zwiększyć kapitał o rząd wielkości w ciągu roku

* jeśli nie to nie raczej nie ma znaczenia czy mamy nastawienie październik 2008 lub styczeń 2016 lub nawet styczeń 2009. Analog rozbicia pojedynczej pozycji wejścia np na 12 miesięcznych zadziałało by dla tych przypadków. Głównym zagrożeniem by była potencjalna inflacja czyli analogia Argentyny: MRV (ARS) vs MRV (USD)

Moje zdanie znacie: buy the the mother of all dips

Krótkie odbicie (myślę zresztą że już zakończone)

Dlaczego tak myślis?

Myślisz , że w kontekście następnego impulsu na SP500 co najmniej takiego samego. W20 utrzyma pozycje 1300. Szczerze wątpię.

https://tinypic.pl/j2dshaoar2sb