Dziesięć lat to szmat czasu. W ciągu dekady można trwać w swoich zainteresowaniach, jeśli są podsycane i pielęgnowane, można też zniechęcić się do aktywności, jeśli tych zachęt nie ma zbyt wiele. Ostatnia dekada na rynku polskich akcji nie była zbyt piękna.

Średnioroczna stopa zwrotu liczona na podstawie indeksu WIG, czyli uwzględniająca nie tylko wzrost cen akcji, ale również wypłacane dywidendy to zaledwie 4,4 procent. Nie jestem pewien, czy takich wyników oczekują zarówno aktywni spekulanci, jak i długoterminowi inwestorzy. Dla tych pierwszych szansą jest przede wszystkim zmienność, a jeśli jeszcze dodatkowo handlują wykorzystując krótką sprzedać, to nie ma znaczenia, czy rynek rośnie, czy spada.

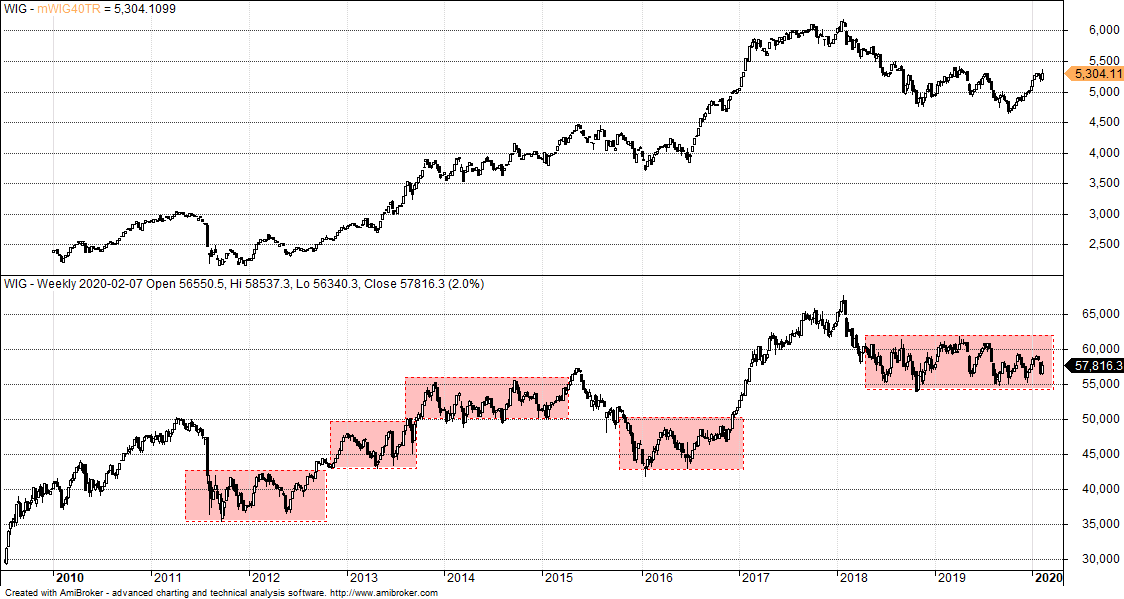

Dla tych drugich kluczem zdaje się być wyłącznie wiara. Wyjątkowo mocna, jeśli patrzymy na to co dzieje się poza Polską – akcje amerykańskie 11,7 procent średniorocznie, niemieckie 8,2 średniorocznie w ciągu ostatniej dziesięciolatki. Naturalnie należy pamiętać, że z racji konstrukcji WIG przypomina zachowaniem bardzo WIG20TR (czyli WIG20 z dywidendami) – zdecydowaną większość mają w nim wielkie spółki. O wiele lepiej prezentują się średniaki. W ciągu ostatnich dziesięciu lat mWIG40 rósł rocznie, średnio o 6,1 proc., a po uwzględnieniu dywidend 8,3 procent.

Zdaje się również, że w ostatnich czasach kluczem jest selekcja. Nie ma szerokiej hossy, ale wybrańcy potrafią zwyżkować przez wiele miesięcy, w pięknych trendach. Tutaj pominę klasyczne rozterki wielu inwestorów, którzy nie zdążyli wejść odpowiednio wcześnie i później czekają na moment korekty i patrzą jak kolejne poziomy się oddalają – 50, 75, 100, 120, 150…. Czy nie jest za wysoko? Czy nadal warto?

W każdym razie średnie spółki wyglądają o wiele lepiej niż duże (i szeroki rynek) zwłaszcza, gdy spojrzymy na wykres indeksu. Co prawda dwa ostatnie lata nie rozpieszczały inwestorów, ale przynajmniej mWIG40TR pnie się do góry bez długotrwałych, beznadziejnie frustrujących okresów stagnacji widocznych na wykresie WIG czy WIG20TR.

Wbrew niekorzystnym trendom mody, które przetaczają się przez polski rynek od kilku lat wymagają ogromnej wiary i lojalności. Inwestowanie w spółki dywidendowe, inwestowanie w wartość i hit ostatnich miesięcy – inwestowanie pasywne. Patrzę na to wszystko, jako aktywny spekulant i doceniam cierpliwość edukatorów i wiarę w to, że inwestorzy przekonają się do tego typu podejścia, zanim poddadzą się frustracjom. Oczywiście pomijam tu szczęściarzy, którym trafiły się akcje CD Projektu i byli na tyle twardzi, by konsekwentnie utrzymywać stan posiadania.

Nigdy do mnie nie przemawiała koncepcja „kup i trzymaj”, o wiele bardziej wolałem „kup i kontroluj”. W przypadku długoterminowych inwestycji w akcje, czy fundusze inwestycyjne wiara w to, że w długim okresie nasze aktywa zwiększą wartość wielokrotnie, może źle się skończyć. Mówię o tych notowanych na rodzimym rynku. Czas na wyznanie. Mam akcyjny rachunek IKE od wielu lat. Handluję tam spekulacyjnie, choć zdarza się, że inwestycję przetrzymuję miesiącami. Kilka lat temu wpadłem na „genialny” pomysł, by posiadane akcje nie sprzedawać, tylko zostawiać tam drobną ilość, o wartości ok. 100 złotych. Najstarsza w ten sposób transakcja pochodzi z 2013 roku. Ale już niegdyś złamałem się i wyprzedałem znaczącą część, bo irytowała mnie wielość pozycji, a przede wszystkim stopy zwrotu. Moja wiara w to, że „w długim terminie nadejdą piękne czasy” kruszała. W każdym razie zostały mi z tego pomysłu sprzed ponad ośmiu lat trzy akcje. Dziś wartość tych „100 złotowych” portfeli wynosi odpowiednio – 15,56 zł, 26,40 zł oraz 75,60 zł. O ile pamiętam, zostawiłem je bo były obiecujące i w pewnej chwili wynik na nich był wyraźnie dodatni. Na tych, których pakiet wyceniany jest dziś na 15 złotych było to nawet 100 procent.

W swojej dwudziestopięcioletniej karierze na rynkach, mniej spotkałem szczęściarzy, którzy kupili akcje, zapomnieli o nich, a po latach zostawali zaskoczonymi milionerami, a znacznie więcej tych, którzy kupili Universal, Elektrim, Petrolinvest, a gdy zdarzyło się im o nich zapomnieć to po latach, byli wciąż szczęśliwymi posiadaczami, niezbyt szczęśliwych papierów. Na niekorzyść długoterminowego inwestora, który chciałby zamknąć oczy i obudzić się z bardziej pękatym portfelem działa choćby nowa emisja akcji. Jeśli nie będziemy tego kontrolować i nie sprzedamy lub nie zrealizujemy prawa poboru, nasze akcje mocno mogą stracić na wartości.

Właśnie dlatego bezmyślne „kup i trzymaj” jest nie najlepszym rozwiązaniem. Nieco lepiej sytuacja przedstawia się jeśli chodzi o inwestowanie w fundusze. Zarówno klasyczne fundusze inwestycyjne otwarte, jak i zyskujące coraz większą liczbę zainteresowanych – ETFy. Swoją drogą od ostatniej notki (O psie, ogonie i odpowiedzialności), aktywa ETFu na mWIG40TR wzrosły z 79 mln zł do blisko 100 milionów. 15 procent w dwa tygodnie! Robi wrażenie.

Kolejne konferencje i teksty o pasywnym inwestowaniu robią swoje? Zgrzyta mi jednak ten przymiotnik „pasywny”. Kojarzy się z „pasywnym dochodem” Roberta Kiyosakiego, który jako idea może i nie jest zły, ale sama postać autora książek jest dość kontrowersyjna. Dodatkowo „pasywny” może sugerować podejście „zamknij oczy i czekaj aż urośnie”, tymczasem żadna inwestycja nie powinna zostać zapomniana. Przestrogą powinna być historia pewnego drewnianego chłopca.

Musisz wiedzieć, że w Sowiej Krainie jest niezwykłe pole, które wszyscy nazywają Polem Cudów. Wykopujesz w tym polu mały dołek i wkładasz do niego na przykład jeden złoty cekin. Następnie zasypujesz dołek garstką ziemi, polewasz dwoma wiadrami wody ze źródła, dorzucasz szczyptę soli, a wieczorem kładziesz się spokojnie do łóżka. Tymczasem w nocy pieniążek kiełkuje i kwitnie, a nazajutrz rano, po przebudzeniu, wracasz na pole i co widzisz? Widzisz piękne drzewo, które aż ugina się pod ciężarem złotych cekinów. „Pinokio. Historia pajacyka, Carlo Collodi”, tłum. Jarosław Mikołajewski

Wydaje mi się, że w ramach mądrej edukacji należałoby ów przymiotnik „pasywny” przeformułować na coś bardziej „aktywnego”. Coś co będzie wiązało się z odpowiedzialnością ze strony inwestorów i nie będzie tworzyło niepotrzebnych złudzeń. Dodatkowo, jak zasygnalizował Michał Wojciechowski (dziś w barwach mBank) „Jak w świecie wszelakiej aktywności, dynamiki, brania losu we własne ręce przekonać ludzi, że powinni inwestować pasywnie?”

Pasywny, bierny, apatyczny, obojętny, leniwy – to nie są pozytywne skojarzenia. Dodatkowo w przypadku inwestycji, które cechują się naturalną zmiennością, mogą prowadzić do frustracji, w stosunku do oczekiwań. W branży inwestycyjnej ryzyko niezrozumienia prowadzić może do dalszej utraty zaufania. A na to nie powinniśmy sobie pozwolić.

[Ilustracja Roberto Innocenti z książki „Pinokio. Historia pajacyka” wyd. Media Rodzina, 2011]

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Aby nie wprowadzać osób nowych w temacie ETFów należy nadmienić, że "pasywne" jest _tylko_ odwzorowanie indeksu. Skład spółek w indeksie nie jest stały, zmienia się nawet parę razy w roku (co gorsze spółki wypadają, a lepsze zajmują ich miejsce). Podobnie strategia kupowania nie nakazuje dokupowania w ciemno co miesiąc czy raz do roku (bo IKE trzeba zapełnić). Jak najbardziej należy wchodzić rozumnie, czyli nie na szczytach. Ale przeciwne do akcji, nie ma ryzyka że indeks zejdzie do zera jak przysłowiowy Elektrim. Jest sporo materiałów dla leniwych nt. "strategicznej alokacji" z wykorzystaniem ETFów, informujących jak zajmować pozycję.