Zachęcamy czytelników Blogów Bossy do przyjęcia postawy analitycznej, którą można streścić słowami „to zbyt piękne żeby było prawdziwe”.

Takie nastawienie oznacza zachowywanie silnego sceptycyzmu wobec informacji lub wyników, które z różnych powodów bardzo nam odpowiadają. W przypadku informacji ogólnych oznacza to krytyczne podejście do wiadomości, które idealnie wpisują się w nasz światopogląd. Pamiętam jak kilka lat temu całkiem mądrzy ludzie o antykapitalistycznych sympatiach ideologicznych rozpowszechniali artykuł o 99-letnim miliarderze o nazwisku Rockefeller, który przeszedł szósty udany przeszczep serca. Artykuł z satyrycznego portalu. Sam dałem się złapać na kilka perfekcyjnie wpisujących się w moje poglądy informacji.

W przypadku informacji rynkowych lub wyników badań chodzi o sceptycyzm gdy wydaje się, że odkryliśmy fenomenalną okazję rynkową albo super-skuteczną strategię inwestycyjną. Często okazuje się, że rzeczy, które wyglądają zbyt dobrze by być prawdziwe są wynikiem nieporozumienia, błędu metodologicznego albo pomyłki w arkuszu kalkulacyjnym czy kodzie w Pythonie.

Tak właśnie podszedłem do badania The Name Game: The Importance of Resourcefulness, Ruses, and Recall in Stock Ticker Symbols. O badaniu pisał niedawno The Economist. Naomi Baer, Erica Barry i Gary Smith sprawdzili czy spółki z błyskotliwymi tickerami (kilkuliterowym skrótem nazwy) spisują się lepiej od szerokiego rynku. Ku irytacji wielu inwestorów uzyskali wyniki sugerujące istotną przewagę błyskotliwych spółek. Było to już drugie badanie tego typu, oparte na niemal identycznej metodologii. Pierwsza analiza też pokazała przewagę błyskotliwych spółek.

Zacznijmy od pierwszego badania z 2009. Warto od niego zacząć choćby ze względu na sprytną aluzję do Romeo i Julii w tytule (Would a Stock By Any Other Ticker Smell as Sweet?). Jego autorami byli Gary Smith oraz Alex Head i Julia Wilson. Akademicy przeglądnęli bazę 33 000 spółek z bazy CRSP i wybrali z niej tickery, które wyglądały błyskotliwie (wybory pokrywały się w ponad 90 producentach). Złączyli listy i sprawdzili czy ticker rzeczywiście był wyrazem kreatywnego kombinowania czy tylko skrótem pełnej nazwy firmy. Wybrali rzeczywiście błyskotliwe tickery (358) i poprosili studentów (nie biorących udziału w badaniu) o wybranie tych, które wydają się im lotne. Przykładem takiego tickera może być BOOM dla firmy Explosive Fabricators produkującej materiały wybuchowe używane w metalurgii. Z tych tickerów, które miały przynajmniej dwa wskazania stworzyli portfel błyskotliwych spółek (łącznie 82 spółki w całym okresie badania). Następnie badali dzienne wyniki tego portfela i portfela rynkowego. Jeden i drugi portfel zmieniały się – wchodziły do nich nowe spółki a część wypadała. Badanie objęło okres 1984-2004. W portfelu błyskotliwych spółek było pomiędzy 17 a 33 spółek. Skumulowana roczna stopa zwrotu z portfela błyskotliwych spółek wyniosła 23,6% a z portfela rynkowego 12,3%. To jest całkiem spora różnica. Zdaniem autorów nie można jej wyjaśnić kilkoma ekstremalnie zwycięskimi spółkami w błyskotliwym portfelu.

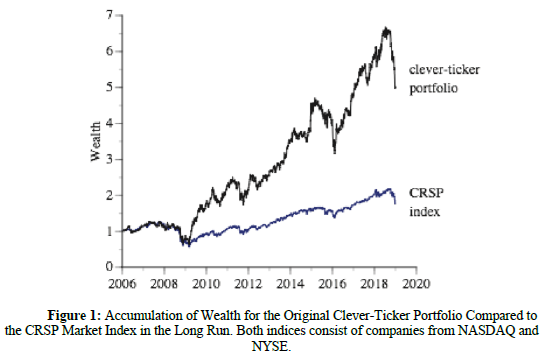

W 2019 roku Smith z dwoma innymi badaczami powrócił do badania błyskotliwych tickerów. Akademicy najpierw sprawdzili jak zachował się oryginalny portfel w późniejszym okresie. Pod uwagę wzięli 22 spółki z błyskotliwego portfela, które znajdowały się w nim na koniec 2005 roku. Następnie porównali zachowanie tego portfela z portfelem rynkowym w latach 2006-2018. Błyskotliwy portfel uzyskał 13,2% skumulowanych rocznych stóp zwrotu a portfel rynkowy 4,9%.

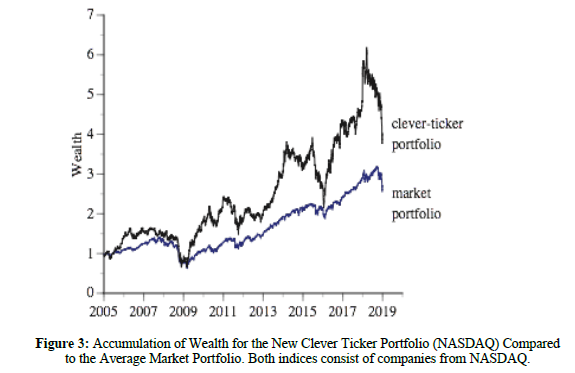

Badacze przeprowadzili też nową analizę opartą na niemal identycznej metodologii co badanie z 2009 roku. Przeglądnęli 13 000 tickerów z NASDAQ, wybrali te, które wyglądały błyskotliwie, połączyli listy, wyeliminowali tickery – skróty pełnej nazwy firmy i zapytali o zdanie postronnych ludzi w internetowej ankiecie. Przykładem błyskotliwego tickera będzie w tym przypadku PZZA dla Papa John’s Pizza zarządzającej siecią pizzerii. Z 20 tickerów o największej liczbie wskazań stworzyli nowy błyskotliwy portfel i porównywali jego wyniki z portfelem rynkowym. Nowy błyskotliwy portfel osiągnął 11,27% skumulowanych rocznych stóp zwrotu a portfel rynkowy 7,99%.

Wnikliwi czytelnicy zauważyli już zapewne różnicę pomiędzy wynikami jednego rynkowego portfela a drugiego rynkowego portfela (4,9% do 7,99%). Bierze się ona z tego, że w oryginalnym badaniu wzięto pod uwagę tickery z NASDAQ i NYSE. W drugim badaniu tylko tickery z NYSE. W jednym przypadku portfel rynkowy obejmował więc spółki z NYSE i NASDAQ, a w drugim tylko z NASDAQ.

Ta kwestia może wyjaśnić część gigantycznej różnicy (12,3% do 23,6%) w oryginalnym badaniu z okresu 1984-2004. Autorzy drugiego badania przyznają, że większość błyskotliwych tickerów pochodziła z NASDAQ. Wynika to z faktu, że NASDAQ pozwala na 4-literowe i 5-literowe tickery. NYSE dopuszcza od jednej do trzech liter. Więcej liter to większe pole do popisu dla kreatywnych zarządów przy wyborze tickerów. Skoro większość tickerów pochodziła z NASDAQ a portfel rynkowy był z NYSE i NASDAQ to jeśli w tym okresie NASDAQ spisywał się lepiej niż NYSE (a tak było) to wyjaśni to część różnicy (moim zdaniem kilka punktów procentowych).

Ciągle jednak pozostajemy z różnicami z drugiego badania (8,2 punktów procentowych i 2,7 punktów procentowych) oraz wysoką różnicą z pierwszego badania. Trudno jest uwierzyć, że błyskotliwy ticker może zapewnić spółce tak dużą przewagę rynkową.

Portfele błyskotliwych spółek były równoważone i zakładam, że z bazy CRSP autorzy badań wzięli także równoważone indeksy rynkowe. Gdyby wzięli indeksy ważone kapitalizacją to ten błąd metodologiczny wyjaśniły kolejne kilka punktów procentowych różnicy.

Autorzy badań zapewniają, że wyniki nie zostały zrobione świetnymi stopami zwrotu kilku spółek z błyskotliwego portfela. Sprawdzili czy różnice można wyjaśnić różną ekspozycją portfeli na czynniki rynkowe (beta, wielkość, wartość, momentum). Ich zdaniem nie można tym wyjaśnić rożnych wyników. Sprawdzili czy ekspozycja na konkretne sektory może wyjaśnić różnice w wynikach i także otrzymali negatywne wyniki.

Nie można wykluczyć, że mamy do czynienia z losowością. Joel Dickson z Vanguard stworzył kiedyś portfele spółek, których nazwy zaczynały się na tę samą literę alfabetu by pokazać, że w ogromie danych z rynku akcyjnego łatwo jest wyszukać anomalie wygrywające z szerokim rynkiem (choć należy zauważyć, że Dickson trochę „oszukiwał” – zaglądnął w przyszłość).

Autorzy badania proponują wyjaśnienie odwołujące się do zachowania błyskotliwego portfela w czasie bessy i ożywienia. Wskazują, że błyskotliwy portfel spada razem z rynkiem ale w okresie odbicia rośnie wyraźnie szybciej. Sugerują, że inwestorzy chętniej wracają do błyskotliwych spółek bo ich tickery zapadły im w pamięci.

Mogę zaproponować inne wyjaśnienie: kreatywne zarządy w firmach o specyficznej kulturze biznesowej wysoko ceniącej oryginalność decydują się na błyskotliwe tickery. Firmy z taką kulturą korporacyjną po prostu lepiej radzą sobie w biznesie. Tę hipotezę można sprawdzić używając danych o zmianie wyników finansowych.

Gdybym miał odwołać się tylko do intuicji to zignorowałbym znaczenie tickerów. Od czasu do czasu inwestorzy spektakularnie mylą spółki posiadające podobne nazwy lub podobne tickery i rzeczywiście tworzy to silne anomalie rynkowe. Nie oczekiwałbym jednak, że błyskotliwy ticker, sam w sobie, na tyle zwiększy zainteresowanie spółką by wpłynąć na długoterminowe stopy z inwestycji w jej akcje. Innymi słowy: nie przekonują mnie wyniki, które uzyskali Baer, Barry i Smith choć ciekawy jestem tego co się za nimi kryje.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.