Powoli dobijamy rynkach do końca maja, który okazał się stereotypowy typowy i idealnie wpisał się w kalendarzową anomalię. Większość światowych indeksów straciła w maju na wartości, a część zeszła z rekordów wszech czasów lub chociaż najwyższych poziomów bieżącego roku. Wyjaśnień łatwo zatem szukać w psychologii i zmiennych innych niż gospodarcze, choćby w zaniepokojeniu wojnami celnymi i technologicznymi. Nie warto jednak gubić danych makro, które – w przypadku Wall Street – znacząco pomagają przecenie.

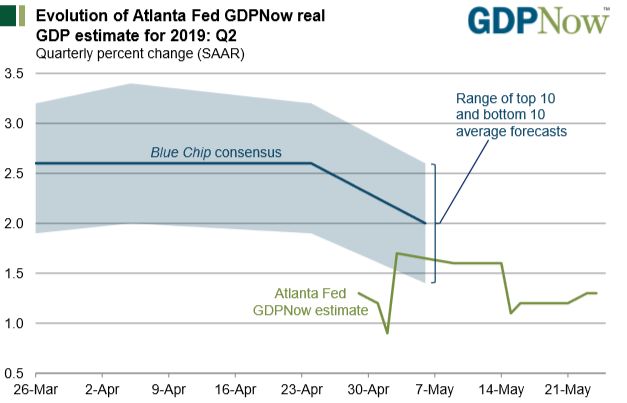

Dawno na blogach nie zaglądaliśmy do popularyzowanego wcześniej w notkach wskaźnika GDP Now. W archiwum można znaleźć więcej notek opierających się o budowany na bazie innych danych wskaźnik koniunktury. Dzisiejsze spojrzenie uzasadnia znaczący spadek wartości wskaźnika. W istocie ostatni majowy odczyt GDP Now pokazuje, iż szacowana dynamika PKB amerykańskiej gospodarki spowolniła do 1,3 procent, a spadek – jak pokazuje wykres poniżej – przybrał na sile właśnie w maju i dobrze skorelował z zadyszką na amerykańskich rynkach akcji, która rozlała się po świecie korektami tegorocznych zwyżek.

(źródło: frbatlanta.org)

Oczywiście na pierwszym planie w serwisach giełdowych muszą być wojny celne, wojny technologiczne, twitty i zwroty akcji oferowane światu przez amerykańskiego prezydenta, ale spojrzenie na dane makro czy wskaźniki koniunktury pozwala na tezę, iż rynki i inwestorzy mają powody do redukowania niedawnego optymizmu. Tylko w przypadku indeksu ISM dla amerykańskiego przemysłu, który spadł do poziomu najniższego od października 2016 roku, można mówić już o blisko rocznej tendencji zniżkowej, gdy trzy słabsze odczyty z rzędu można już nazwać trendem.

Oczywiście tendencja może zmienić się w serii danych publikowanych za maj, ale nowe salwy oddane w wojnie celnej, zachowanie akcji czy rynku długu nie pozwalają z optymizmem patrzeć to, co o światowej gospodarce i o poszczególnych gospodarkach powiedzą dane za miesiąc maj. Zasadnym wydaje się ostrożne założenie, iż tylko radykalny zwrot w negocjacjach pomiędzy Pekinem i USA może zmienić trend, który rysuje się w danych makro. Inaczej rzecz ujmując prezydent Trump wybrał sobie słaby moment na ożywienie sporu handlowego z Chinami. Tym razem – inaczej niż w poprzedniej odsłonie – dane makro z USA nie są już atutem, który dawał przewagę w negocjacjach.

Dlatego oczekując z nadzieją zbliżającego się spotkania prezydentów Chin i USA w czerwcu warto być przygotowanym w interpretację układu sił w oparciu o dane makro, które pozwolą umieścić majową przecenę w kontekście szerszym niż tylko szum z pierwszych stron gazet. Jeśli dane makro będą potwierdzały rysującą się na horyzoncie zadyszkę, to żadne porozumienia handlowe nie pomogą giełdom, dla który kluczowe są zawsze koniunktura gospodarcza i perspektywy spółek, a nie kłopoty jednej czy drugiej spółki w środku politycznego sporu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.