Na Blogach Bossy podkreślamy, że umiejętne otwarcie pozycji to dopiero początek procesu inwestycyjnego. Wskazujemy także, że inwestorzy mają tendencję do koncentrowania się na początkowej fazie inwestycji i nie poświęcają wystarczająco dużo uwagi zarządzaniu pozycją i decyzji o jej zamknięciu.

Na początku 2019 roku opublikowano badanie, które pokazuje, że opisaną wyżej tendencję przejawiają także inwestorzy instytucjonalni. Badanie z pewnością odbije się szerokim echem w segmencie inwestycyjnym bo sugeruje, że inwestorzy instytucjonalni tak bardzo „lekceważą” decyzje o wyjściu z pozycji (sprzedaży akcji), że osiągają w tym aspekcie wyniki gorsze od strategii losowego zamykania pozycji.

Klakow Akepanidtaworn, Rick Di Mascio, Alex Imas i Lawrence Schmidt przeprowadzili badanie (Selling Fast and Buying Slow: Heuristics and Trading Performance of Institutional Investors) w oparciu o bazę ponad 4,4 miliona transakcji z lat 2000-2016. Transakcje dotyczyły portfeli zarządzanych przez profesjonalnych instytucjonalnych managerów. Baza danych obejmowała 783 portfele o przeciętnej wielkości 573 mln dolarów. Badacze dysponowali danymi o transakcjach i dziennej strukturze portfeli. Decyzje o kupnie i sprzedaży akcji badacze zestawiali z wynikami hipotetycznego portfela, w którym decyzje podejmowano losowo.

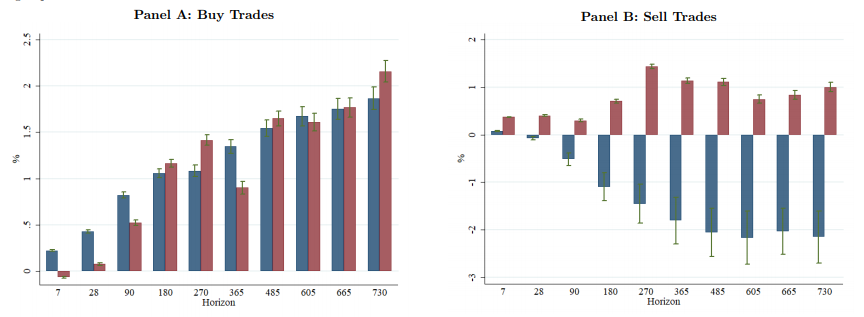

Okazało się, że decyzje o kupnie wygrywają z hipotetycznymi losowymi decyzjami kupna akcji już znajdujących się w portfelu. Decyzje o kupnie wygrywają też z benchmarkiem. Osiągają wyższe stopy zwrotu, także dostosowane o ryzyko. Decyzje o sprzedaży nie tylko nie wygrywają z losową strategią sprzedaży (zamiast sprzedać akcje spółki, którą manager sprzedał w danym dniu sprzedaje losową pozycję z portfela) lecz wyraźnie przegrywają z taką strategią: o 0,5% do 1% w okresie roku po transakcji. Innymi słowy, profesjonalni zarządzający, których transakcje analizowali badacze poprawiliby swoje wyniki gdyby losowo zamykali pozycje w swoim portfelu.

Jeśli wyniki, które uzyskali badacze nie zostaną obalone to mamy do czynienia z jednym z najciekawszych badań empirycznych w ostatnich latach. Co więcej jest to badanie o sporej wartości praktycznej: każdy z zarządzających może przecież zmierzyć efektywność swoich decyzji o sprzedaży pozycji i jeśli zauważy tendencję opisaną w badaniu może łatwo poprawić wyniki decydując się na losową likwidację pozycji.

Skąd się bierze efekt opisany w artykule? Badacze argumentują, że wynika z asymetrii w uwadze poświęcanej decyzjom o kupnie i sprzedaży akcji. Sugerują, że decyzje o kupnie akcji poprzedzane są analizą fundamentów spółki, która jest bazą dla prognozy zachowania kursu akcji spółki w przyszłości. Decyzjom o sprzedaży akcji poświęca się zdecydowanie mniej uwagi a główne kryterium nie wynika z analizy spółki lecz z pobieżnej analizy jej przeszłych stóp zwrotu. Zdaniem badaczy instytucjonalni inwestorzy mają tendencję do sprzedawania ekstremalnie spisujących się pozycji w portfelu: tych z najlepszymi i tych z najgorszymi wynikami.

Badacze oparli powyższą hipotezę na różnicy pomiędzy efektywnością sprzedaży akcji w dniach publikacji wyników i w innych dniach. Decyzje o sprzedaży akcji podejmowane w dniach publikacji wyników są efektywne: wygrywają z losowym portfelem o 0,9% do 1,2% w okresie roku. Decyzje o sprzedaży akcji podejmowane w dni, w których na rynek nie docierają ważne i widoczne informacje o fundamentach spółki przegrywają z losową strategią nawet o 2% rocznie.

Takie zjawisko nie występuje w przypadku procesu kupna akcji: nie ma istotnej różnicy w efektywności decyzji o kupnie akcji pomiędzy decyzjami z dni ogłaszania wyników i z innych dni. Badacze argumentują, że profesjonalni zarządzający mają umiejętności do skutecznej oceny spółek, których akcje chcą sprzedać. W gruncie rzeczy są to te same umiejętności, których używają skutecznie wybierając spółki do portfela. W przypadku sprzedaży akcji wykorzystują te umiejętności w dni publikacji wyników finansowych. W innych dniach zamieniają jednak analizę fundamentów spółki na prostą regułę sprzedawania najlepszych i najgorszych pozycji w portfelu.

Opisane zjawisko pokazują dwa poniższe wykresy. Wykres po lewej pokazuje transakcje kupna, wykres po prawej pokazuje transakcje sprzedaży. Czerwone słupki oznaczają transakcje z dni ogłaszania wyników. Niebieskie słupki oznaczają transakcje z dni bez publikacji wyników. Natomiast słupki to różnica pomiędzy wynikami transakcji a wynikami losowego portfela w różnych horyzontach czasowych.

Z badania Akepanidtaworna, Di Mascio, Imasa i Schmidta wynika, że instytucjonalni zarządzający, dysponujący sporym budżetem na zatrudnianie analityków, zachowują się tak jakby nie mieli wystarczającej „mocy analitycznej” by ocenić decyzje o sprzedaży akcji równie sumiennie co decyzje o kupnie akcji. Zamiast tego w decyzjach o sprzedaży akcji z portfela posługują się prostym skrótem decyzyjnym – wybierają spółki o ekstremalnie dobrych i ekstremalnie złych stopach zwrotu. Badacze argumentują, że zarządzający ponoszą wysokie „koszty” posługiwania się tym skrótem myślowym – tym większe im silniejsza jest tendencja do zamykania pozycji o ekstremalnych stopach zwrotach.

Badacze spekulują, że instytucjonalni zarządzający skupiają się na znalezieniu kolejnej świetnej spółki do swojego portfela. Sprzedaż akcji z portfela traktowana jest jako podrzędna decyzja, której celem jest zrobienie w portfelu miejsca na kolejną perełkę – owoc długotrwałych badań i analiz. Pokazują to zebrane przez badaczy wypowiedzi zarządzających:

- Gdy sprzedaje akcje to na dobre kończę z tą pozycją. Po sprzedaży kasuje nazwę spółki z listy walorów, które podlegają analizie inwestycyjnej

- Sprzedaż akcji to po prostu gromadzenie środków na realizację kolejnej idei inwestycyjnej

- Kupno to decyzja inwestycyjna, sprzedaż to co innego

Zarządzający portfelami, którzy posiadają umiejętności analityczne mogą poprawić wyniki inwestycyjne na dwa sposoby. Mogą wśród spółek notowanych na rynku wybrać te, które są najbardziej atrakcyjnie wycenianie i dodać je do swojego portfela. Mogą także wśród spółek w swoim portfelu wybrać te, które są najmniej atrakcyjne wyceniane i zredukować lub zlikwidować te pozycje. Instytucjonalni zarządzający wydają się koncentrować się na tej pierwszej opcji i niemal kompletnie ignorować tę drugą. Nie dlatego, że brakuje im umiejętności. Obydwie opcje wymagają podobnych umiejętności. W efekcie decyzje o sprzedaży opierają sie na prostym i bardzo nieskutecznym skrócie myślowym. Tak bardzo nieskutecznych, że wyniki części zarządzających poprawiłyby się gdyby sprzedawali losowe pozycje.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.