Naszym wykresem na niedzielę są bessy indeksu S&P500 i wnioski, które należy wyciągnąć z historii.

Powiedzmy szczerze, stuletnia historia giełd nie zaowocowała dobrą definicją bessy. Hossa wydaje się łatwiejsza do zdefiniowania i – co ważniejsze – nikt nie musi nikomu udowadniać, że rynek jest hossie, gdy ceny rosną. W przypadku bessy musimy operować arbitralnym i zawodnym w sumie przyjęciem granicy 10 procent spadku dla korekty i 20 procent spadku dla rynku niedźwiedzia. Osobiście wolę tzw. test kaczki zaadaptowany na potrzeby rynku, który powiada: jeśli wygląda jak niedźwiedź i zachowuje się jak niedźwiedź, to prawdopodobnie jest niedźwiedziem. Niemniej, rozumiem potrzebę ustalenia mierzalnych zmiennych.

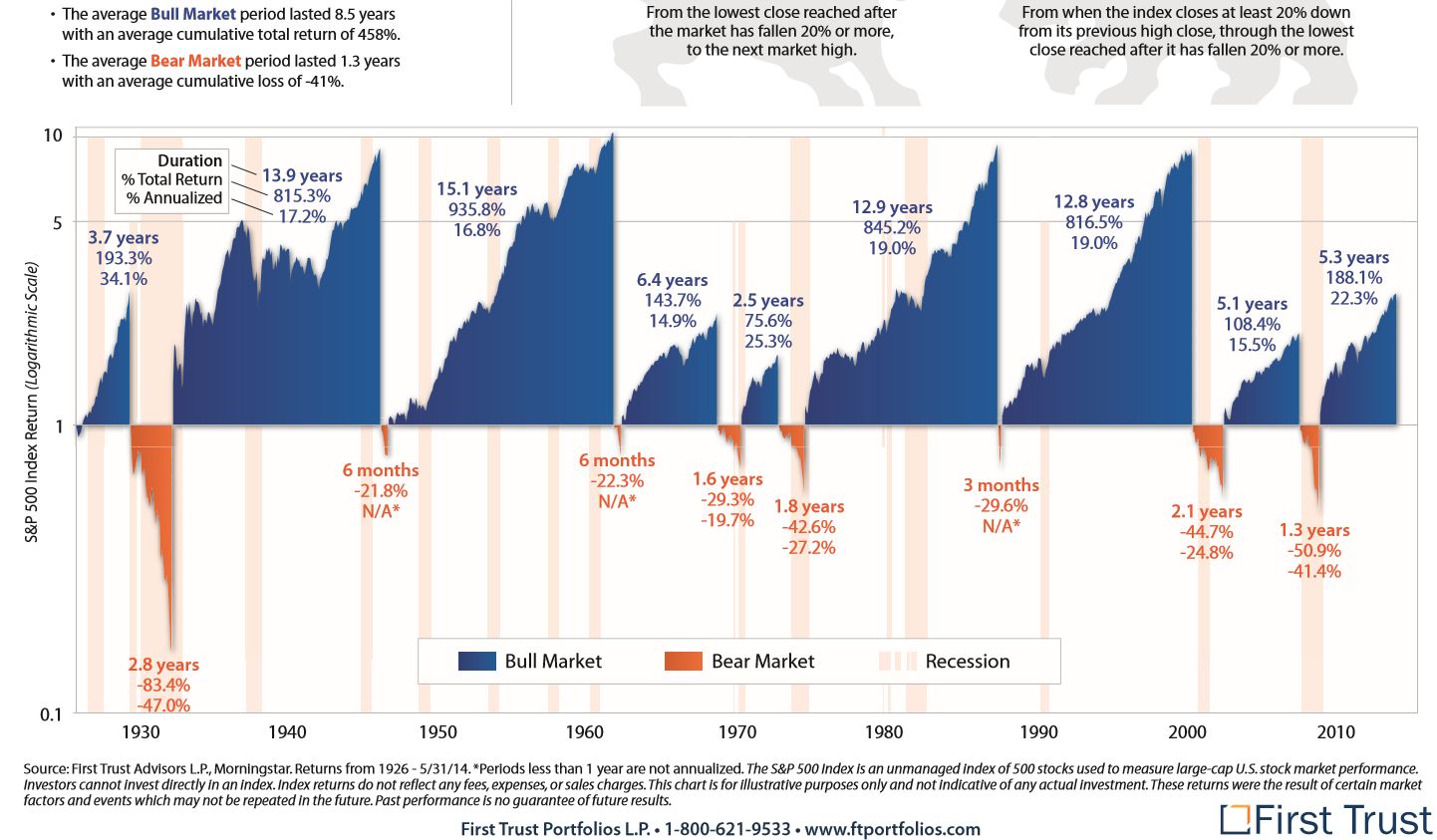

Przyjęcie definicji procentowego osunięcia pozwala bowiem tworzyć wykresy takie, jaki poniższy, który pochodzi z webarchiv. Dane obejmują historię do 2014 roku, więc czas rynków byka jest niepełny (ostatnia hossa zmienia wyliczenia dla czasów rynków byka), ale nas interesują dziś bessy, a nie hossy. Odnotujmy, iż historycznie bessy indeksu S&P500 były relatywnie krótkie i korelowały z okresami recesji. Właściwie tylko dwie bessy miały miejsce bez recesji i były relatywnie krótkie oraz płytkie. Nie brakło recesji bez rynków niedźwiedzia, więc związki przyczynowo-skutkowe pomiędzy bessami i recesjami nie są wcale tak jednoznaczne, jak wszyscy sądzą.

Naprawdę poniższy wykres jest optymistyczny. Pokazuje bowiem, iż jakikolwiek spadek indeksu o S&P500 o 20 procent powinien stać się okresem robienia miejsca w portfelu pod nowy rynek byka. Nie idzie oczywiście o to, żeby rzucić wszystko na rynek w jednym strzale, ale szukać strategii, która pozwoli pozycjonować się pod kolejną, wieloletnią hossę. Bessa, czy nie, recesja lub jej brak, spadki powinny być okresem zastanowienia się, kiedy przecena staje się już okazją do średniookresowych zagrań. Nigdy w przeszłości nie było łatwiej w Polsce o dostęp do rynków zagranicznych. Nigdy w przeszłości nie było tańszego dostępu do rynków zagranicznych. Nie warto marnować takiej szansy.

(źródło: https://web.archive.org/web/20160509115004/http://www.feltzwealthplan.com/wp-content/uploads/2014/10/compliance-Bull-and-Bear-Markets-chart-Oct-2014.pdf)

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.