Z okazji 30 rocznicy największego jednodniowego krachu w historii na Wall Street 19 października 1987 roku media uraczyły nas tradycyjnymi laurkami w sensacyjno-krwawym anturażu.

Taka ich rola. Spróbujmy jednak zapytać siebie w duchu, czego tak naprawdę nauczyliśmy się z tych historii? Jeśli odpowiedź przychodzi z trudem, to zapraszam niniejszym do obszernej lektury. Zapomnijmy przez chwilę o tych wszystkich zgiełkach ze zdjęć i thrillerowych wspomnieniach pod nimi, mnie interesuje jedynie praktyczna strona tego co się zdarzyło i sensowne wnioski, które można z tego wyciągnąć.

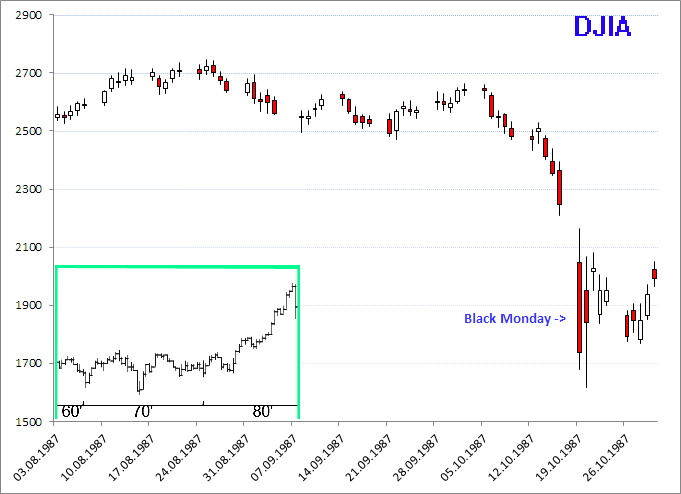

Na początek tło, które nawet przeciętnemu inwestorowi sugestywnie przybliży stosowny wykres:

W małym okienku, w zielonej ramce na dole po lewej mamy wykres indeksu Dow Jones Industrial Average od lat 50tych do 1987 roku. Na prawym jego skraju widać owo gwałtowne załamanie, które we wszystkich szczegółach pokazuje wykres zasadniczy, z zaznaczonym feralnym dniem. Nie znając tła gospodarczego czy politycznego szybko jesteśmy w stanie wywnioskować, że:

– do lat 80-tych mieliśmy 2 dekady buksowania giełdy w miejscu, z okresowymi przerwami na korekty,

– lata 80-te przyniosły hossę, która potroiła wartość indeksu,

– latem 1987 roku giełda osiągnęła szczyt nieco ponad 2700 punktów i na jesieni zaczęły się spadki, zakończone krachem.

Czarny poniedziałek nie wziął się znikąd. Na wykresie widać, że rynek nie miał już siły bić rekordów, powstawała formacja wierzchołkowa w ujęciu technicznym, a pierwsza połowa października przyniosła mocne wyłamanie z niej w dół. Już tylko na tej podstawie spora część aktywnych inwestorów zapewne mocno wzmożyłaby czujność, przygotowując się na ewakuację z rynku, a traderzy prawdopodobnie byliby już poza nim. Podczas ostatniej sesji przed krachem indeks dotarł w okolice minus 20% licząc od ostatniego szczytu, a więc bariery dzielącej hossę od bessy. Bessa, która nastąpiła chwilę później, w zasadzie w 2 dni zrobiła cały swój zakres spadków, potem rynek poruszał się bez kierunku, by na koniec w kolejnych miesiącach odrobić całe straty.

Dodajmy bardzo krótką podbudowę fundamentalną do tego obrazka. Bardzo krótką z prostego powodu: nie działo się wówczas nic na tyle istotnego, by mówić o spektakularnej bańce spekulacyjnej, a przy tym tamtejsze fundamenty i sytuacja okołogiełdowa wyglądały niewiele inaczej niż obecnie. A więc siódmy rok hossy (obecnie ósmy), zaczęto już głośno mówić o oderwaniu kursów akcji od ich wartości, gospodarka działała całkiem nieźle pod rządami Reagana, choć dostrzegano oznaki zadyszki (ale po krachu nie wpadła w żaden kryzys). Z istotnych informacji sprzed kilku dni inwestorzy dowiedzieli się jedynie, że wzrósł deficyt handlowy USA, dolar spadał z tego powodu, a na początku roku zaczęto podnosić stopy procentowe. Żadnych wojen, latających rakiet, „tym razem jest inaczej”, kosmicznych cen towarów czy nieruchomości. W zasadzie więc można było jedynie snuć przypuszczenia, że zaczynające spadać ceny akcji wyprzedzały być może ewentualną dekoniunkturę, albo po prostu wymagały pewnego urealnienia. Dziś tego rodzaju sytuacja otoczenia, niespecjalnie jakoś przerażająca z ekonomicznego punktu widzenia, zostałaby zbyta przez inwestorów co najwyżej westchnieniem. Trudno nawet wskazać jakieś specjalne przesłanki do wyprzedaży (poza technicznymi lub ewentualnie psychologicznymi). Krach był wydarzeniem jedynie giełdowym, nie gospodarczym.

Analizując z perspektywy czasu wszystko to wydaje się klarowne i niemal oczywiste, ale w czasie rzeczywistym nic takie nie było. W chwili gwałtownych spadków głowę rozsadzają czarne myśli, emocje sięgają zenitu, umysł doznaje paraliżu, domysły i obawy tylko pogarszają napięcie. Można sobie co najwyżej odpowiedzieć na pytanie: co zrobiłbym prawdopodobnie ja w tamtym okresie ze swoim doświadczeniem i pomysłem na inwestowanie/trading? Czy byłbym już bez pozycji w dzień krachu? Lub chciał się pozbyć papierów w momencie jego zaistnienia? A może polował na okazję i starał się kupić? To nie są wcale pytania teoretyczne. One mogą OKAZAĆ SIĘ PRZYDATNE być może dowolnego dnia w przyszłości. Wymagają więc napisania swojego scenariusza już dzisiaj! Jeśli doszłoby do podobnej sytuacji, to poziom strachu nie pozwoli prawdopodobnie na racjonalne kalkulacje, co najwyżej na korekty i dopasowania na bieżąco gotowego uprzednio planu. Dotyczy to przede wszystkim inwestujących na rynkach amerykańskich, których coraz więcej mamy dzięki platformom forexowym, ale takiego rodzaju krach nie będzie przecież obojętny i dla naszej GPW.

Trzeba przy tym uświadomić sobie pewne zagrożenia i błędy poznawcze, które z całą pewnością utrudnią nam realistyczne planowanie jak i późniejsze reakcje w czasie rzeczywistym. Spójrzmy na dwa podstawowe:

1. Hazard moralny

Dwie potężne bessy w USA w tym stuleciu, Flash crash czy Brexit zakończyły się pomimo wszelkich strachów tak jak zwykle – rynek albo sam się wyciągał za włosy, albo uratowały go władze zastrzykami kolosalnej gotówki. Część inwestorów ponownie położy w tym swe nadzieje, przeczekując co najwyżej kilkanaście miesięcy w dyskomforcie. Inni sprzedadzą papiery z nadzieją odkupienia ich niżej, jeszcze inni nie będą chcieli czekać na nic. Banki wielu krajów pokazały, że programy skupu aktywów i sztucznego pompowania giełd nie są szkodliwe, działają znakomicie i prawdopodobnie będzie to broń masowej interwencji w przypadku kolejnego kryzysu czy też krachu. Jedyna alternatywa jest taka, że przyjdzie dzień, gdy ani rynki same się nie uratują, ani nie pomogą helikoptery państwowej gotówki. Większość jednak wierzy, że nie tym razem, że rząd po raz kolejny uratuje bańkę, którą sam nadmuchał. Co więcej – bank centralny w USA jest zobowiązany do interwencji w przypadku krachu jak ten w 1987, wówczas zareagował za późno. Trzeba jednakże zadeklarować z góry swoją przynależność do któregoś z obozów: „uratowanych ponownie przez państwo” lub „spadam, nie czekam na ratunek”.

2. Teoria perspektywy, efekt odbicia i awersja do strat.

Te błędy poznawcze powodują, że jesteśmy gotowi do poniesienia dużo większego niż zwykle ryzyka w przypadku doznania sporych strat lub utraty dużej części zysków (tzw. efekt utopionych kosztów). W takiej chwili większość inwestorów doznaje paraliżu decyzyjnego i jest gotowa lub czuje się wręcz przymuszona do dalszej akceptacji strat, nawet rzędu 80-90%, zamiast pozbyć się utopionej pozycji. Podczas krachu, który zabiera ponad 20% od razu i nie daje czasu na sensowną reakcję, praktycznie stajemy w obliczu tego rodzaju paraliżu natychmiast zamiast wykrwawiać się dzień po dniu jak w latach 2007-2008. W 1987 roku na szczęście skończyło się to dobrze, ponieważ rynek nie pogłębił już za mocno strat i tylko na kolejnej sesji. Czy tak jednak zdarzy się kolejnym razem? Zestawianie podobieństw tego typu może być niebezpieczne…

A i tak mamy luksus, że wiemy dużo więcej niż ci w 1987 roku, którzy musieli podjąć trudne decyzje. Trudne nawet dla tych, którym krach zabrał jedynie zyski, a jeszcze nie utopił w stratach.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.