[kontynuacja tematu poruszonego w materiale: Czy androidy marzą o pieniądzach klientów]

Sprawa nie jest łatwa. Postanowiłem przyjrzeć się Ryzykometrowi, o którym opowiadała jego twórczyni Aneta Hryckiewicz. Po pierwsze kłopotliwe dla mnie jest w tym momencie to, że reprezentuję instytucję finansową. Naturalną więc reakcją na tekst może być stwierdzenie, że próbuję zdyskredytować konkurencyjny produkt. Pracując przez wiele lat jako dziennikarz, a później obserwator niezależny opisywałem różnego rodzaju produkty i usługi funkcjonujące na naszym rynku. Czasem krytycznie, czasem uszczypliwie. Ale cel był jeden – dobro czytelnika. Choćby nie wiem jak naiwnie to brzmiało. Od chwili związania się z DM BOŚ unikałem wypowiadania się wprost o konkurencji – domach maklerskich i oferowanych produktach.

Powyższe oświadczenie (asekurację) można więc potraktować jako substytut drobnego druczku na końcu materiałów określanego jako „wyłączenie odpowiedzialności”, z tym, że w tym wypadku należałoby uznać, że jest to „uwzględnienie subiektywizmu”.

Przez długi czas pracy na rynku finansowym zajmowałem się kwestiami ocen efektywności inwestycji, tworzenia portfela inwestycyjnego, automatyzacji tych procesów. Mam świadomość, że inaczej przygotowuje się takie produkty dla profesjonalistów (instytucji) inaczej dla klienta detalicznego, o którym zwykle nie wiadomo nic, ale najczęściej trzeba założyć jego znikomą wiedzę o ryzyku. Jeśli namawiamy kogoś na inwestycję w fundusz i przy tym zakładamy, że taka osoba nie ma czasu, ani chęci zajmować się codziennym śledzeniem rynku (bo taki jest sens korzystania z funduszy o czym piszę choćby w swojej książce Inwestuj w fundusze [*]) musimy rozważyć kwestię tego jak podać najważniejsze informacje a przy tym skorzystać z wielu uproszczeń. Efekty nie zawsze są zadowalające. Choć liczy się przede wszystkim ocena użyteczności aplikacji przez klientów. Przy tworzeniu aplikacji oceniającej skłonność do ryzyka należy pamiętać o tym, że klient znudzi się jeśli pytań będzie zbyt dużo, jeśli będą niezrozumiałe, jeśli nie będzie wiedział do czego one służą.

Ankieta stworzona na potrzeby bossafund.pl „Jakim jesteś inwestorem” jest właśnie takim kompromisem między użytecznością a prostotą. Nie bez powodu piszemy, że wyniki ankiety to tylko sugestia.

Pozwalam sobie na to dość długie wprowadzenie, bo moje oczekiwania wobec Ryzykometru Inwestycyjnego były bardzo wysokie. Nie mogły być inne, jeśli czytam o rewolucyjnym rozwiązaniu, które powstało dzięki latom praktyki. Gdy czytam, że program powstał przy współpracy z międzynarodową grupą naukowców moje zainteresowanie szybuje pod niebo. Oczekuję naprawdę najwyższego standardu.

Tymczasem Ryzykometr inwestycyjny… Nawet nie wiem, w jaki sposób to napisać, żeby moje słowa nie były uznane za napastliwą i nieuzasadniona krytykę. W swoim starym felietonowym stylu napisałbym, że taki produkt grupa średnio uzdolnionych studentów informatyki wraz z przeciętnym słuchaczem kursu finansowego jest w stanie stworzyć przynajmniej raz w miesiącu.

Właśnie tak. Dywersyfikacja portfela, jeśli nie jest się profesjonalistą operującym znacznymi środkami to tylko kwestia ustalenia pewnych wag między częścią agresywną i konserwatywną. Na podstawie odpowiednio zbudowanej ankiety jest to bardzo proste do zrobienia. Im wyższy wiek, tym wyższa waga części konserwatywnej. Jeśli odpowiedzi sugerują, że ankietowany ma doświadczenie, jakieś pojęcie o ryzyku podnosimy wagę części agresywnej, itd.

Problemy zaczynają pojawiać się dalej, jeśli mamy zaproponować konkretny wybór funduszu. Bo tu najważniejszą kwestią jest jakość bazy danych. Jak są sklasyfikowane poszczególne fundusze jeśli chodzi o kategorie. Czy przypisane są im wagi ryzyka z automatu (na podstawie charakterystyki funduszu) czy są bieżąco wyliczane. Czy owe obliczenia ryzyka są zależne od całej grupy, do której się porównuje dany fundusz, czy może od szerszego spektrum. Jeśli tak to jakiego. W tym momencie żeby powstał satysfakcjonujący produkt potrzebna jest naprawdę spora praca.

Nie wystarczy „zassać” dowolną bazę danych i uznać, że jeśli 10 procent ma być inwestowane w fundusz dłużny, to weźmy dowolny fundusz, który ma w nazwie „obligacje”. Bo później skończy się jak w przypadku inwestycji w fundusze SEB2, które przecież w nazwie miały „fundusz obligacji”, albo BPH Nieruchomości FIZ, bo przecież „wszyscy wiedzą, że nieruchomości są bezpieczne”.

Ryzykometr Inwestycyjny opracowany przez Capital Lab nie spełnia tych warunków w minimalnym nawet stopniu.

Postanowiłem sprawdzić jak oprogramowanie działa w praktyce. Przeszedłem przez ankietę, odpowiadając na pytania w taki sposób, żeby pasował do profilu człowieka, któremu sam osobiście odradziłbym jakąkolwiek inwestycje – może z wyjątkiem funduszy pieniężnych lub bardzo zachowawczych funduszy obligacji skarbowych.

Profil: Mężczyzna, emeryt z trójką osób na utrzymaniu. Zamierza inwestować krócej niż przez pięć lat, do końca pracy zawodowej zostało 10 lat (tu drobna uwaga: to jest niekonsekwencja ankiety, jeśli wybieramy wcześniej emeryta nie powinno paść takie pytanie).

Do tej pory żadnego doświadczenia na rynku, tylko gotówka, rachunek bankowy i lokaty, dopuszcza minimalną stratę (2,5 proc. w skali roku).

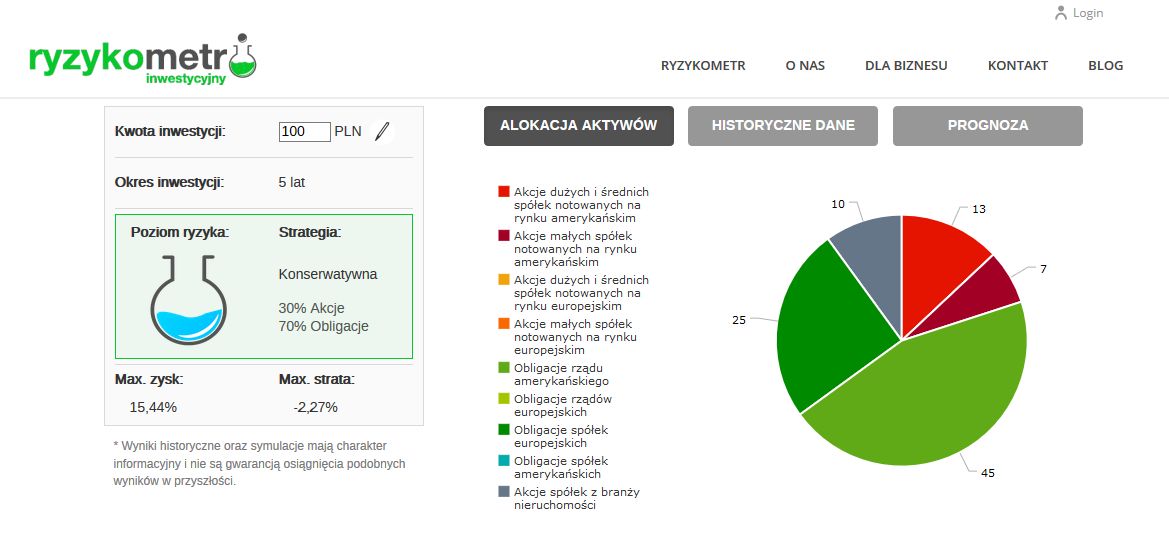

A oto wyniki „profilowania”.

W zasadzie układ portfela: 70 procent obligacje/ 30 procent akcje można uznać za konserwatywny. Część akcyjna nie powinna zbyt dużo odebrać nawet przy silnej bessie, a odrobinę może poprawić wyniki z części obligacyjnej przy silnej hossie.

Ale gdy popatrzymy na sugerowaną alokację aktywów… Stanęły mi włosy dęba na głowie.

„Inteligentny robot” poleca emerytowi z Polski inwestycje w ZAGRANICZNE papiery wartościowe! Czy twórcy tego oprogramowania przespali ostatnie kilka lat? Ja po prostu nie wierzę w to co widzę. Opowiadanie w mediach o nierzetelności doradców finansowych zakrawa w tym momencie na żart.

Fundusze inwestujące w obligacje rządów europejskich mają stanowić 45 procent! Drogi emerycie z Polski czekają na ciebie fundusze zapakowane w obligacje hiszpańskie, greckie, włoskie. Wyobraź sobie, że jest 2007 rok. Ups. Twoja emerytura właśnie poszła z dymem. Ale pamiętaj robo-advisor nie ma emocji, naucz się tego od niego. W twoim wieku nadmierna emocjonalność nie jest wskazana.

Lista proponowanych funduszy (ETF-ów) też nie wygląda zachwycająco (ten zrzut ekranu to tylko fragment):

Przykro mi to stwierdzić, ale nie wystarczy zaciągnąć bazę danych, żeby stworzyć dobry produkt. W tej chwili to co oferuje Ryzykometr Inwestycyjny jest na poziomie najgorszego doradcy finansowego. Takiego, który jest po jednym szkoleniu i nauczył się głownie mówić klientowi „dzięki nam ma pan dostęp do tysięcy funduszy z całego świata”.

Nie mogę tego nie napisać: gdzie podziali się krytyczni dziennikarze? Czy naprawdę już przyjmuje się do publikacji wyłącznie materiały marketingowe?

[*] Książka Inwestuj w fundusze dostępna jest również jako darmowy ebook.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Sloganiki mnie nie bolą , ale zapalają wielkie czerwone światło i przeważnie dają przedsmak gniota 🙂

Średnio rozgarnięty człowiek po wykonaniu kilku testów zorientuje się ,że prosta ekstrapolacja ostatniej pięciolatki w przyszłość i przepuszczenie jej stóp zwrotu przez kilka/set/ iteracji losowości by otrzymać jakiś tam rozkład możliwych wyników w przyszłości poprzez ich losowe "tasowanie" to dziecinada jest,a nie "naukowe" podejście do tematu .

NIe wiem jak z tzw. dywersyfikacją , ale może to być zwykły efekt "crowd wisdom" na ostatnio bezpiecznych papierach bo jak widać autorzy lubia ten typ wyboru z ostatniej kilkulatki. Tu już strzelam.

Wplecienie zaleceń MFID to wchodzenie w 4 litery Regulatorowi jest , a nie sposób na budowę bezpieczniejszego portfela IMO.

Reszta zgoda 10/10.

Mnie krępuje dodatkowo ten niby medialny zachwyt nas czyms co nawet nie jest przecietne.