Po wyborze nowego prezydenta-elekta wszystkie amerykańskie indeksy akcyjne pobiły swoje roczne szczyty notowań, a nawet rekordy wszech czasów.

Doszły mnie głosy, ze to dobra okazja do wejścia na krótkie pozycje (short selling), które dają zarobić przy spadkach. Nawet jeśli rynek wszedł w stadium euforii i stracił rozum, a kursy są przegrzane, takie zagranie może być ryzykowne. Pokażę na podstawie statystyk dlaczego.

Wziąłem na warsztat indeks S&P500 i dane od 1970 roku. Jego roczne maksimum zostało poprawione w zeszłym tygodniu w wyniku „Trump-hossy”. Zrobiłem kilka symulacji zachowań giełdy w takich sytuacjach w przeszłości. Interesowało mnie jednak bardziej kupno tego indeksu po pobiciu rekordu, to bardziej naturalna operacja dla większości inwestorów. Na tej podstawie można wyciągnąć pewne wnioski również o grze na spadki.

Na marginesie – kilka wpisów temu zastanawiałem się co poszło nie tak, że rynek w noc po wyborach się zawalił, by od rana dać sygnał do ostrych wzrostów. Jedna z moich teorii mówiła, że niedoszacowano wpływu Trumpa, utożsamiając jego amoralne zachowanie z dekoniunkturą. Ta teoria się potwierdza w ocenach analityków i traderów. Trump jako człowiek o podłej reputacji, notoryczny kłamca i seksista, to nie to samo co Trump przedsiębiorca, który ponoć wie jak i co robić, by biznes zarabiał, a przy tym dać upust swoim populistycznym obietnicom. Ponadto trzeba pamiętać, że w nocy działają głównie indywidualni inwestorzy, głównie na kontraktach, które spadły wówczas o maksymalnie dopuszczalny limit 5%. Od rana natomiast do gry weszły instytucje, banki, fundusze, które oceniły wpływ wyborów nieco „racjonalniej”.

Wróćmy do testów. W pierwszym z nich symulowałem następującą zagrywkę:

- kiedy indeks S&P500 zamyka się powyżej maksymalnego kursu z ostatniego roku (250 sesji), kupujemy go właśnie na koniec owej sesji po kursie zamknięcia,

- początkowy kapitał 50 000 USD, w każdą transakcję wkładamy 90% aktualnie dostępnych środków,

- nie uwzględniam prowizji i poślizgów dla lepszej przejrzystości całej operacji,

- dane z http://bossa.pl/notowania/pliki/eod/amibroker/

- jeśli podczas utrzymywania pozycji pojawi się kolejny sygnał tego samego typu, ignorujemy go, jesteśmy już bowiem na rynku,

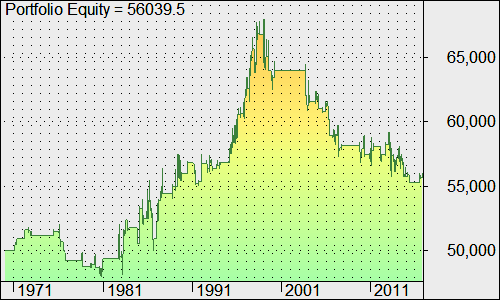

- w pierwszej symulacji założyłem, że pozycję zamykamy po tygodniu czyli na koniec piątej sesji od wejścia na rynek.

Wyniki

Zysk całkowity: 12 %

Trafność: 54,5%

Transakcji: 272

Maksymalne obsunięcie kapitału (max dd): 18,7%

Tylko 12% zysku w 272 transakcjach, z których tylko nieco ponad połowa okazała się zyskowna, to dość marny wynik. Jest więc potencjał do gry na krótko, choć potrzeba do tego bardzo dobrego pomysłu na zarządzanie ryzykiem. Ale jeśli spojrzeć na krzywą kapitału w tym teście, kilka spraw stanie się jaśniejszych i bardziej po myśli antytrendowców:

Praktycznie od niemal 20 lat kupno rekordów rocznych okazywało się totalną porażką po 5 dniach! Rynek uległ sporej metamorfozie na przełomie wieków pod tym względem. Można więc mówić o dość silnym impulsie wzrostowym w ostatnich dniach w tym kontekście.

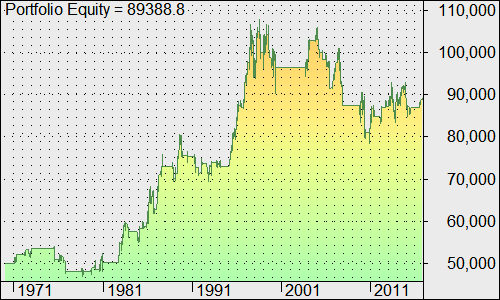

W drugiej symulacji zmieniam tylko jeden parametr: wyjście z pozycji. Zamiast 5 dni trzymamy teraz miesiąc, czyli 25 sesji.

Wyniki

Zysk całkowity: 78,8 %

Trafność: 60%

Transakcji: 131

Maksymalne obsunięcie kapitału (max dd): 27%

Zysk skoczył znacząco, przy niższej o połowę liczbie transakcji. Co znaczyłoby, że po pierwszym biciu rekordu, w międzyczasie średnio jeszcze raz dochodziło do przebicia szczytów pomiędzy 5 a 25 dniem. Poprawiła się lekko trafność, choć kosztem większego obsunięcia. Gra przeciwko temu rynkowi to już większe ryzyko dla antytrendowców.

To jeszcze krzywa kapitału:

Podobnie jak wcześniej – rynek uległ przemianie 20 lat temu, gdy zagrania z kupnem można było w ciemno robić.

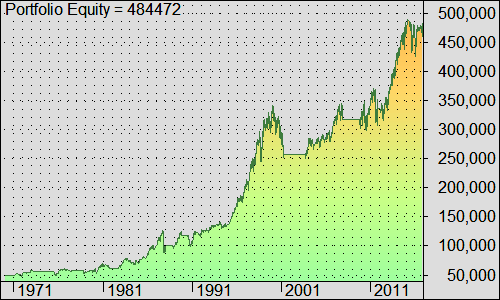

I trzeci test, w którym ponownie wydłużamy jedynie okres siedzenia na długiej pozycji. Tym razem sprawdzamy co działo się po roku od pobicia rekordu, czyli po 250 sesjach.

Wyniki

Zysk całkowity: 869 %

Trafność: 80%

Transakcji: 34

Maksymalne obsunięcie kapitału (max dd): 31%

W długim terminie nie mamy za wiele szans w grze z kontry, jedyną opłacalną opcją jest gra z rynkiem przy tej trafności i zysku.

Krzywa kapitału (equity):

Wygląda dużo lepiej. Największy ból wystąpił na przełomie stuleci, gdy zaczynała się powoli bessa technologiczna.

Jeśli więc grać przeciw tego typu wzrostom to w dość krótkim terminie.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie udalo mi sie przebic z pytaniem ostatnio, sprobuje ponownie 🙂

Co sadzisz Kathay o wykorzystaniu programowania genetycznego w procesie budowania systemow transakcyjnych? Masz moze swoje doswiadczenia/przemyslenia w tym zakresie, ktore zechcialbys przedstawic na lamach Bloga?