Dlaczego ironicznie mówimy o analitykach, a jednocześnie czytamy ich produkcje i namiętnie dyskutujemy o nich?

Zwrócę uwagę na mały fragment konferencji z Milionerami, podczas którego rozgrywa się, w skrócie ujmując, taka oto historyjka:

Wszyscy trzej Milionerzy bez kozery przyznają, że pasjami i nieustannie czytają w sieci komentarze analityków – ich analizy wykresów czy też analizy sytuacyjne lub fundamentalne. Jeden z nich rozwija swoje powody i oceny w tym temacie, co spotyka się z nieco żartobliwym komentarzem Michała Masłowskiego z SII w takim mniej więcej tonie: „to bardzo dziwne, że analityk, którego pan czytuje, nie potrafi uzasadnić ruchów rynku z wczoraj”.

Ironia to jeden z przyjaźniejszych gestów jakie często pod adresem analityków można usłyszeć. Cóż, są oni dość łatwym celem „do bicia”, zresztą w ich usługę wpisane jest wystawianie się ze swoimi poglądami na osąd publiczny, nieustanne poddawanie się ocenom czytelników, ze wszystkimi tego procesu skutkami. A przy tym pomyłki to permanentna część tej profesji, rzecz zresztą jak najbardziej ludzka, którą trzeba wkalkulować w ryzyko zawodowe i przy okazji nabyć odpowiednio grubą skórę. Chciałem zwrócić przy tej właśnie okazji uwagę na dość ciekawe zjawisko, od którego zacząłem wpis: jak widać nawet inwestorzy o dużych sukcesach nie odcinają się od lektury analityków, choć wszyscy mamy świadomość pewnego stopnia zawodności analitycznej profesji. Najcelniej podsumował to jak zwykle Warren Buffett w swoim słynnym bon-mocie:

„Wall Street is the only place that people ride to in a Rolls Royce to get advice from those who take the subway”.

(w moim tłumaczeniu: „Wall Street jest jedynym takim miejscem gdzie ludzie przyjeżdżają w swoim Rolls Royce’ie aby otrzymać poradę od tych, którzy dojeżdżają metrem”).

Nie o jakości analiz tym razem, lecz o jednym aspekcie związanym z ich sensownością: czy to co działo się na giełdzie wczoraj lub wcześniej, da się rzeczywiście tak prosto wyjaśnić po fakcie? I czy wyjaśnienie takie daje nam jakieś znaczące korzyści?

Agencje informacyjne w zasadzie co dzień zalewają nas powodziami informacji na temat rynków. Same informacje to jednak za mało żeby zmienić świat, trzeba je najpierw zagregować, przetworzyć, umiejscowić w kontekście i zinterpretować, a potem podjąć na tej bazie decyzje. Bywają dni, gdy pozornie wydaje się to łatwe, jak np. publikacja ważnych danych ekonomicznych typu bezrobocie, komunikaty banków centralnych odnośnie stóp procentowych, czy istotne wydarzenia geopolityczne o globalnym znaczeniu. Po czymś takim zawartość publicznych analiz i komentarzy kolejnego dnia wydaje się z góry prosta do określenia. I w zasadzie nikt nie zawraca sobie głowy ich prawdziwością czy sensownością, co by zresztą nie mówić – wewnętrzne analizy samych inwestorów są zwykle zbieżne w takich momentach. A co w pozostałe, mniej znaczące dni? Kiedy nie pojawia się lejtmotyw, część inwestorów potrzebuje zaspokojenia informacyjnego głodu, siłą rzeczy kierując się wówczas ku lekturom tego, co wymyślili analitycy. Jeśli pomaga to wszystko w osiągnięciu zyskowności, punkt dla czytających i piszących.

Pozostaje jednak ileśdziesiąt procent tracących na giełdzie, którzy być może dzięki poniżej przybliżonym problemom, związanym z efektywnością analiz, odnajdą właściwą optykę spojrzenia na inwestycyjny biznes.

Po pierwsze i najważniejsze: to mit, że można zawsze i jednoznacznie zidentyfikować źródła zmian kursów podczas dowolnej sesji z przeszłości i wyciągnąć na tej postawie wnioski, które pomogą skutecznie tego rodzaju zmiany prognozować i wykorzystywać w przyszłości, bo przecież o to chodzi. Lubimy jednak wierzyć, że tak właśnie jest. Niestety, część z tych opowieści to jedynie produkty wyobrażeń i życzeń, korelacje niekoniecznie oznaczające przyczynowość, figle umysłu, historie suflowane przez zmysły i intuicję a niekoniecznie przez rzeczywistość.

Ruchy rynków odzwierciedlają w sobie dużo losowości, historie nie rozwijają się linearnie, a składowych zmian cen jest na tyle dużo i na tyle kompleksowe, że nie sposób ustalić dlaczego coś się dzieje właśnie z tego a nie innego powodu. Najprościej rzecz ujmując, jedynym pewnikiem jest to, że albo dominują kupujący ze swoim popytem lub sprzedający z podażą. Ich motywy wcale nie muszą być jednak związane z aktualnymi wydarzeniami na rynku, wiele z tych działań opiera się na procesach nie związanych z jednorazowym przetwarzaniem informacji z otoczenia giełd, jak dane, gospodarka, bilanse, polityka itd.

Elektroniczny handel wiele zmienił w fundamentach działania giełd. Dziś ok. 50-70% obrotu w USA automatycznie realizują algorytmy komputerowe, bazujące na technicznej przewadze w szybkości i kompletnie obojętne na to gdzie i dlaczego rynki się poruszają. Kolejna znaczna część to pasywne inwestycje indeksowe oraz zabezpieczenia portfeli ETFów, a także arbitraż międzyrynkowy. Dla tego rodzaju obrotu nie ma znaczenia co powoduje codzienny ruch kursów, w większości wypadków oni sami go generują bez związku z tym co i dlaczego dzieje się na rynkach, dla nich znaczenia ma jedynie zmienność lub nieefektywność wycen. Do tego dochodzi popyt instytucjonalny, szczególnie funduszy inwestycyjnych, które kupują i sprzedają pozycje przez wiele sesji i dla których mikro ruchy codzienne są bez znaczenia, co najwyżej o tyle o ile generuje to większą płynność (przy spadkach łatwiej się kupuje). Dodajmy jeszcze inwestorów technicznych i systemowych, dla których powody są nieistotne, znaczenie ma sam ruch cen. Próby wyjaśniania związków ruchu cen z wydarzeniami okołorynkowymi są w takim środowisku w zasadzie loterią, i choć być może nawet czasem uda się taką zależność wychwycić, NIE MA jednak możliwości jej zweryfikowania, potwierdzenia prawdziwości. Korelacje owe mogą więc być w znacznym stopniu przypadkowe.

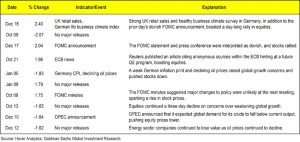

Świetnie pokazał to w swoim raporcie sprzed kilku dni Christopher Mischaikow, analityk ekonomiczny z Goldman Sachs. Badał on mianowicie przez 6 miesięcy (między sierpniem 2014 a styczniem 2015) wszystkie znaczące ruchy na rynkach akcji, obligacji i walut. Jego wnioski można przeczytać w tej krótkiej notce, przytoczę jedno jego zdanie:

„Moves in equities often had no particular driver, but rather moved with concerns over global growth or with the energy sector as oil prices fell.”

(„Ruchy w akcjach często nie miały jakiegoś szczególnego napędu, poruszały się one raczej wraz z obawami o globalny wzrost albo wraz z sektorem energetycznym, kiedy spadały ceny ropy”)

Poniższa tabelka w jego wykonaniu analizuje przykładowo niektóre, pojedyncze sesje. Warto uwiecznić ją dla potomności. Jak widać albo powodów dużych zmian cen brak albo są tak ogólne, że wręcz przez to nieatrakcyjne dla potencjalnych poławiaczy źródeł ruchów giełdowych.

Źródło: businessinsider.com (kliknąć obrazek aby powiększyć)

Czytelnikom pozostawiam własnemu osądowi problem tego, czy wyjaśnianie powodów zaszłych wczoraj ma w takim razie naprawdę znaczenie i czy rzeczywiście jest to tak banalnie proste, że tylko w ten sposób analityk ma okazję popisać się brawurową trafnością.

Dodam jednak, że to tylko wierzchołek góry lodowej tego tematu. W kolejnych wpisach spróbuję pokazać dlaczego mimo wszystko analizy są potrzebne i jakie psychologiczne pułapki się pod nimi kryją.

–kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Niestety nie masz racji popatrz na dzisiejszy 29.01.2016 wykres ropy , na h4 do tego wykresu ropa wti dołozy 2 swiece wzrostowe i dopiero zacznie spadac z poziomu 38.Kto dzis by takie załozenia zrobił he he otóz można bez problemu przewidziec zachowania kazdego wykresu w dowolnym jego miejscu.

Niestety musicie sie nauczyc wektorowej analizy pola./Saudowie to robia/ ,która pokazuje dynamiczne zachowania wykresów bo takie są i nie dzieją sie one na płaszczyznie

Z pow