Jak zawsze na początku roku pojawiają się prognozy na kolejne 12 miesięcy.

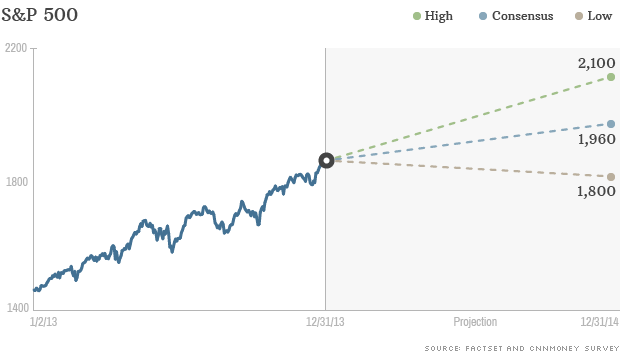

Każde wydawnictwo zajmujące się rynkami próbuje zebrać grono ekspertów i zmusić ich do odpowiedzi na standardowy zestaw pytań. Robią to właściwie wszyscy, więc nie ma większego znaczenia, po jaką uśrednioną prognozę sięgniemy. Dziś rzut oka na badanie CNN Money, które sprowadzono do ciekawego wykresu.

(Źródło: CNN Money)

Jak widać średnia prognoza mówi o zwyżce S&P500 o kilka procent (1960 pkt. daje zwyżkę o 6 procent), ale nie brakuje też opinii, iż szeroki koszyk pofrunie dalej i zyska blisko 14 procent (2100 pkt.). Najciekawiej prezentuje się jednak prognoza umiarkowanie pesymistyczna, która mówi o spadku S&P500 o około 50 punktów albo zgrubnie licząc 2,5 procent. Ten scenariusz wydaje się szczególnie ciekawy dla rynków wschodzących, bo składa się w mieszankę skromnych zmian na głównym rynku, która wypycha kapitał z Wall Street w poszukiwaniu niższych wycen i większych zwyżek cen.

27 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Przypomnę co napisałem w sowim komentarzu do „Wykres dnia: Hossa do 2018”

Dnia 2013.10.28 14:05, lesserwisser napisał:

„Less, na podstawie swojego nosa i pewnych mądrych modeli cenowych czuje, że rynek moze pójść jeszcze w górę ze 100 punktów – SP500 do poziomu 1860 w połowie listopada a potem się drive wyczerpie i bańka może pęknąć z hukiem, z korektą 10-15%, jeśli nie więcej.

A większe pierdykniecie może przyjść w 2014 roku, w kwietniu pierwsze tąpnięcie, w czerwcu zadyszka, a w październiku główne.

Nie wierzę w ten rynek, nie wierze w hossę do 2018 roku.”

Podtrzymuję tę opinię, którą zdaje się potwierdzać obecny poziom SP500 ok 1840 punktów.

Zacytuję jeszcze dalszy fragment owego komentarza, który nie pojawił się wtedy na wizji.

„Według mnie rynek może pójść jeszcze w górę ze 100 punktów – SP500 do poziomu 1860 w połowie listopada a potem się drive wyczerpie i bańka może pęknąć z hukiem, z korektą 10-15%, jeśli nie więcej.

Poziom ten może się utrzymać nawet do końca roku, z uwagi na okres okołoświąteczny, kiedy nawet rynek myśli raczej o innych sprawach, a nawet siłą rozpędu pójść jeszcze wyżej, gdzieś do poziomu 1900 (choć nie powinien przebić 1920 punktów).

Scenariusz ten może wyglądać tak: rynek buja się lekko wzrostowo gdzieś tak do połowy stycznia ( a może nawet do połowy lutego) potem stabilizacja ale z tendencją zniżkową, w kwietniu pierwsze tąpnięcie bo rynek się wyczerpał wzrostowo, w czerwcu zadyszka ale bez większych niespodzianek ze względu na zbliżający się okres wakacyjny, we wrześniu a w październiku główne pierdyknięcie.”

Poziomów nie podaję (bo i po co Wam one), ale coś czuję, swoim krogulczym nosem, że zobaczymy poniżej 1500! 🙂

flutego

winno być:

„w czerwcu zadyszka ale bez większych niespodzianek ze względu na zbliżający się okres wakacyjny, we wrześniu CHłOPCY WRACAJĄ DO GRY W ZIELONE, a w październiku główne pierdyknięcie.”

I tak trzymać! 😉

Od pazdziernika 1990 do kwietnia 1997 rynek SP500 urosl z 280 do 820 pkt-o ok 2.5 raza. Wszyscy hossa byli zmeczeni i wyczekiwali korekty..Od kwietnia 1997 do lipca 1997 rynek z 820 poszedl na 980 pkt.Teraz mial nastapic krach a przyszla do stycznia plaska konsola w obszarze 100 punktow niecalych. Od stycznia 1998 rozpoczyna sie kolejna faza wzrostow i wynosi indeks na 1200 pkt.

Od dolka z 2009 minelo 5 lat und indeks wzrosl 2.5 raza..

Jeszcze dwa lata temu gralismy short, czy na indeksie czy to na cfd ale po licznych stratach sygnaly sprzedazy zaczelismy wykorzystywac jako sygnaly kupna i udalo sie odrobic z naddatkiem straty. Jak wiec dzis ktos mowi bedzie korekta ja mowie OK. Albo nas klepna na sl albo bede mial wiecej long dobranych.

I czysto teoretycznie

Zalozmy zamykam dzisiaj pozycje, do 5 dni mam pieniadze i co z nimi mam zrobic? Sama dywidenda od longow na cfd daje wiecej jak odsetki w banku a wyjscie dolem pszenicy w CRB odradza inwestycje w jakiekolwiek towary. Wiem ze zloto czy srebro maja tylko 19% udzialu i przy znacznym spadku innych towarow jak zboze, pultusza poork czy Kohl Ag moze znacznie drozec a mimo to indeks CRB bedzie znizkowal. Poczekam jednak na sygnaly kupna aby sie nie pokaleczyc.

I na koniec

zycze wszystkim milego dnia

Całość tych prognoz to takie „bezpieczne” ekstrapolacje.

@ GZ

OK, ale te bezpieczne ekstrapolacje mają konsekwencje. Jak oczekujesz pewnego scenariusza bazowego – powiedzmy wzrost S&P500 o 7 procent – to zaczynasz rozglądać się również po rynku, bo premia za ryzyka na rynkach akcji wobec rynków długu robi się jednak mniejsza. Stąd ta teza, że przy płaskiej Wall Street rok 2014 być rokiem innych rynków niż Wall Street.

Ale wiesz, jak patrze na taki wykres to przypominam sobie prognoze w pewnej renomowanej instytucji „dodajcie do indeksu jakies 10% bedzie ok” 🙂

@ GZalewski

Każda branża ma swoje momenty słabości, kiedy lenistwo wygrywa nad pozorem profesjonalizmu.

Nie zmienia to jednak faktu, że w swojej masie oczekiwania z takich prognoz – upublicznione przez media – stają się oczekiwaniami rynku.

„przypominam sobie prognoze w pewnej renomowanej instytucji „dodajcie do indeksu jakies 10% bedzie ok””

Dlatego takie wykresy same w sobie są rozczulająco naiwne i każdy może je sprokurować. Zakładamy, że „renomowana instytucja” potrafi dodać kilka słów komentarza tłumaczącego jakoś zbornie te 10%.

@ Less

A więc swoim krogulczym nosem wyczuwasz przybycie czarnego łabędzia*? 🙂

* wzoruję się na mediach: moją prognozę opatrzyłam wyrazistym obrazem, zeby został zauważony.

@ _dorota

Wykres mówi o uśrednionych prognozach – prognozy prezentuje linkowana tabela.

@astanczak

„Każde wydawnictwo zajmujące się rynkami próbuje zebrać grono ekspertów i zmusić ich do odpowiedzi na standardowy zestaw pytań. Robią to właściwie wszyscy,”

I jak tu nie nazywać inwestowania na giełdzie zwykłą grą czy wręcz hazardem. Czym takie obstawianie różni się od obstawiania koni na wyścigach?

„Zakładamy, że „renomowana instytucja” potrafi dodać kilka słów komentarza tłumaczącego jakoś zbornie te 10%.”

dorota – można do wszystkiego dodać logiczne (choć całkowicie bezsensowne) wyjaśnienie. Spójrz na codzienne media. Wciaż coś logicznie tłumaczą. Łącznie z programami w których brak jest specjalistów w danej dziedzinie, ale też maj coś do powiedzenia

„prognozy prezentuje linkowana tabela”

Tak jest, ale jedynie opis, jak poszczególne osoby dochodziły do prognozowanych wielkości miałby jakąś wartość merytoryczną. Opis założeń, istotnych czynników działających. Przyznaj, że jeżeli czytasz jakiekolwiek prognozy, to właśnie pod tym kątem.

@ Gzalewski

Ja pozostaję w topniejącym, idealistycznym przekonaniu o istniejącej jeszcze różnicy między mediami specjalistycznymi a „codziennymi”. Jak mi przekonanie zupełnie stopnieje, to wyciągnę talię tarota.

@ Klondike

Ja widzę różnicę pomiędzy kupieniem akcji firmy posiadającej sieć kasy a zabawieniem się w jednym z jej kasyn.

BTW – ładny wykres: http://stooq.pl/q/?s=lvs.us&c=5y&t=l&a=ln&b=0

ale ten jeszcze lepszy: http://stooq.pl/q/?s=lvs.us&c=10y&t=l&a=ln&b=0

Czy potrzeba lepszego dowodu na to, że świat wraca do zdrowia?

@ _dorota

To prasowa notka i nie mówi o tym, jakiego modelu użył prognozujący, bo tekst musiałby mieć dziesiątki stron. W sieci i prasie funkcjonuje zasada TL;DR. Nic na to nie poradzimy.

Dlatego potrzeba pewnej kompetencji w czytaniu takich tabelek. Jak rzuca się okiem i widzi, że gość mówi dajmy na to o rentowności 10Y Notes wyższej o 100 pb niż dzisiajm to można wysnuć z tego jego założenia i w zarysie cały scenariusz, jako stoi za modelem. To samo z indeksami czy stopami procentowymi.

@astanczak

„Ja widzę różnicę pomiędzy kupieniem akcji firmy posiadającej sieć kasy a zabawieniem się w jednym z jej kasyn.”

Ale to jest zupełnie co innego. Mi nie chodziło o uogólnienia czym jest w istocie inwestowanie itd. ale odnosiłem się do konkretnego przykładu prognozowania, w którym miejscu będzie indeks. Rozumiem, że analitycy mogą się bawić w takie rzeczy „po godzinach” starając się oddzielić to od normalnej pracy aczkolwiek ja nigdy chyba tego nie zrozumiem i zawsze zastanawiam się czy takie bajanie nie świadczy o pewnym podejściu, skłonnościach, które mogą mieć mniejszy lub większy wpływ już na profesjonalne inwestowanie.

„Jak rzuca się okiem i widzi, że gość mówi dajmy na to o rentowności 10Y Notes wyższej o 100 pb niż dzisiajm to można wysnuć z tego jego założenia i w zarysie cały scenariusz, jako stoi za modelem”

Tak, z pewnością. Tylko mały szkopuł: jak nie widać przesłanek do przyjęcia tych założeń, to nie sposób wyrobić sobie zdania o ich poprawności. Wielkość w ten sposób prognozowana może być równie dobrze strzelona z biodra.

Dlatego kiedy się Czytelnicy (i Autorzy) blogów bawią w prognozowanie, to mam nadzieję, że nie ograniczą się do podania trzech liczb. Ciekawy jest wyłącznie tok rozumowania za tymi liczbami.

@ _dorota

Nie ma szans. Zrobienie tekstu na blog w prognozowaną wyceną w oparciu np. kanoniczne metody daje kilkanaście stron tekstu. Nie to medium.

Zresztą w analizie idzie raczej o umiejętne dobranie narzędzi i ocenę ich przydatności w danym przypadku niż o samo mechanicznie przeliczenie zgodne z regułami sztuki.

Sam kiedyś pisałem analizę całego segmentu rynku, która miała ponad 100 stron znormalizowanego maszynopisu. Nie wiem w sumie czy odbiorca, który zamówił usługę, przeczytał ten materiał – raczej wrzucił do biurka z zamiarem wyciągnięcia, gdyby pomylił się w tym, co i tak chciał zrobić.

@less

„czuję, swoim krogulczym nosem, że zobaczymy poniżej 1500!”

Ale dlaczego? Ze względów czysto psychologicznych znajdujemy się w okresie sprzed 2008 roku. Panuje więc optymistyczne przekonanie o wzrostach amerykańskich indeksów z okresowymi płytkimi korektami. Dopiero jakiś kolejny kryzys spowodowany wydarzeniem z gatunku lehmanowskich może zmienić to nastawienie.

@ Dorota

„A więc swoim krogulczym nosem wyczuwasz przybycie czarnego łabędzia*? :)”

Lub innego złowróżebnego ptaszyska np. białego kruka (ale z czarnym znamieniem). 🙂

@ Jack

„Ale dlaczego?”

Tak na nosa, który mi mówi ze wracamy do obłędu sprzed 2008 roku.

Wtedy też miałem czuja, że wreszcie sprawa musi się rypnąć i tak powtarzałem od dwóch lat wcześniej i się ze mnie niektórzy śmiali i pytali kiedy wreszcie (bo rosło i rosło). A ja niezrażony odpowiadałem już niedługo (bo dawno nadszedł ten czas) a każdy miesiąc a nawet tydzień opóźnienia oznacza coraz większe tąpnięcie.

I jeszcze na tydzień przed krachem śmiechów i żartów ze mnie było wiele, ale potem już tylko płacz i zgrzytanie zębów.

No ale zdarza się, że ten nos mnie zawodzi, gdyż mam chroniczne zapalenie zatok. 🙂

@ lesserwisser,ja obstawiam co roku powtorne przyjscie boga,a jesli wkoncu kiedys przyjdzie to oglosze sie prorokiem zapominajac o tysiacach wczesniejszych blednych przewidywan. Tyle sa warte te twoje „a nie mowilem … „.

W ostatnich dwoch latach przed kryzysem z 2008r SP500 wzrosl jeszcze 20 %,zaden stop loss tego nie utrzyma,jestes zwyklym bankrutem.

@ a kysz

„W ostatnich dwoch latach przed kryzysem z 2008r SP500 wzrosl jeszcze 20 %,zaden stop loss tego nie utrzyma,jestes zwykłym bankrutem.”

A co z kroczącymi stop lossami – np. w boxach Darvasa?

Zresztą ja hołduje zasadzie – hopsasa, jedz, pij i popuszczaj pasa (to znaczy nie jestem zwolennikiem zbyt ciasnych stopów bo krępują swobodę).

A bankrutem to jestem niezależnie i finansowym i życiowym a nawet politycznym! Wot żizń prokljataja. 🙂

„Każde wydawnictwo zajmujące się rynkami próbuje zebrać grono ekspertów i zmusić ich do odpowiedzi na standardowy zestaw pytań. Robią to właściwie wszyscy,”

swietnie pokazuje to w swoich artykulach i ksiazkach Maubassin: o ile jednostki moga sie znacznie mylic o tyle srednia zbiorowosci zwykle lezy blisko rzeczywistego trafienia

„Najciekawiej prezentuje się jednak prognoza umiarkowanie pesymistyczna, która mówi o spadku S&P500 o około 50 punktów albo zgrubnie licząc 2,5 procent. Ten scenariusz wydaje się szczególnie ciekawy dla rynków wschodzących, bo składa się w mieszankę skromnych zmian na głównym rynku, która wypycha kapitał z Wall Street w poszukiwaniu niższych wycen i większych zwyżek cen.”

Tak się zastanawiam,jakie założenia stoją za tym scenariuszem. Kontynuacja QE raczej nie, bo wtedy nie widać powodu, dla którego zwyżki w Stanach miałyby być przerwane.

Wycofanie QE tym bardziej nie:

„The Fed’s pullback will benefit the U.S., Germany and China, according to more than 40 percent of those polled. Spain, Indonesia, Brazil, Turkey, Poland and South Africa were identified as likely to suffer by more than one-third of participants.”

„Turkey, Spain and Poland top the list of economies that will prove less attractive to foreign direct investment when central banks withdraw quantitative easing, according to a poll of executives by FTI Consulting Inc.”

http://www.bloomberg.com/news/2014-01-22/qe-removal-seen-making-turkey-spain-investment-less-attractive.html

Wygląda na to, że cokolwiek się stanie, to dla zarządzających EM pozostają mało atrakcyjne.

Cóś niefajnie.

@ _dorota

Mówisz o długu, walutach czy akcjach?

@ astanczak

Chyba mi coś umknęło, bo nie mogę znaleźć merytorycznego uzasadnienia dla Twojego pytania. Nie widzę potrzeby różnicowania tych akurat klas aktywów jeśli dojdzie do większego wycofywania się z EM. Nieco inną historią są towary.

Pytanie brzmi dlaczego rynki skorygowane (Turcja) lub horyzontalne (Płd. Afryka, nasze blue chips) miałyby zostać znowu zbite.

@ _dorota

> Nie widzę potrzeby różnicowania tych akurat klas aktywów jeśli dojdzie do większego wycofywania się z EM.

Wycofywanie już miało miejsce w zeszłym roku, dlatego widzę to inaczej. Zeszłoroczna słabość części spółek na EM zbudowała klasę akcji, które można nazwać distressed właśnie przez ogólny trend ucieczki od tych rynków. Przecena lokalnych walut będzie poprawiała wyceny i jeszcze bardziej atrakcyjnymi spółki dla zagranicznych graczy. Naprawdę na rozwiniętych rynkach już trudno znaleźć coś taniego. Dług jest osobną sprawą, jak osobną sprawą jest Turcja, która dostaje baty nie tylko przez ucieczkę od EM, ale w dużej mierze ze względu na ryzyko polityczne.

„Przecena lokalnych walut będzie poprawiała wyceny i jeszcze bardziej atrakcyjnymi spółki dla zagranicznych graczy.”

Zgoda, tak powinno się stać. Czy to się przełoży na zakupy to inna sprawa; zakładasz pewien stopień efektywności, który już teraz nie występuje. Jak na razie negatywny sentyment przeważa fundamenty.