Początek kwartału, jak zwykle, przynosi nowy Gold Investment Digest (wymaga logowania, ale jest darmowy) ze strony polecanego już wcześniej na blogu World Gold Council. Lubię tą publikację, bo syntetyzuje wiedzę o rynku złota, która dociera do nas rozproszona na przestrzeni trzech miesięcy.

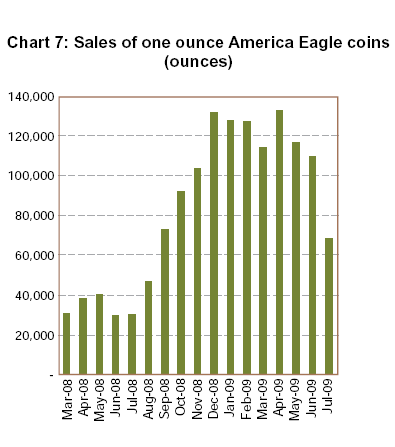

Tym razem chciałbym pokazać z niej jeden wykres, który wydaje mi się w najnowszej publikacji WGC najciekawszy. Mianowicie słupki popytu na amerykańską monetę jednouncyjną (American Eagle) na przestrzeni roku. Poniżej widzicie Państwo dane od marca 2008 roku a więc sprzed kryzysu zaufania na rynku i początku paniki na rynkach w połowie roku.

(źródło: Gold Investment Digest)

Wzrost zainteresowania jest czytelny i w pełni zrozumiały. Odnotowano to zresztą w mediach a pochodną tego panicznego kupowania złota były zawirowania w dostawach monet, które jeszcze bardziej podnosiły popularność American Eagle na rynku. Ciekawsze jest jednak to, iż wiosenna hossa, która w przypadku części spółek niemal podwoiła wyceny, a nastrój paniki zastąpiony został zwątpieniem w recesję, nie przełożyła się na spadek zainteresowania złotem.

Oczywiście miesiąc do miesiąca widać spadek sprzedaży, ale porównanie rok do roku – a więc np. czerwiec 2008 do czerwca 2009 – pokazuje, iż ciągle zainteresowanie uncją złota jest znacznie większe niż II kwartale 2008 roku. Trend spadkowy wydaje się czytelny, ale to dane z kolejnych dwóch kwartałów będą ciekawsze, bo będzie można porównać nie tylko wielkość zgłaszanego popytu z pierwszą z fazą kryzysu, ale również z faząwygaszania paniki i wzrostów na rynkach akcji.

Nie ukrywam, że nie trafiłem w swoich lekturach na wskaźnik nastroju budowany w oparciu o popyt na złote monety – może ktoś z czytelników wie coś na ten temat – ale wydaje mi się, że można byłoby tu poszukać czegoś, co dałoby się konfrontować np. z nastrojami konsumentów lub nawet inwestorów. Dostępne dane z amerykańskiej mennicy obejmują tylko lata 1986 – 2009.

Jeśli dobrze pamiętam – a nie jestem numizmatykiem ani miłośnikiem fizycznej strony rynku, raczej jej przeciwnikiem – właśnie w 1986 roku wprowadzono do obiegu American Eagle, więc nie ma danych z lat poprzednich. Liczyć od 1986 byłoby błędem, bo trzeba porównywać obecną sytuację z latami siedemdziesiątymi XX wieku, które dla wielu inwestorów są jedynym punktem odniesienia dla dzisiejszej popularności złota.

Statystyki sprzedaży monet z amerykańskiej mennicy

7 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

ciekawe

Intrygujące.

To dwudziestaki są już niemodne ? Rety, jak to wszystko się zmienia, aż nadążyć trudno.

A jak Chińczyki zaczną kupować to będziemy śpiewali ” Fly Eagle fly, up up to the sky”

Mint-ówki to wciąż moje ulubione cukiereczki.

kupują biżuterię

https://blogi.bossa.pl/wp-content/uploads/2009/07/wgj.png

(to samo źródło: WGC)

żeby tylko nie doszło do takiej gorączki złota, że zaczną ludziom złote zęby na ulicy wyrywać a punkty skupu będą otwarte 24 h.

@lesserwisser

Jeżeli jeszcze trochę podrukują, to stworzą w końcu „rządowe punkty konfiskaty złota”, żeby się nikt nie wyżywił oprócz drukarzy…..

@ Thome

Możliwe i całkiem prawdopodobne, gdy ceny Au sięgną 2500 Usd/oz lub i wyżej bo czytałem, że docelowo mogą dojść nawet do 10.000 dol/oz ??? ( poważnie).

A wtedy jak będą wyrywać te złote zęby to będziemy krzyczeć au Au au Au au Au ………………… i przekonamy się, że milczenie jest złotem.

Konfiskata złota ma długą tradycję, w Rosji za bolszewika, w PRL za władzy ludowej w 50-ych latach a nawet niedawno w USA, nie wolno było posiadać złota kruszcowego (bullion) osobom prywatnym.

Niektórym trudno w to uwierzyć ale konfiskatę złota w USA rozpoczęto w USA w kwietniu 1933 ., na mocy dekretu prezydenta Roosevelta, w celu stabilizacji systemu finansowego i bankowego po pierwszym Wielkim Kryzysie.

W samym tylko 1933 skonfiskowano osobom prywatnym ok 500 t złota, w nawet złote certyfikaty. Dopiero w 1974 r, za prezydentury Forda, po jego apelacji, Kongres przywrócił prawo prywatnego posiadania monet, sztabek i certyfikatów.

A historia lubi się powtarzać, mamy podobno drugi Wielki Kryzys, system bankowy i finansowy wymagają pomocy i stabilizacji, a jak Au będzie po 2.500 to będzie dla władz bardzo łakomy kąsek. A dobro powszechne ważniejsze jest przecież od prywatnego.

Pozostaje tylko modlić się i prosić uchowaj nas Boże.

Jak mi doniesiono w USA od początku tego roku coraz częściej i coraz głośniej wspomina się o możliwości ponownej konfiskaty złota. Mówią to ludzie znający się na rzeczy, choćby słynny Marc Faber – doradca inwestycyjny i inwestor, który mocno w to wierzy ( strong beliver).

Wprawdzie niektórzy komentatorzy pocieszają, ze nawet jak będzie konfiskata to dotknie głównie etf-y i GLD-y, bo z nich łatwiej ściągnąć duże ilości. ??

Chyba jednak nie można spać za spokojnie.