Inwestorzy akceptują, że rynkowa cena akcji może przez pewien czas odbiegać od ich szacowanej wartości fundamentalnej. Gdy cena spada poniżej tej wartości, pojawia się potencjalna okazja do zakupu; gdy rośnie powyżej, powstaje szansa na sprzedaż z zyskiem.

Wartość fundamentalna nie jest wielkością bezwzględną – to wynik różnych modeli, opartych na założeniach dotyczących przyszłych przepływów pieniężnych lub zysków oraz analiz jakościowych. Takie analizy mogą dawać rozbieżne rezultaty, więc różnica między ceną a estymacjami jest naturalna. Cena rynkowa oscyluje wokół konsensusu tych prognoz, a szybkość powrotu do „równowagi” zależy od efektywności rynku.

W rozszerzonej wersji rekomendacji analityka DM BOŚ (dla porządku: autoreklama DM BOŚ) dotyczącej Asseco Poland znalazłem interesujące, nieco stoickie rozważania o relacji między wartością fundamentalną a ceną rynkową oraz o tym, co musi się wydarzyć, by obie wielkości się zbliżyły. Mój przekład z angielskiego:

„Tak, spółka wydaje się fundamentalnie przewartościowana, ale… co z tego? Bez katalizatora argument o wycenie rzadko wystarcza, bo akcje mogą być błędnie wyceniane przez rynek przez długi czas. Przykładem jest Asseco Poland – aż do końca ubiegłego roku, naszym zdaniem, długo pozostawała niedowartościowana. Nie widzimy na horyzoncie 12 miesięcy wyraźnych negatywnych katalizatorów, które zamknęłyby lukę wyceny; wyniki kwartalne powinny być solidne (≥ 10 % r/r wzrostu zysku netto w 2025 E), a dodatkowa dywidenda (wypłacana w latach 2026–27) będzie dla inwestorów atrakcyjnym dodatkiem wspierającym kurs. Akcje Asseco Poland mogą więc pozostać przewartościowane aż do chwili pierwszego poważnego rozczarowania nowej bazy inwestorów – momentu, którego dziś nie da się przewidzieć.”

Autor raportu, Sobiesław Pająk, podkreśla dwie kwestie: cena akcji może przez dłuższy czas odbiegać od wartości fundamentalnej; do zamknięcia tej luki potrzebny jest katalizator – czynnik, który zwróci uwagę inwestorów na niepoprawną wycenę.

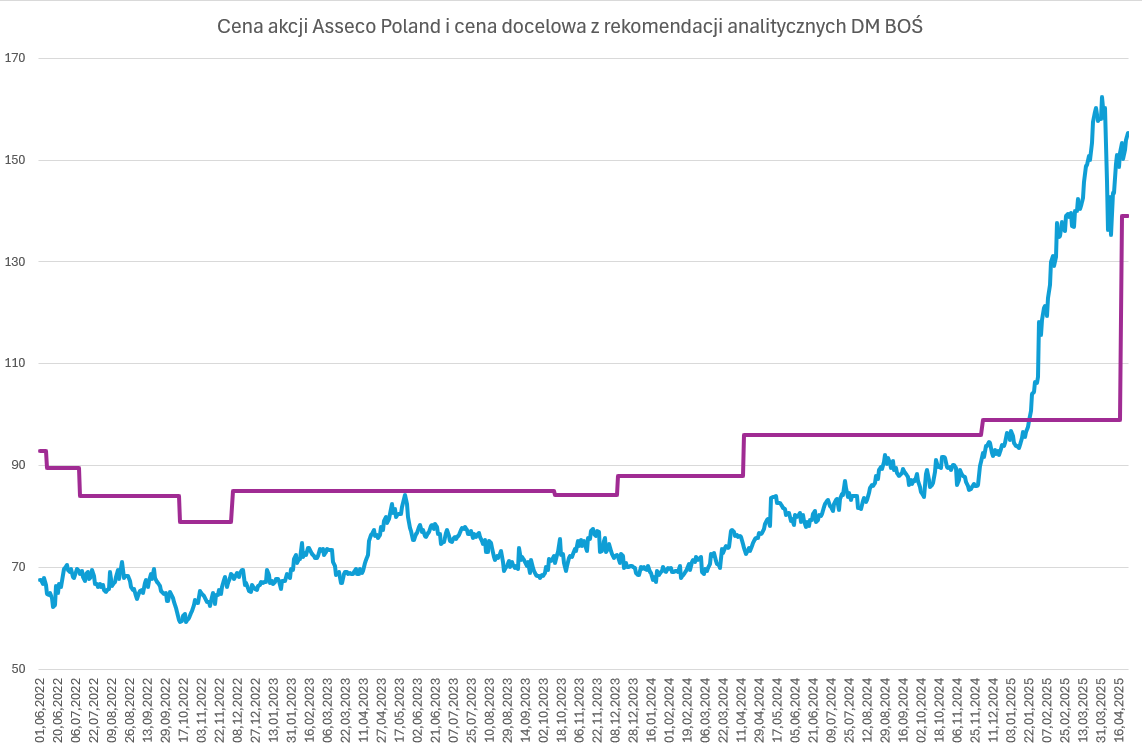

W rekomendacjach DM BOŚ ceny docelowe były wyższe od kursu od 2022 r. do początku 2025 r. Później kurs gwałtownie wzrósł i cena docelowa znalazła się poniżej rynku. Pozytywny katalizator pojawił się 31 stycznia i 4 lutego 2025 r.:

- 31 I 2025 – Cyfrowy Polsat sprzedał 8,3 mln akcji (9,99 % kapitału) podmiotowi kontrolowanemu przez Constellation Software Inc.

- 4 II 2025 – Asseco Poland zawarło umowę sprzedaży 12,3 mln akcji własnych (14,84 % kapitału) temu samemu nabywcy

Od końca stycznia kurs wzrósł z 108 zł do 155 zł. Jeszcze przed katalizatorem trwał trend wzrostowy (91 zł → 107 zł w grudniu–styczniu), bo rynek spekulował o możliwym wyjściu Cyfrowego Polsatu i ruchu na akcjach własnych spółki.

Dlaczego te komunikaty zadziałały (wg DM BOŚ):

- zlikwidowały nawis podażowy akcji Cyfrowego Polsatu,

- wprowadziły do akcjonariatu inwestora słynącego z poprawiania efektywności przejmowanych firm,

- przyciągnęły zagranicznych graczy śledzących ruchy Constellation Software,

- umożliwiły wdrożenie korzystnego programu motywacyjnego dla kluczowych menedżerów.

Analityk DM BOŚ widzi tylko jeden realny kandydat na katalizator negatywny – słaby raport kwartalny – ale uważa go za mało prawdopodobny w najbliższym roku.

Według analityka DM BOŚ Asseco Poland jest dziś drogie, lecz brakuje bodźca, który sprowadziłby kurs do wartości fundamentalnej. Historia pokazuje, że lukę zamyka konkretne wydarzenie, a nie sama modelowa wycena przygotowana z wyprzedzeniem. Inwestor, który rozumie tę asymetrię, cierpliwie czeka, aż rynek sam dostanie powód do zmiany zdania.

Przewartościowanie bez katalizatora to ciekawostka; z katalizatorem – okazja.

Dziś skupiłem się na jednym, dobrze znanym inwestorom przykładzie; jutro przyjrzę się katalizatorom w szerszym ujęciu – realnym zdarzeniom potrafiącym odwrócić rynkową narrację – i pokażę więcej przykładów.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.