Dziesięcioprocentowa korekta S&P500 jest opisywana wszędzie. Analizy historyczne fruwają w sieci w różnych iteracjach. Jedne sięgają do korzeni indeksu, gdy inne skupiają się na historii z ostatnich 25 lub 50 lat. Nie ma chyba jednak bardziej optymistycznego ujęcia niż spojrzenie na korekty S&P500 po kryzysie finansowym, które pokazuje, iż niemal każdy tego typu spadek był naprawdę okazją do zakupów.

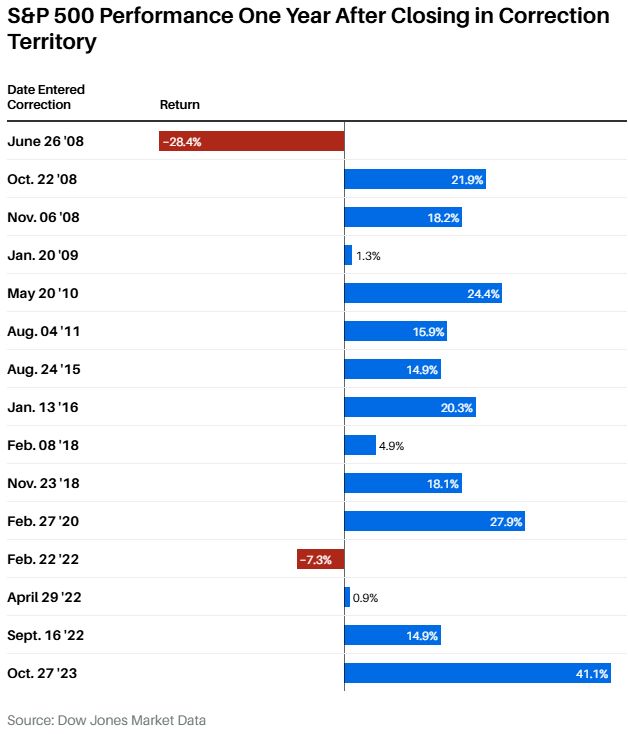

Bazowym założeniem poniższego wykresu opartego o dane DJNW jest sprawdzenie zmiany procentowej S&P500 dokładnie 12 miesięcy po wejściu w korektę definiowaną jako spadek o 10 procent od szczytu (na zamknięciu dnia). Jak widać, po potężnym tąpnięciu w czasie Kryzysu Finansowego z pierwszej dekady XXI wieku, właściwie za każdym razem indeks odbijał z dynamiką, której można zazdrościć, gdy chce się ugrać coś na rynku wejściem na kolejne 12 miesięcy.

Pojedyncze przypadki czyniły zakłady jałowymi, a tylko jeden przyniósł stratę o więcej niż 7 procent, co naprawdę trudno uznać za poważne obsunięcie portfela w tak krótkim odcinku czasu. Przypomnijmy, iż w analizowanym okresie miały miejsce takie szoki, jak kryzys PIIGS-ów, Brexit, pierwsza prezydentura Donalda Trumpa, pandemia i wreszcie dwie wojny – na Ukrainie i na Bliskim Wschodzie – oraz popandemiczna inflacja.

Patrząc na zmiany procentowe S&P500 po roku od wejścia w korektę, naprawdę nie sposób doszukać się czegoś innego niż banalny fakt – niemal każda korekta była okazją do zakupów niezależnie od przyczyn, jakie stały za jej uruchomieniem. Tylko w jednym przypadku rynek mierzony indeksem S&P500 nie zdołał ugrać pozytywnej zmiany, ale – jak wyżej odnotowaliśmy – nie ugrał też poważnego spadku.

Można zakładać, iż właśnie z tego powodu obecna korekta przyjmowana jest z takim spokojem, bo naprawdę nikt do końca nie wierzy, iż jest początkiem nowej bessy. Większość postrzega obecny spadek – nawet jeszcze pogłębiony – jako bazę do dalszych zwyżek. Na ile zasadny jest taki punkt widzenia dowiemy się w marcu 2026 roku, ale bliska historia, która zawierała w sobie naprawdę duże szoki, pozwala z uzasadnioną dawką dystansu patrzeć na grane właśnie cofnięcie.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.