Wczoraj pisałem o funduszu Destiny Tech100 Inc. notowanym na nowojorskiej giełdzie, którego rynkowa wycena 8-krotnie przekracza wartość aktywów netto.

Nie jest to najbardziej znany przykład waloru notowanego z gigantyczną premią do swoich aktywów netto. MicroStrategy od dawna notowane jest z premią do wartości posiadanych bitcoinów.

MicroStrategy posiada rentowny biznes IT. W trzecim kwartale wygenerował on 116,1 mln USD przychodów i około 70 mln zysku netto. Przychody okazały się o 5% niższe od prognoz analityków i 10% niższe od przychodów w trzecim kwartale 2023 roku.

Wytwarzanie oprogramowania jest jednak dodatkiem do tego, czym jest MicroStrategy – wehikułem, który skupuje bitcoiny i traktuje je jako kluczowe aktywa. Spółka zdecydowanie przypomina ETF inwestujący w bitcoiny niż firmę software’ową.

MicroStrategy tym jednak różni się od bitcoinowych ETF-ów, że jest notowane z dużą premią do wartości posiadanych bitcoinów. Obecnie spółka posiada bitcoiny warte około 30 mld dolarów. Firma jest obecnie największym instytucjonalnym posiadaczem bitcoinów. Posiada ich ponad 331 tysięcy. MicroStrategy wydało na nie około 16,5 miliarda dolarów — znacznie mniej niż ich obecna wartość.

Bloomberg zauważył, że wartość bitcoinów zgromadzonych w bilansie MicroStrategy jest porównywalna z pozycją „środki pieniężne i papiery wartościowe przeznaczone do obrotu” w bilansach największych korporacji na rynku. Tylko 12 amerykańskich spółek może się pochwalić wyższą wartością gotówki i papierów wartościowych przeznaczonych do obrotu niż wartość bitcoinów w bilansie MicroStrategy.

Jak zauważył Matt Levine, spółka posiada około 4 mld USD długu. Wartość netto kluczowych aktywów to około 26 mld USD. Kapitalizacja spółki to 110 mld USD.

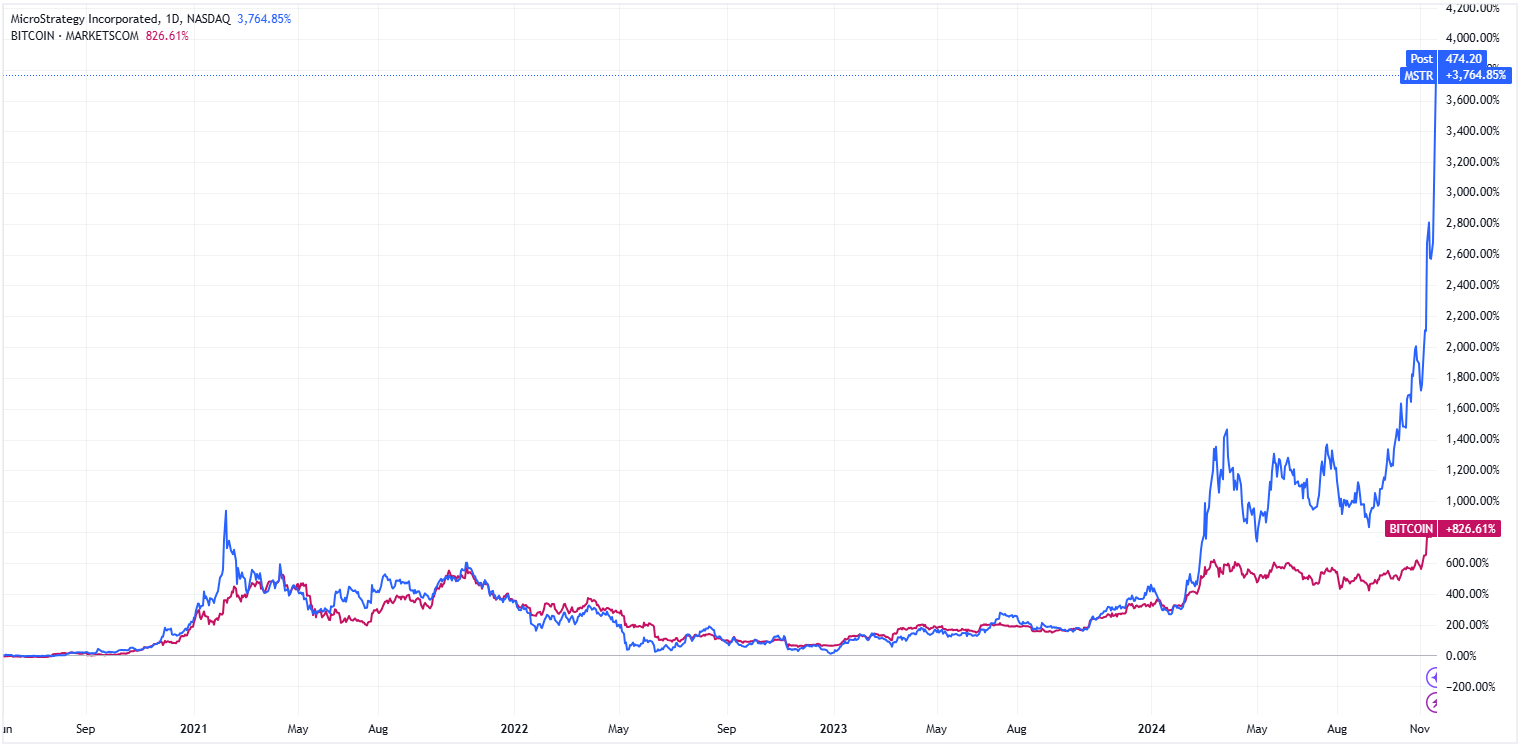

Akcje MicroStrategy okazały się dużo lepszą inwestycją niż bitcoin, odkąd w połowie 2020 roku spółka zaczęła kupować kryptowalutę jako zabezpieczenie przed inflacją. MicroStrategy jest w tym okresie najlepiej spisującą się dużą spółką na amerykańskim rynku akcyjnym – rynku, na którym notowana jest Nvidia.

Wyraźnie widać, że przewagę nad bitcoinem akcje MicroStrategy wypracowały głównie w 2024 roku. Zyskały 590% przy wzroście bitcoina o 109%.

Skąd bierze się ta przewaga? Nie mam zielonego pojęcia. Nie sądzę, by akcje MicroStrategy były fajniejszą, bardziej wciągającą inwestycją niż sam bitcoin. Bloomberg wyjaśnia, że strategia spółki spodobała się inwestorom, którzy traktują akcje spółki jako sposób na lewarowany udział w rajdzie bitcoina bez konieczności korzystania z portfeli cyfrowych lub giełd kryptowalutowych.

Michael Saylor, prezes spółki, tak wyjaśnił atrakcyjność MicroStrategy jako inwestycji: „Ze względu na zmienność naszych notowań, wiele z naszych działań polega na sprzedawaniu zmienności, reinwestowaniu uzyskanych środków z tej zmienności w bitcoina, a następnie przekazywaniu tego naszym akcjonariuszom w formie dochodu z BTC (BTC Yield).”

Wspomniana renta bitcoina (BTC Yield) to procentowa zmiana stosunku pomiędzy posiadanymi przez spółkę bitcoinami a zakładaną rozwodnioną liczbą akcji w obiegu z jednego okresu na kolejny.

Warto zauważyć, że początkowo spółka finansowała zakupy kryptowaluty swoimi środkami. Szybko jednak przeszła do strategii finansowania inwestycji w bitcoina emisjami akcji i długu. Od początku 2022 roku liczba akcji spółki wzrosła z około 100 mln do około 180 mln.

Takie działanie jest oczywiste w przypadku premii pomiędzy wartością akcji a wartością posiadanych bitcoinów. Jeśli firma notowana jest 4-krotnie wyżej niż wartość posiadanych bitcoinów, to sprzedaż akcji po aktualnej cenie rynkowej i kupowanie bitcoinów za pozyskane środki jest prostym sposobem budowania wartości spółki.

Nie może więc dziwić fakt, że w ostatnich tygodniach spółka ogłosiła plan pozyskania 42 mld USD w postaci emisji akcji (bezpośrednio na rynek) oraz emisji długu. Za pozyskany kapitał spółka będzie w stanie więcej niż podwoić liczbę posiadanych bitcoinów.

Myślę, że lekcją z opisanych rynkowych „anomalii” jest świadomość, że na rynku finansowym dzieje się wiele rzeczy, których nie rozumiemy i których nie da się wyjaśnić, odwołując się do tradycyjnych, konwencjonalnych idei ze świata finansów. Nie znaczy to, że należy brać udział w tego rodzaju eksperymentach. Ta decyzja zależy od inwestora, jego apetytu na ryzyko i zdolności do akceptacji oraz przyjęcia rzeczy nowych i nieznanych.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Odpowiednik kupowania akcji kopalń złota zamiast złota?

Tym było by kupno MARA. Kopalnie bitcoinow sa rownie slabe jak gdx vs złoto-czyli kopalnie złota vs samo złoto.Micro jest traktowane jak w tekscie czyli jako btc z dzwignią.