Niemal wszyscy znają powiedzenie „nieważne jak zaczynasz, ważne jak kończysz”. Jakiś czas temu przypomniał je jeden z polityków.

Z tym powiedzeniem nie zgodzą się badacze behawioralni, którzy twierdzą, że w naszych doświadczeniach ważny jest zarówno początek, jak i koniec przeżycia.

W poniedziałek jeden z użytkowników X przypomniał, że w inwestycjach też zwraca się uwagę, jak zaczyna się konkretny okres, zazwyczaj kalendarzowy. Myślenie to dotyczy głównie stycznia i przekonania, że jest on barometrem reszty roku.

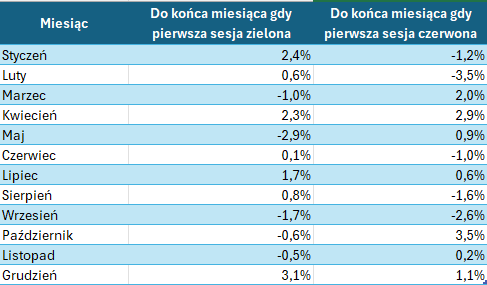

Możliwe, że część inwestorów myśli w kategoriach miesięcznych: jaka pierwsza sesja, taki cały miesiąc. Uznałem to za na tyle interesujące, że warto zbadać. Oto podsumowanie analizy dla indeksu WIG20 od 1995 roku. Ujęcie „zwariowanej hossy” z początku lat 90. mogło zakłócić wyniki więc ją pominąłem.

Czy czytelnicy widzą tu coś interesującego? Ja nie widzę. Fakt, że średnia z zielonych początków to 0,4%, a z czerwonych to 0,1%, niczego nie zmienia.

Myślę, że to szum, co mnie nie martwi. Wiele analiz rynkowych prowadzi do ślepych uliczek.

Idea pierwszej sesji miesiąca nie spełnia kryterium sensowności. Wolę zależności, które da się logicznie wytłumaczyć (np. wartość lub momentum). Niektórzy odrzucają kryterium sensowności i osiągają sukcesy, jak Jim Simons i jego Renaissance Technologies. Bazując na dużych bazach danych i świetnych zdolnościach matematycznych.

Idea stycznia jako barometru ma większy sens. Może pozycjonowanie dużych inwestorów na początku roku odzwierciedla ich nastawienie, ale musielibyśmy uznać, że jest to zwykle trafne.

Sprawdziłem styczniowy barometr dla WIG20 od 1995 roku. Wyniki:

- 8% po zielonym styczniu,

- 4% po czerwonym styczniu.

Pozytywny wynik reszty roku:

- 47% po zielonym styczniu,

- 46% po czerwonym styczniu.

Jak wygląda to na S&P 500? Analitycy Invesco obliczyli, że po zielonym styczniu reszta roku jest na plusie w 81% przypadków, a po czerwonym w 54%. Analiza obejmuje 96 lat, a większość lat S&P 500 kończy na zielono.

Ujemna stopa zwrotu w styczniu prognozuje wynik roku równie skutecznie, co rzut monetą. Trudno więc uznać styczeń za dający się wykorzystać rynkowy barometr dla reszty roku. Ten wniosek dotyczy zarówno WIG20 jak i S&P 500.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"po zielonym styczniu reszta roku jest na plusie w 81% przypadków, a po czerwonym w 54%" to może być jeszcze kwestia istniejącego trendu.

Należałoby policzyć to samo dla każdego miesiąca (i zmiana na następne 11 miesięcy) i wtedy porównać istotność statystyczną (między okresem zaczynającym się w styczniu a innymi okresami).