Nic nie jest w stanie powstrzymać ludzi od przewidywania kierunku, w jakim zmierza rynek. Czasami myślę, że mniej zależy im na zarabianiu pieniędzy, a więcej na udowadnianiu swojej świetności. Ceny akcji na rynku nie spadają, dlatego, że jesteś głupi, ani nie rosną dlatego, że jesteś inteligentny. Ralph Wanger, Zebra w krainie lwów

Staramy się od lat na blogach bossa, podczas szkoleń i warsztatów zwracać uwagę aktywnych inwestorów na to, jak ważne w inwestowaniu są dyscyplina, cierpliwość, plan działania, własna strategia. Bez względu na to, czy jesteś graczem korzystającym z metod mechanicznych, czy bardziej intuicyjnym częścią wspólną Twojego działania powinny być precyzyjne zasady, których przestrzegasz. Oczywiście w obrębie tych zasad powinno być uwzględnionych wiele planów i wariantów, gdyby rynek zrobił coś czego wcześniej nie uwzględniliśmy. Jak wiemy rynki zmieniają się nieustannie, dlatego tak trudne jest opracowanie jednej metody działającej przez wiele lat.

Pozornie wydaje się, że gracze którzy mają podejście mechaniczne/automatyczne nie powinni podlegać różnego rodzaju aspektom związanym z psychologią podejmowania decyzji, która może dotykać inwestorów intuicyjnych. Są to tylko pozory i przekonuje się o tym każdy, kto próbuje wdrażać i stosować systemy automatyczne. Bo w tym wypadku również pojawiają się problemy, w których uaktywniają się nasze emocje i które będą miały wpływ na nasze działania:

– czy podczas przedłużającej się serii strat (np. podczas trendu bocznego) wyłączyć system

– czy gwałtowna zmiana zmienności nie powinna doprowadzić do zmiany założeń systemu

– kiedy i jak często modyfikować parametry systemu

W gruncie rzeczy te pytania i wątpliwości, to tylko nieco inne ujęcie tego, z czym zmagają się gracze intuicyjni

– czy ostatnia seria strat nie oznacza, że przestałem czuć/rozumieć rynek

– czy gwałtowna zmiana zmienności nie sprawi, że rośnie mi ryzyko pozycji i powinienem je ograniczać lub w ogóle zrezygnować

– na co zwracać uwagę, w kontekście ostatnich zachowań rynku, które mnie zaskoczyły.

Larry Hite (m.in. Mint Investment, Man Group)– jeden z prekursorów handlu automatycznego, z którym wywiad robił Jack Schwager w „Czarodziejach rynku” mówił:

To ludzie tworzą system – a ludzie popełniają błędy.

Równocześnie sam ujawniał, że ich system automatyczny ma posiada różnego rodzaju bezpieczniki (zasady), które powodują, że zostaje wstrzymane jego działanie na rynku. Jak sam mówi, dzieje się tak np. przy dużej zmienności. I choć czasami traci się szansę na dodatkowe zyski, to jednak pozostając poza rynkiem przede wszystkim kontroluje się ryzyko.

Z kolei dla inwestorów intuicyjnych, którzy swoje wejścia na rynek uzależniają od przekonań, prognoz i analiz konsekwencja w podążaniu za własnymi założeniami, może przerodzić się w upór, który doprowadzi do przekraczania ryzyka. Świetnym przykładem jest Michael Burry (Konsekwencja i upór), o którego wielkim zakładzie dowiedział się świat dzięki książce (a później filmowi), Michaela Lewisa Big Short. Burry był przekonany, że amerykański rynek nieruchomości, a zwłaszcza część emitowanych papierów jest tuż przed załamaniem i zgromadził wielką, krótką pozycję, która przyniosła mu ogromne zyski. Jednak zanim to nastąpiło musiał konfrontować się z niezadowolonymi klientami i tym, że trend przez jakiś czas wciąż poruszał się przeciwko niemu prowadząc do znacznych strat.

W teorii więc wszelkie zalecenia dla inwestorów, by trzymali się planów, założeń, strategii i systemów, mają mnóstwo odcieni szarości oraz momentów, w których mówimy sobie samym „nie wierzę w to co się dzieje”.

Dzisiejszy wpis związany jest bezpośrednio z aktualną sytuacją na rynkach. W połowie lipca nastąpiło gwałtowne załamanie cen akcji – w Polsce oraz na rynkach globalnych. Nasz rynek (oraz część rynków europejskich, np. francuski „A jeśli trend jest ważniejszy”) wyglądały na istotnie słabszy niż rynek amerykański i zdawały się zwiastować kłopoty.

Obserwowałem to wszystko i miałem wrażenie – przy kolejnych rekordach w USA i słabnięciu rynków europejskich, w tym Polskiego, że „coś” zwiastuje kłopoty. To były drobne sygnały – nadmierne reakcje na wydarzenia o negatywnym zabarwieniu, u nas spadek cen akcji mimo umacniania się złotego, i dużo innych drobnych sygnałów.

Fala spadkowa nadeszła. Była gwałtowna, z lukami, potrwała dwa tygodnie i… znamy całą resztę. Część rynków światowych już odrobiła niemal całkowicie straty, nasz rynek odrobił połowę korekty.

Napisałem wówczas dwie notki analizujące wygląd indeksu WIG, z perspektywy ustalanej przez siebie gry, gdzie szacujemy zyski w relacji do ryzyka: „Założysz się” oraz „Can’t stop”. Scenariusze tam zarysowane realizowały się niemal książkowo, choć pisząc je chciałem czytelnikom zasygnalizować problemy związane z praktyką tradingu i tym, że nawet jeśli wszystko sobie precyzyjnie określimy i nasz scenariusz się wypełni, to gwałtowność zmian rynkowych może nam pokrzyżować misterny plan.

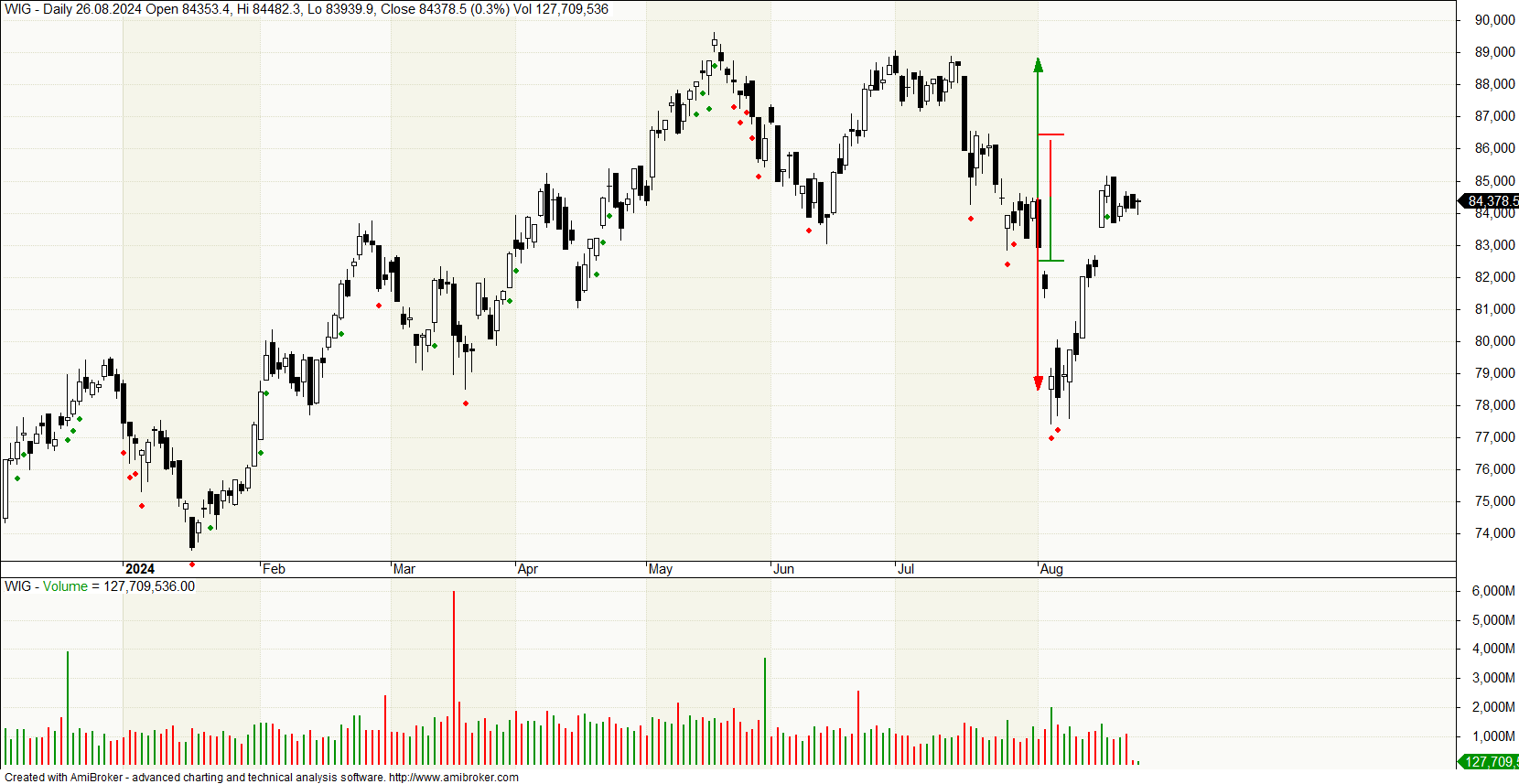

Zamieszczę zaktualizowany wykres indeksu WIG, od którego zacząłem opisywanie aktualnej „gry rynkowej” 29 lipca.

Jak widzimy załamanie zrealizowało się z korzyścią dla tych, którzy wybrali „zakład spadkowy”, by po dwóch tygodniach wrócić do punktu, z którego rozpoczęła się nasza analiza. To ile ewentualny twórca „zakładu” zarobił, zależy od jego polityki przesuwania stopów. Jeśli były relatywnie szerokie to w gruncie rzeczy jego zyski mogły być znikome.

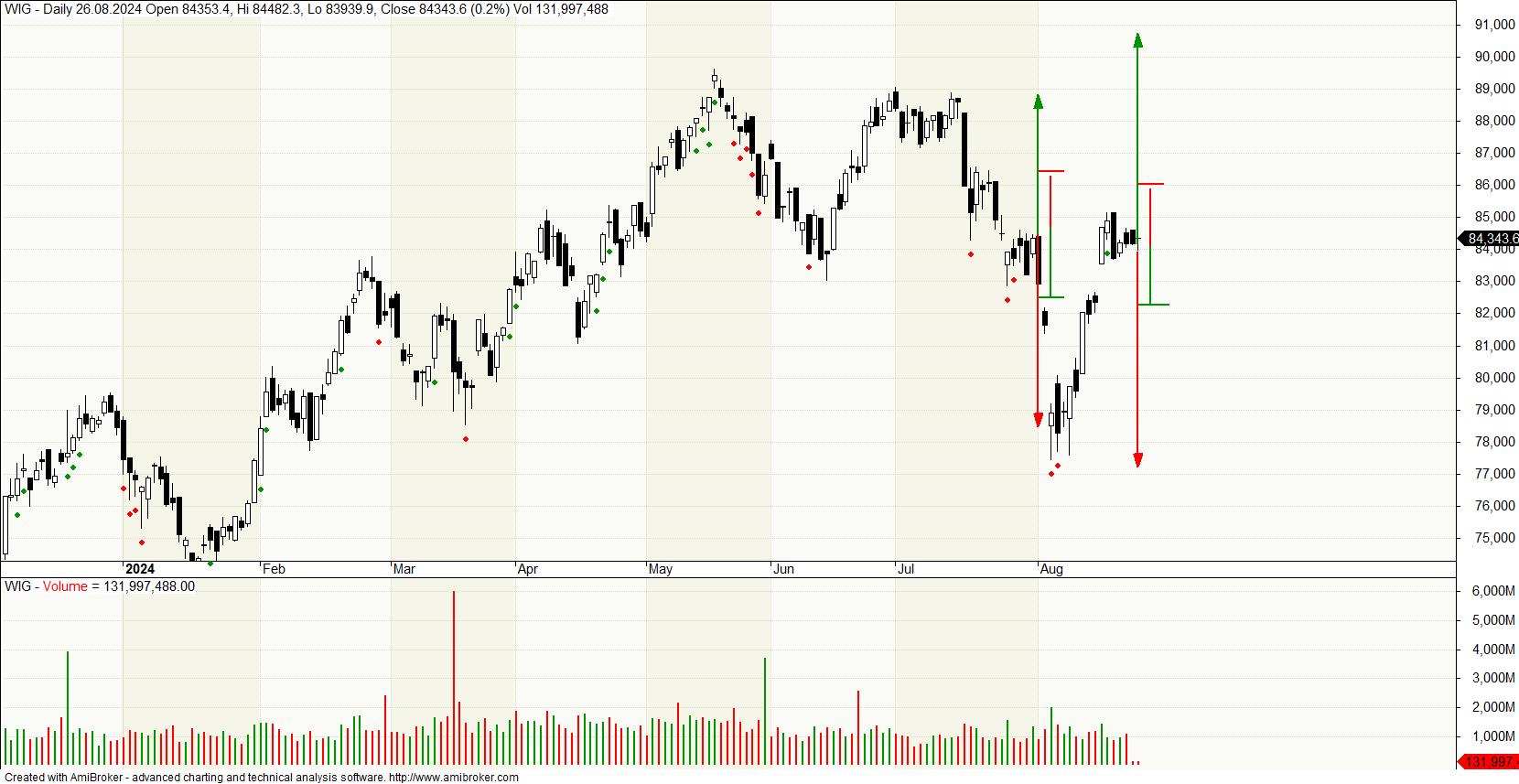

Przy obecnym kształcie wykresu – można by ponownie napisać notkę „założysz się” i wyznaczyć scenariusze spadkowy i wzrostowy, tak jak na wykresie poniżej.

Linie zielona i czerwona są wyłącznie ilustracyjne, zbudowane na podstawie długości fali wzrostowej poprzedzającą obecną kilkudniową korektę. W praktycznej analizie wcale nie musiałby być równe.

Tytuł dzisiejszej notki „Podyskutuj z rynkiem” to trochę flirt ze znanymi w świecie inwestorów powiedzeniami: „nie dyskutuj z rynkiem”, „rynek ma zawsze rację”, „trend jest twoim przyjacielem”. Oczywiście dyskusja z rynkiem w tym wypadku oznacza dyskusję z trendem. Same hasła są chwytliwe i przeważnie słuszne. Jednak, na rynku wielokrotnie nic nie jest tak jasna jakby się wydawało. Wiele zależy od naszych kryteriów. Dla części inwestorów, od wielu miesięcy wciąż mamy do czynienia z trendem wzrostowym. Niektórzy z nich pozwalali sobie nawet z pewną wyższością mówić, o tych, którzy spanikowali podczas niedawnej „no-jasne-że-to tylko-korekta”. Dla innych jesteśmy w trakcie zmiany i w maju rozpoczęliśmy trend spadkowy. Każda ze stron ma rację, bo na tym polega rynek i dzięki różnicy zdań dochodzi do przeciwnych transakcji – jedni kupują, inni sprzedają.

Osobiście skłaniam się do bycia w tym drugim obozie. Mimo rekordów indeksów na rynku amerykańskim, szybkiego odrobienia strat z lipcowo-sierpniowego krachu, coś mi się na rynku nie podoba. To jest owo „podyskutuj z rynkiem”. Nie podobają mi się obroty, nie podobają mi się reakcje na wiadomości pojedynczych spółek i jeszcze kilka drobnych elementów. Ale mam świadomość, że mogę podlegać różnego rodzaju pułapkom poznawczym, na które uczulam od lat.

W końcu za jakiś czas znów się okaże, że rynek miał rację.

Rozpocząłem notkę cytatem Ralpha Wangera, jako klamrę wybiorę wypowiedź innego znanego tradera.

Kiedy podejmuje się decyzję inwestycyjną, trzeba być absolutnie przekonanym, że jest ona słuszna, a jednocześnie należy się liczyć z tym, że rynek udowodni nam, iż podjęliśmy decyzję błędną. Innymi słowy – ma się absolutną rację, aż okaże się, że popełniło się błąd. Victor Sperandeo, Trader Vic

[Photo by Icons8 Team on Unsplash]

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Coś w tym jest. Sam stosuję strategię GEM od 2 lat. W tym czasie wprowadziłem już kilka zmian do pierwotnych zasad.