Gdyby nie siedem spółek technologicznych świat nie wyglądałby tak samo. Wystarczy zamienić w tym zdaniu „świat” na „rynek” i również będzie to zdanie prawdziwe. O wpływie „wspaniałej siódemki” na indeks S&P500 (nie wspominając o NASDAQ) pisaliśmy już na blogach kilkukrotnie (wspaniała siódemka). Znaczną część rekordów na amerykańskich giełdach wypracowują właśnie ponadprzeciętne wzrosty akcji firm: Alphabet, Amazon, Apple, Meta, Microsoft, Nvidia i Tesla. Inwestycja w koszyk tych akcji była w ostatnich latach znacznie lepszym wyborem, niż w indeks szerokiego rynku. W 2023 roku zwrot z inwestycji w koszyk tych akcji wyniósł 71 procent, podczas gdy indeks S&P500 zwyżkował jedynie 19 procent.

Początek 2024 roku to kontynuacja tego trendu. Spółki technologiczne kontynuują swój pochód w górę, podczas gdy reszta rynku rośnie dość wybiórczo. Postanowiłem z ciekawości spojrzeć na nieco zapomniany indeks, czyli jeden z najstarszych amerykańskich wskaźników koniunktury rynku, jakim jest Średnia Przemysłowa Dow Jones (Dow Jones Industrial Average). Obejmuje ledwie trzydzieści spółek, a nie pięćset, jak S&P500, czy sto, jak NASDAQ 100 lub nawet całość rynku jak NASDAQ. Można więc powiedzieć, że jest indeksem wąskim i niereprezentatywnym. Choć jak widzimy z dyskusji o wpływie wspaniałej siódemki na indeks szerokiego rynku, w każdym podejściu znajdziemy wady.

DIJA jest wyliczany od 1896 roku. Dwanaście lat wcześniej, twórca obu średnich Charles Dow, zaczął obliczać wartości Średniej Transportowej (Dow Jones Transportation Average). To też pokazuje, jakie było wówczas znaczenie spółek transportowych, a w zasadzie kolejowych. Spośród jedenastu spółek, wchodzących w skład średniej dziewięć stanowiły spółki kolejowe – to wówczas był gorący temat – nowa technologia. Średnia Przemysłowa miała pokazywać stan szerszego rynku – różnych branż. Z czasem stała się tym indeksem, na którym koncentrowała się uwaga analityków i obserwatorów, aż do pojawienia się szerokiego S&P500.

Dziś w skład Średniej Przemysłowej wchodzi trzydzieści spółek z dwudziestu różnych branż. Choć historycznie określenie „spółki przemysłowe” dotyczyło raczej tych branż, które zwyczajowo określamy przemysłem ciężkim, dziś są tam zarówno reprezentanci branży chemicznej, konsumpcyjnej, naftowej, jak i przemysł technologiczny, handel detaliczny, czy usługi finansowe. Nie jest to więc wąskie rozumienie pojęcia „przemysł”.

Możemy się oczywiście zastanawiać, jak powinny być ułożone wagi w różnego rodzaju indeksach, żeby dawać jak najlepszą reprezentację udziału różnych branż gospodarki, ale zawsze konstrukcja takich indeksów będzie kompromisem. Nie zawsze najlepszym. W tym przypadku udział najbardziej gorącej branży, czyli spółek technologicznych w indeksie to 14,4 procent, a na przykład usług finansowych 17,22 procent. Jeszcze ciekawiej dzieje się, gdy spojrzymy na pojedyncze składowe indeksu. Pierwszą spółką, z największą wagą (4,8 proc) jest Microsoft, znajdujący się na szóstym miejscu w indeksie. Na siedemnastej pozycji znajduje się IBM (2,9 proc.), dopiero na osiemnastej Apple (2,8 proc.).

Największą wagę w indeksie stanowi United Health Group (UHN), firma zajmująca się ubezpieczeniami zdrowotnymi oraz usługami w zakresie opieki zdrowotnej. W globalnym zestawieniu Fortune 500 w 2023 roku, znalazła się na dziesiątej pozycji, jej rynkowa kapitalizacja wynosi 480 miliardów dolarów (dla porównania wartość rynkowa Microsoftu to 3 biliony dolarów). UHN działa od 1977 roku, a w ciągu ostatnich pięciu lat, kurs jej akcji zwyżkował z 230 do 518 dolarów. Choć wzrost ten nie był tak imponujący, jak choćby wzrost NVIDIA, to jednak było to więcej niż w tym czasie wzrósł szeroki indeks S&P500.

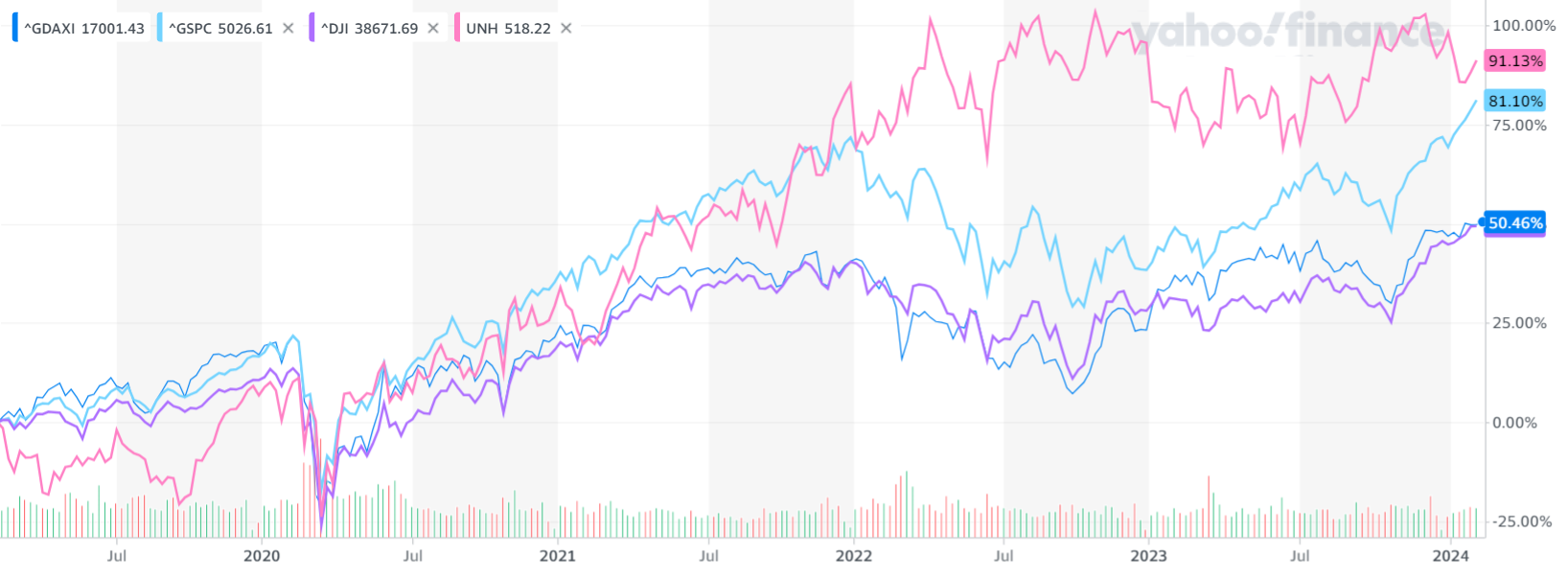

Na wykresie poniżej pięcioletnie stopy zwrotu – indeksów S&P500, Dow Jones Industrial Average oraz UNH. Dodałem jeszcze jako ciekawostkę indeks DAX, który podobnie, jak DIJA składał się do 2023 roku z trzydziestu spółek (od marca 2023 z czterdziestu), a który w ostatnich miesiącach zdaje się zachowywać gorzej, niż rynek amerykański. Ale tylko ten, mierzony właśnie szerokim indeksem, bo gdy się przyjrzymy dokładnie, to widać, że jego przebieg jest niemal identyczny jak DIJA.

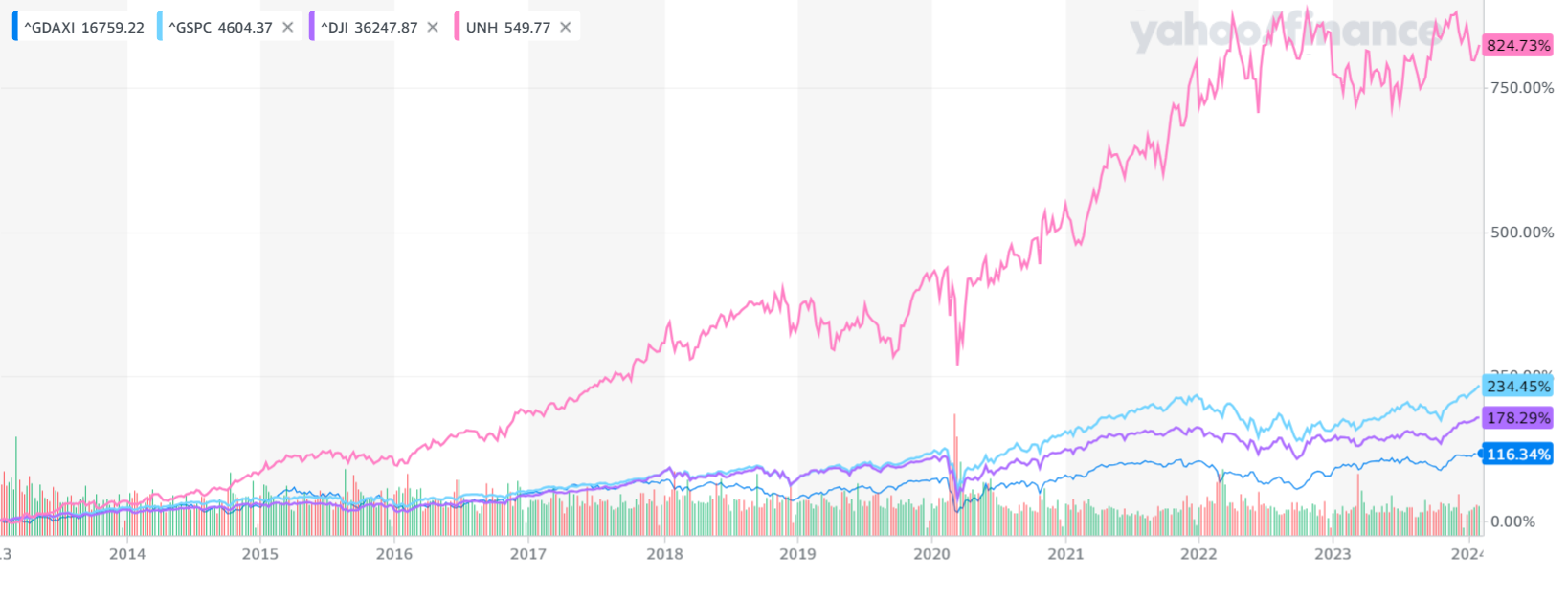

A co dzieje się w perspektywie dziesięcioletniej?

Zaskoczenie? Spółka, która ma największy udział w indeksie DIJA rośnie ponad 800 procent. Nadal nie jest to tyle, co składowe wspaniałej siódemki, ale wciąż imponujące.

[Photo by Johannes W on Unsplash ]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.