Jestem przekonany, że nie ma dziś na rynku w Warszawie gracza, który ostatnie spadki uzna za sygnał końca hossy na GPW. Jeśli jednak spojrzeć na kilka zmiennych – np. długość zwyżek indeksu WIG w miesiącach i skalę wzrostu – to GPW został do zagrania finałowy akt, który wyniesie WIG w rejon 100 tys. punktów.

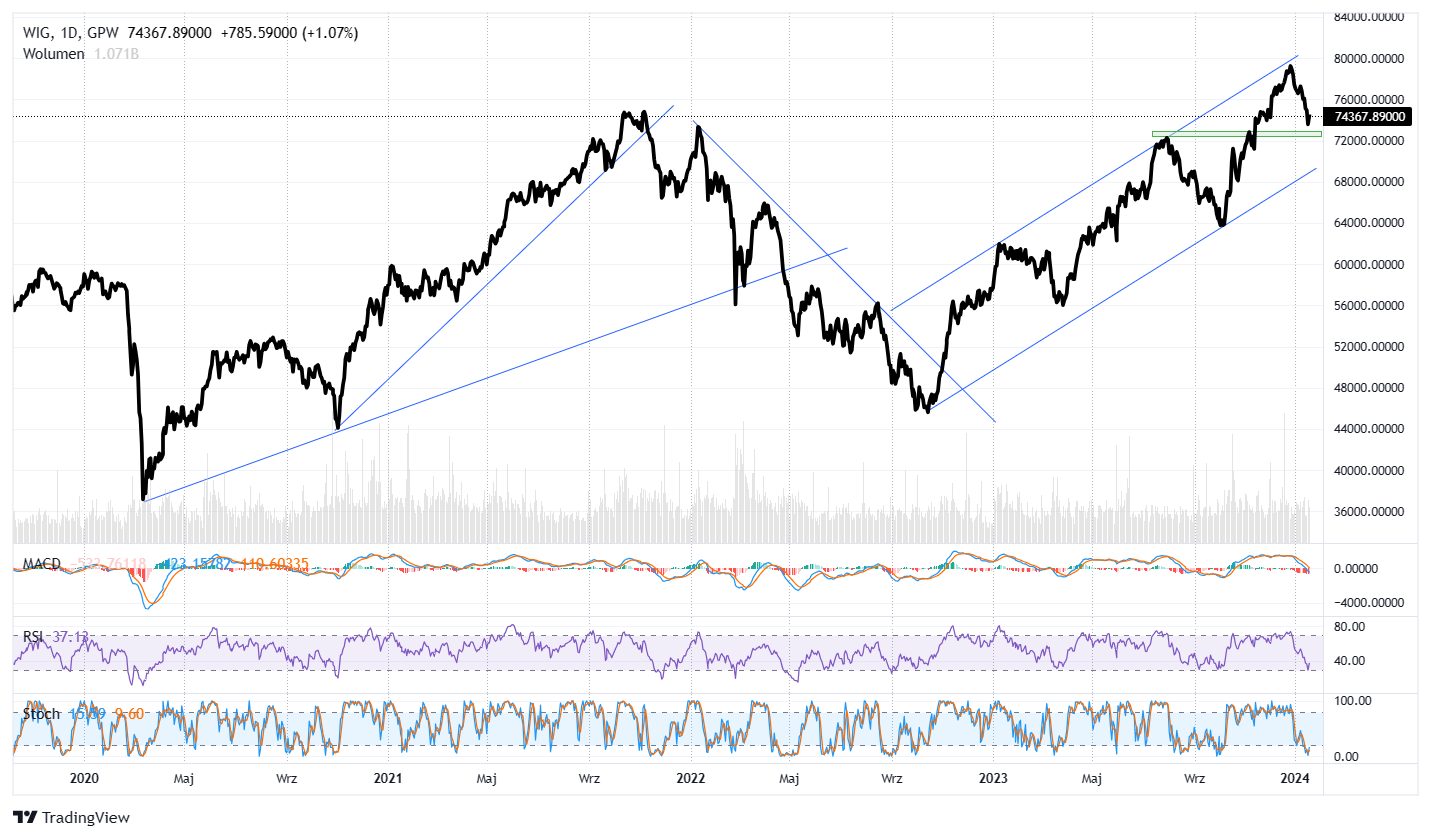

Spojrzenie na wykres liniowy indeksu WIG pozwala odnotować, iż ostatnie lata na rynku były łaskawe dla identyfikujących trendy. Poprzednia hossa w środkowej fazie jeszcze przyspieszyła i szła po linii trendu, jak po sznurku, gdy bessa i jej zakończenie były równie czytelne. Aktualna jeszcze hossa daje się wpisać w czytelny kanał wzrostowy, więc nawet przeciwnicy analizowania wykresów nie będą mieli problemu w z określeniem, w jakiej fazie rynku jesteśmy. Hossa pozostaje aktualna i będzie aktualna w bliskiej przyszłości.

za: https://bossa.pl/notowania/wykresy

Jeśli jednak odnotować fakt, iż poprzednia hossa trwała od marca 2020 roku do listopada 2021 roku (21 miesięcy), a obecna trwa od października 2022 roku do grudnia 2023 roku (15 miesięcy), to nie można wykluczyć scenariusza, w którym przed GPW pierwsza połowa roku będzie ostatnim aktem obecnej hossy. Co gorsze, poprzednia hossa zbudowała ruch o 110 procent wartości indeksu WIG, gdy obecna ma za sobą zwyżkę o przeszło 76 procent. Do 100 procent brakło zatem mniej niż 25 procent, a w grudniu niewiele więcej niż 25 procent dzieliło WIG od 100 tys. pkt.

Czytelnik słusznie nazwie to analizą naiwną, ale lata doświadczenia na rynku wywołały u mnie szacunek dla równych poziomów na wykresach. Bariery psychologiczne są niczym fatamorgany, potrafią zwodzić inwestorów, a wzmocnione porażkami i sukcesami rynku owocują zwrotami, które stają się faktami. Mechanizm samospełniającej się przepowiedni jest na rynku obecny niezależnie, jak bardzo byśmy chcieli wierzyć w jego irracjonalność. Grudniowe zawahanie WIG w rejonie 80 tys. pkt. mogło być przypadkowe, ale zmieniło się w fakt, jak opór psychologiczny zmienia się w opór techniczny. Pozostaje życzyć sobie, by nie skończyło się kolejną bessą wywołaną irracjonalnością inwestorów.

W istocie, GPW jawi się w tym roku jako jeden z kandydatów dla najgorszego potraktowania przez podaż. Po pierwsze, byliśmy jednym z najlepszych rynków ostatniego roku i kwartału. Po drugie, Polska jawi się jako najbardziej zagrożona wygraną Donalda Trumpa, który sygnalizował brak obrony sojuszników w przypadku ataku Rosji na Europę (to będzie wyceniane). Wreszcie, o czym pisałem w przeszłości, jesteśmy za mocni na tle innych rynków wschodzących. Dołożenie do tego ryzyka umocnienia dolara daje idealną mieszankę na koniec hossy w Warszawie.

Oczywiście, życzymy sobie wszyscy, żeby żaden z tych elementów nie znalazł odzwierciedlenia w przyszłości.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.