WIG dopiero co pokonał szczyt poprzedniej hossy, a zarazem szczyt wszech czasów (ATH), więc proponuje przyjrzeć się jak to wyglądało w historii.

Pytanie jest oczywiste: na jak długie wzrosty, przynajmniej statystycznie, możemy liczyć teraz?

Kiedy bowiem indeks pokonuje poprzedni szczyt, ma za sobą mozolną drogę w górę, która potrafi wyczerpać kapitały i nastroje. Po takim wysiłku może nie mieć już na tyle impetu, by odpalić wyżej na znaczącą odległość.

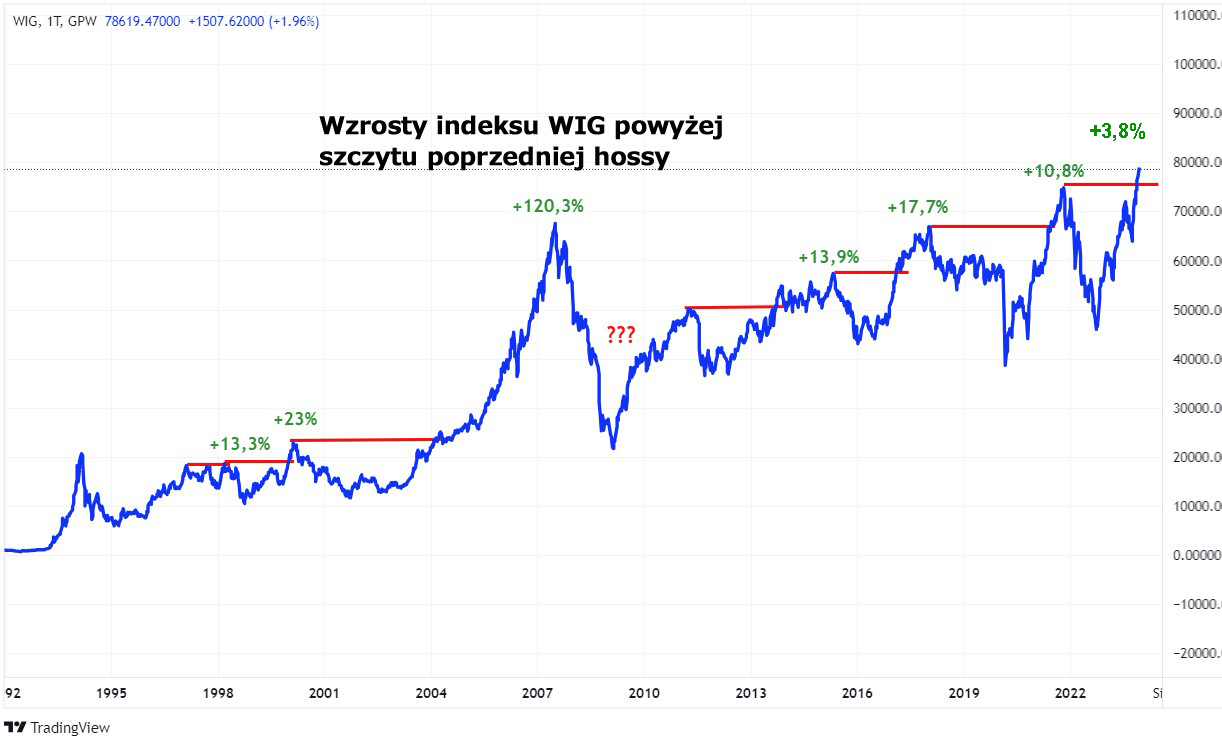

Tak wyglądało to graficznie w historii (dane tygodniowe):

Czerwone linie pokazują poziomy szczytu poprzedniej hossy.

Procenty na zielono wskazują o ile WIG wzrósł ponad poziom szczytu poprzedzającej hossy do momentu zrobienia nowego szczytu. W literaturze czasem samą hossę definiuje się dopiero od momentu pokonania szczytu poprzedniej.

Jak widać te dokonania nie są jakoś szokująco wielkie. No poza wyjątkowym rokiem bańki dot.comowej w 2001 roku i wzrostem o 120% ponad szczyt poprzedni. Ale kto wie, czy i tym razem w bańkę AI nie wpadniemy ?

Po tragicznych spadkach 2007-2009 WIG nie miał sił by dojechać do poprzedniego szczytu, co zaznaczyłem znakami zapytania na wykresie. Ten szczyt został pokonany dopiero w 2021 roku i powstało nowe ATH. Ale tym razem nie liczymy ATH tylko szczyty poprzedniej hossy.

W 1998 mieliśmy jedną bessę za drugą. WIG wszedł dosłownie na chwilę powyżej szczytu poprzedniej (+13,3%) i znów runął (zawirowania w Azji i Rosji).

Nie wziąłem pod uwagi pierwszej bessy w historii zakończonej w 1995. To dlatego, że kurs hossy po jej zakończeniu nie pokonał ostatniego szczytu, a już weszła kolejna bessa.

Dziś przewyższenie wynosi 3,8%. Nawet jeśli przyjąć, że statystycznie dochodziło ono do przedziału 10-20%, to zostało nam 10%+. Trzymam kciuki.

—kat—

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dobre i to 🙂 lepszy rydz niż nic

Zawsze gdy ktoś aby potwierdzić swoją narrację posługuje się indeksem WIG, to zastanawiam się czemu to robi? Czy dlatego, że inne indeksy nie pasują? I pokazują coś innego? Kiedyś zadałam tu na forum pytanie z okazji jakiegoś kolejnego szczytu WIG, który miał pokazywać, że z naszą GPW, nie jest wcale tak źle, skoro od lat 90" ów indeks urósł wielokrotnie, czy są w Polsce fundusze akcji istniejące 20 i więcej lat w niezmienionej formie i czy ich jednostki też porównywalnie wzrosły? Przecież w tym bezliku istniejących na rynku Jakieś rodzynki powinny się znaleźć. Jacyś zarządzający powinni wykorzystywać swój sukces i reklamować się osiągniętymi rezultatami biją konkurencje. Ale nie uzyskałam żadnej odpowiedzi.

> Zawsze gdy ktoś aby potwierdzić swoją narrację posługuje się indeksem WIG, to zastanawiam się czemu to robi?

Bo przy analizie wieloletniej WIG jako reprezentant polskiej giełdy jest najlepszy?

Jest lepszy:

* od WIG20TR bo ma dłuższą historię

* od WIG20 bo jest dochodowy a nie cenowy. Cenowe indeksy są kiepskie w takiej analizie, bo dywidenda jest mocno zmienna w czasie, różne indeksy cenowe (np WIG20 i SPX) mają różny ich poziom i też różnica jest zmienna. Te różnice działają jak procent składany w czasie.

Fundusze akcji mają spore koszty utrzymania (wypłacają sobie analog "dywidend" a nie Tobie). Stąd benchmarki TFI to zwykle indeks cenowy, zaś "normalnego" EFT dochodowy.

Jeśli chciałabyś zmieniać ten wykres to proponowałbym poszukać w takich obszarach:

* zmiana wykresu liniowego na logarytmiczny

* urealnić (jakiekolwiek: inflacją, bonami, itp) bo nawet indeks dochodowy jest splotem wartości "spółek" i wartości waluty. Waluta w czasie traci na wartości, więc zwykle powinniśmy być zainteresowani ATH realnym a nie ATH nominalnym

* a jeżeli porównać do innych krajów to sprowadzić do wspólnej waluty (np WIG USD vs BUX USD a potem opcjonalnie USD urealnić)

Nie ma tu jakiegoś ukrytego albo niecnego celu. Po prostu WIG ma najdłuższą historię i reprezentuje całość rynku. Nic nie stoi na przeszkodzie by analizować w podobny sposób dowolny inny benchmark

Mnie w posługiwanie się indeksem wszystkich spółek, razi to, że nie uwzględnia on podmiotów które zbankrutowały. Spółek, które weszły na giełdę, zebrały kasę, i splajtowały.

Mi z kolei zgrzyta czas naliczanie dywidend na tym i innych dochodowych. Niestety zawsze mamy z lepszym lub gorszym przybliżeniem 🙁