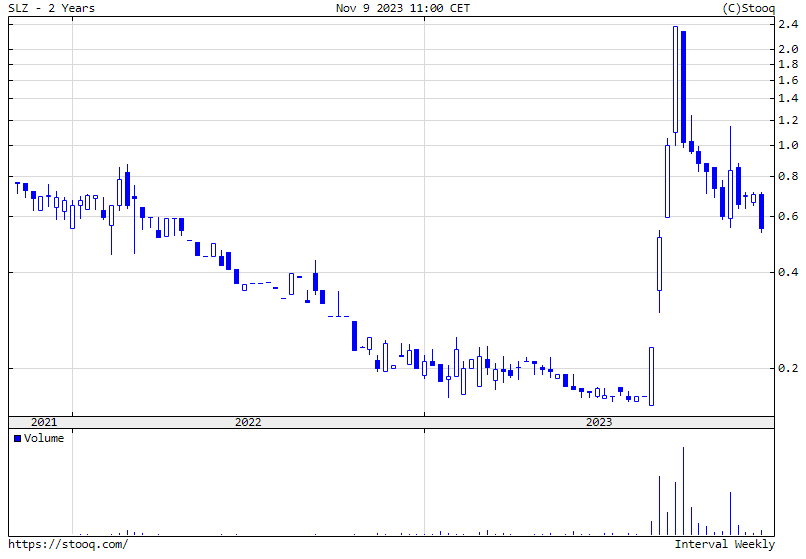

Pomiędzy 26 lipca a 25 sierpnia kurs akcji Sleepz AG wzrósł z 0,152 zł do 2,36 zł. To niemal 1500% w cztery tygodnie.

Następnie kurs zaczął spadać i już 7 września z powrotem znalazł się na poziomach groszowych. W czasie tych sześciu tygodni podwyższonej zmienności na GPW zmieniło właściciela ponad 12 mln akcji spółki – 2/3 z 18 mln akcji spółki.

W kolejnych tygodniach kurs kontynuował osuwanie i 9 listopada zamknął się na poziomie 55 groszy. Po tej sesji ukazał się komunikat GPW, w którym giełda poinformowała, że od następnego dnia zawiesza obrót akcjami spółki a z dniem 13 listopada wyklucza akcje Sleepz AG z notowań.

W tym okresie nie śledziłem blisko sytuacji spółki ale uchwała zarządu GPW była dla mnie zaskoczeniem. Wiadomo było, że spółka jest w złej sytuacji finansowej. W lutym 2023 roku w innej uchwale zarządu giełda poinformowała, że wobec spółki wszczęto postępowanie upadłościowe.

W decyzji o zawieszeniu obrotu akcjami i wykluczeniu akcji zarząd GPW powołał się na zapisy o interesie oraz bezpieczeństwie uczestników obrotu i przypomniał o dwóch kluczowych wydarzeniach:

- otwarciu postępowania upadłościowego (w październiku 2022 roku)

- wykluczeniu akcji Sleepz AG z obrotu na giełdzie papierów wartościowych we Frankfurcie w dniu 9 listopada 2023 roku

Nie zamierzam oceniać ani komentować decyzji GPW o nagłym i natychmiastowym zawieszeniu i wykluczeniu akcji Sleepz AG. Ta decyzja bez wątpienia zaskoczyła inwestorów.

Chciałbym skupić się na sytuacji inwestorów. Należy zakładać, że setki, być może tysiące, z nich zostało z akcjami Sleepz AG na rachunkach. Akcjami, które zapewne nie mają żadnej wartości – ale to potwierdzi dopiero zakończenie postępowania upadłościowego. Akcjami, których nie mogą łatwo sprzedać by zapewnić sobie „przynajmniej” stratę obniżającą ich zobowiązania podatkowe.

Myślę, (a moje przypuszczenia potwierdza lektura forów inwestycyjnych), że wielu inwestorów dało się w lipcu, sierpniu i wrześniu wciągnąć w zabawę rzucania i łapania gorącego kartofla. Część dała się wciągnąć w fazie spektakularnych wzrostów – liczyła, że znajdzie większego naiwniaka i przegapiła moment sprzedaży. Część dała się wciągnąć w fazie korekty – patrzyła na skalę obsunięcia i zakładała, że w którymś momencie musi nadejść większe odbicie. Nie ma szans by czterocyfrowa stopa zwrotu wygenerowana w okresie kilku tygodni nie zwróciła uwagi inwestorów. Na pewno zwróciła moją uwagę i po raz kolejny sprowokowała do pytań: dlaczego to przegapiłem?

Historia Sleepz AG pokazuje jak może się skończyć „zabawa” na marginalnym, bananowym segmencie rynku akcyjnego. Segmencie, na którym spółka (z otwartym postępowaniem upadłościowym) bez żadnego powodu rośnie 1500% w cztery tygodnie. Segmencie, na którym z dnia na dzień akcje spółki mogą zostać zawieszone lub wykluczone.

Graj w głupie gry, wygrywaj głupie nagrody.

Każdy inwestor powinien się zastanowić czy chce mieć coś wspólnego z tym segmentem rynku. Punktem wyjścia do tych rozważań powinna być świadomość, że obecność w tym segmencie absolutnie nie jest konieczna do generowania zadawalających stóp zwrotu z rynku akcyjnego.

Bananowy segment rynku akcyjnego, zarówno w Polsce jak i na rynkach zagranicznych, zajmuje dużo uwagi w mediach inwestycyjnych, forach i mediach społecznościowych (na blogach też!). Niewspółmiernie dużo uwagi w stosunku do jego rzeczywistego znaczenia (np. mierzonego kapitalizacją rynkową). Jest jednak marginesem rynku akcyjnego. Bez żadnego problemu można stworzyć inwestycyjne portfele (także te o podwyższonej zmienności) nie zbliżając się nawet do segmentu bananowego.

Dlaczego więc inwestorzy dają się regularnie wciągać do zabawy w przerzucanie gorącego kartofla? Myślę, że idący pionowo w górę wykres aktywuje myślenie w stylu „może uda się mi skrócić drogę do bogactwa”. Zdolność do wygaszenia takiego myślenia to kluczowy element dobrej dyscypliny inwestycyjnej.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak sam zauważyłeś zysk w 4 tygodnie wyniósł 1500%. Przy tej stopie zysku można wg mnie włączać takie rozegranie do swojego portfela, akceptując ryzyko utraty całości kapitału na tego typu pozycji. Trzeba być tylko świadomym ryzyka- przy jakiś niedużych pozycjach wyciągniecie powiedzmy 300-400% i utraty raz na jakiś czas całej pozycji i tak powinno dać plus. Osobiście nie skreślałbym tego typu zagrań…

@ thorgi

Wiesz, mój argument nie jest, że wszyscy powinni skreślić ten segment rynku ale że część inwestorów wyjdzie dobrze jeśli go skreśli. Jakimś sposobem na zdecydowanie, w której się jest grupie jest ściągnięcie historii rachunku i sprawdzenie jaki wynik zrobił segment bananowy w ostatnich 3,5 czy 10 latach. Bo może się okazać, że ten cały stress i klikanie wyszedł inwestorowi "na zero".

Ja od czasu do czasu biorę udział w takich 'głupich grach' powiedzmy za 1-1,5% portfela. Nigdy jeszcze nie straciłem całości, ale mentalnie jestem na to gotowy (czy naprawdę jestem okaże się dopiero po fakcie). Udział tego typu transakcjach traktuję bardziej jako 'czucie rynku' – tutaj chciwość i strach osiąga swoje ekstrema…

Czy cały sens rynku regulowanego nie polega na tym aby chronić inwestorów przed czymś takim? Równie dobrze możemy iść do kasyna.