Tyler Cowen opublikował na łamach Bloomberga esej, w którym zastanawia się na ile można ufać ekonomistom prognozującym albo wyjaśniającym gospodarczą rzeczywistość.

Myślę, że większość czytelników zgodzi się z końcowymi wnioskami Cowena, który stwierdził, że ekonomiści często się mylą i to normalne, że inwestorzy czy zwykli ludzie kwestionują ich opinie. Warto dodać, że Tyler Cowen jest profesorem ekonomii.

Moją uwagę zwrócił jeden z przykładów, którego użył Cowen by pokazać, że ekonomiści się mylą. Tym bardziej, że ekonomista uważa, że przykład ten reprezentuje intelektualny motyw błędów, które przytrafiają się ekonomistom regularnie. Tyler Cowen uważa, że ekonomiści zbyt często i nierozważnie identyfikują bańki spekulacyjne. Krótko mówiąc: widzą bańki spekulacyjne tam gdzie ich nie ma.

Jakim przykładem Cowen ilustruje swój argument? Przykładem amerykańskiego rynku nieruchomości w okresie przed globalnym kryzysem finansowym. Większość z nas nie wyobraża sobie opisania globalnego kryzysu finansowego z lat 2007-2009 (GFC) bez wspomnienia o bańce na amerykańskim rynku nieruchomości. Przekłucie tej bańki z jednej strony doprowadziło do spadku popytu w gospodarce a z drugiej strony stworzyło turbulencje w sektorze finansowym, którym miał dużą ekspozycję na instrumenty finansowe oparte na kredytach hipotecznych. Wspomniane turbulencje zaostrzyły warunki finansowe, ograniczyły dostępność kredytu i jeszcze mocniej pociągnęły w dół zagregowany popyt w gospodarce. Wszystko zaczęło się jednak od przekłucia bańki na rynku nieruchomości.

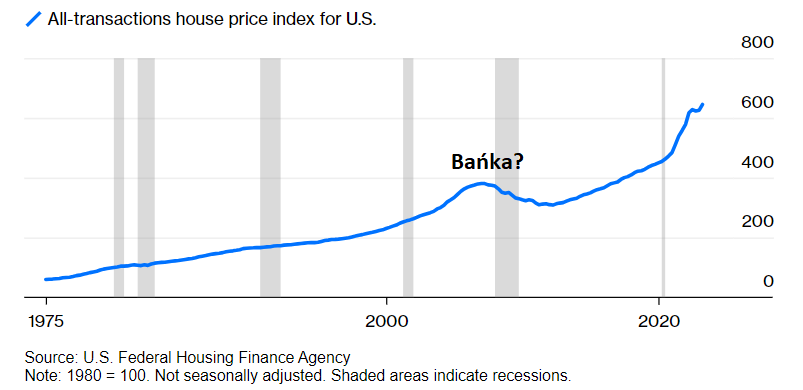

Wobec tej narracji Cowen wysuwa wykres, który na pewno wprowadzi trochę dysonansu u każdego inwestora przekonanego, że początkiem GFC było przekłucie bańki na rynku nieruchomości. Pozwoliłem sobie uwypuklić sens tego wykresu krótkim komentarzem.

Cowen argumentuje, że to co stało się z cenami nieruchomości po GFC (są obecnie niemal 70% wyżej niż na lokalnym szczycie w 2007 roku) wskazuje, że to wcale nie jest oczywiste, że w roku 2007 na amerykańskim rynku nieruchomości była bańka spekulacyjna.

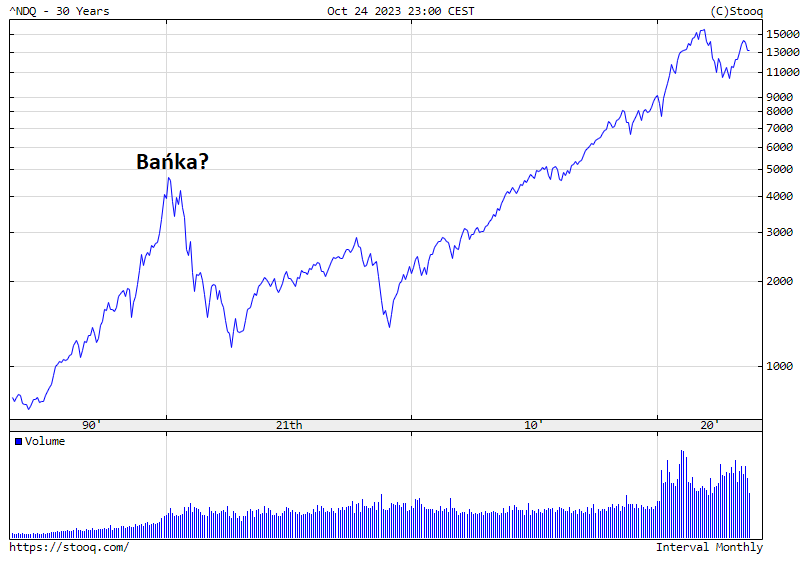

Innymi słowy argument Cowena można sprowadzić do stwierdzenia, że jeśli jakiś czas po „przekłuciu bańki” ceny ustanawiają nowe maksima to należy zrewidować opinię o istnieniu bańki spekulacyjnej. Tak uproszczone rozumowanie na pewno sprawi sporo problemów inwestorom. Zobaczmy długoterminowy wykres indeksu Nasdaq:

Czy fakt, że w 2023 roku Nasdaq notowany jest na poziomach trzykrotnie wyższych niż poziomy ze szczytu hossy zakończonej w 2000 roku powinien wzbudzać wątpliwości co do tego, że pod koniec lat 90’ wytworzyła się bańka technologiczna, z której w 2000 roku zaczęło uchodzić powietrze? Myślę, że większość inwestorów nie zgodzi się z taką interpretacją.

Ktoś może argumentować, że współczesny Nasdaq to coś zupełnie innego niż Nasdaq z 2000 roku. Wystarczy zestawić zyski na jednostkę indeksu (są obecnie zdecydowane wyższe). Warto więc zauważyć, że współczesny rynek nieruchomości też różni się od tego z 2007 roku. Amerykanów jest więcej (ziemi jest tyle samo), są dużo bogatsi niż w 2007 roku a do USA napłynęło sporo kapitału zainteresowanego inwestycją w nieruchomości na „szczęśliwym”, stabilnym rynku.

Zakładam, że część czytelników wysunie inny argument przeciw rozumowaniu Cowena. Zasugerują, że obecnie mamy do czynienia z jeszcze większą bańką spekulacyjną na amerykańskim rynku nieruchomości. Nie jestem w stanie całkowicie odrzucić takiego argumentu. Skłaniam się jednak ku przekonaniu, że pewne rynki „są skazane” na wzrost cen nieruchomości. W państwach:

- rosnących (a przynajmniej stabilnych) demograficznie

- bogacących się

- z aglomeracjami przyciągającymi utalentowanych, pracowitych ludzi

- z obecnym nastawieniem NIMBY (nie pozwolę budować za moim płotem)

- przyciągających uwagę globalnego kapitału inwestującego na rynkach nieruchomości

wzrost cen nieruchomości wydaje się naturalną konsekwencją wymienionych wyżej czynników. Przynajmniej w obecnym reżimie monetarnym.

Powróćmy jednak do baniek spekulacyjnych. Zgadzam się z sugestią Cowena, że ekonomiści ale także inwestorzy nonszalancko podchodzą do identyfikowania baniek spekulacyjnych. W dużym stopniu wynika to z faktu, że bańka spekulacyjna nie ma powszechnie przyjętej, relatywnie szczegółowej definicji. Nie ma sprecyzowanych warunków określających od jakiej skali wzrostu cen albo jakiego oderwania wycen od historycznej średniej albo od jakiego poziomu zaangażowania przez kupujących dźwigni finansowej możemy mówić o bańce spekulacyjnej.

W efekcie bańką spekulacyjną może zostać każde aktywo w dynamicznym trendzie wzrostowym. Wielu inwestorów i komentatorów nazywa bańką spekulacyjną wszystko co kosztuje zdecydowanie więcej niż cena, którą oni uznają za odpowiadającą wartości godziwej. Użycie określenia bańka spekulacyjna częściej jest sygnałem emocjonalnego stosunku do trendu wzrostowego niż rezultatem analizy inwestycyjnej.

W tym sensie Tyler Cowen ma rację. Powinniśmy sceptycznie podchodzić do opinii o tym, że jakiś segment rynku stał się bańką spekulacyjną. Jest całkiem możliwe, że z komentatorami rynkowymi i bańkami spekulacyjnymi jest jak z ekonomistami i recesjami – komentatorzy „trafnie identyfikują” 10 z 2 ostatnich baniek spekulacyjnych.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Patrz Bitcoin ile już razy był bańka a teraz możliwe nowe hist. Szczyty 🙂

Bitcoin jako taki nie ma żadnej wartości. Tak jak każda krypto waluta. Akurat ta jest popularna. Krypto walut jest mnóstwo.O większości nawet prawie nikt nie słyszał. Mało tego w zasadzie nie ma problemu żeby zrobić klona Bitcoin. To trochę tak jakby mnóstwo ludzi zaczęło drukować swoje waluty na domowej drukarce. I nagle jedna z nich zaczęła dużo zyskiwać…

Jak bawię się dzieciakami to puszczam im serię baniek. One je gonią, a bańki pękają. Więc puszczam kolejne i kolejne. Może na rynku jest podobnie 😉

Dobre podejście, że aby sfalsyfikować, to najpierw trzeba wiarygodnie zdefiniować. Odniesienie do wyceny fundamentalnej wydaje się oczywiste.

Proponuję taką definicję: bańka zaczyna się w momencie, gdy dane aktywo drożeje wyłącznie dlatego, że w ocenie inwestujących będzie drożało dalej. Szeroka definicja; gdyby ją przyjąć rynek buzuje banieczkami ciągle. Niektóre urastają do większych rozmiarów. Jak gejzer z lawą.

To jest dobra i naturalna definicja, że bańka jest wtedy, kiedy uczestnicy rynku kupują nie dla jakiejkolwiek wartości wewnętrznej, tylko ze strachu lub chciwości, że jeszcze bardziej wzrośnie i im kurs "ucieknie" (FOMO). Tylko problem z nią jest taki, że motywacje (czemu coś rośnie / spada, czemu ktoś kupował / sprzedawał) poznajemy dopiero po fakcie. Kurs rynkowy najpierw coś robi, a dopiero po jakimś czasie staje się jasne dlaczego tak się "zachował". Po fakcie łatwiej ocenić czy była to bańka, czy nie.

Kolejna sprawa jest taka, że "inwestorzy kupujący tylko dlatego, że spodziewają się że wzrośnie" zawsze się zdarzają, więc trzeba by jakieś kryterium wprowadzić – czy wystarczy, że takich inwestorów jest 5%? 10%? Czy 25%? Czy może ponad 50%?

To są wszystko fajne badawczo pytania, ale problem jest taki że w real-time nie da się ich skutecznie oszacować, więc w real-time wiedzieć, że na pewno jesteśmy lub nie jesteśmy w bańce jest bardzo trudno.

Didier Sornette próbował to szacować, wierzył że kurs zachowuje się w specyficzny sposób w okolicy i wewnątrz baniek spekualcyjnych (model log-periodyczny), założył nawet w Zurychu tzw. Financial Crisis Observatory które regularnie monitorowało rynki i dawało tzw. "bubble risk warnings", ale koniec końców niewiele z tego wyszło, a sam profesor niedawno przeszedł na emeryturę. Bez jakichś spektakularnych sukcesów w tej dziedzinie.