Obliczenia Bank of America ML wskazują, że obecny spadek cen obligacji skarbowych w USA to najgorsza bessa na tym rynku w ponad 200-letniej historii.

Jednocześnie obligacje i przy okazji rynek pieniężny z wysokimi rentownościami wysysają pieniądze z rynku akcji, zarazem psując na nim nastroje.

A jakie są zawsze następstwa każdej, nie tylko najgorszej bessy? Otóż takie, że przychodzi kiedyś jej dołek a potem odwrót, co staje się inwestycyjną okazją. Podczas najgorszej bessy – najlepszą okazją. Jak to wygląda w szczegółach?

Wśród wielu wykresów, które mogą opisać taką sytuację wybrałem poniższy:

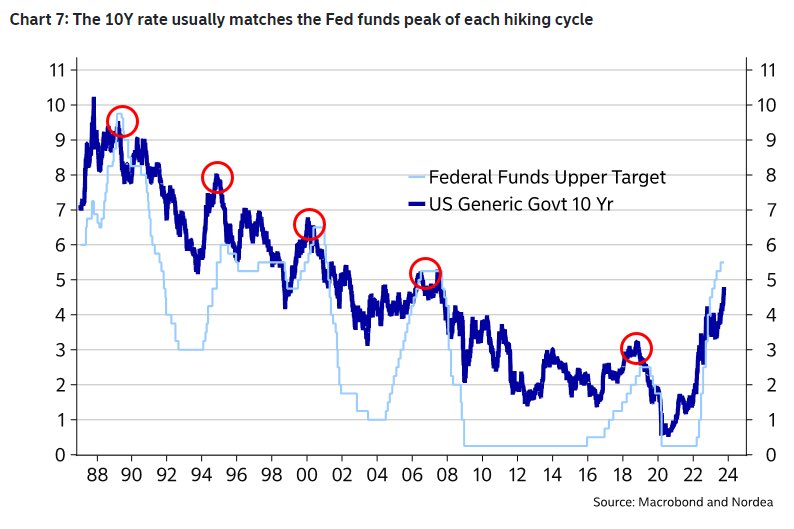

Granatowa krzywa to zmiana rentowności obligacji 10-letnich w USA. Gdy spadają ceny obligacji, rosną rentowności, co widać na tym wykresie. Latem inwestorzy obstawiali już szczyt wzrostu tych rentowności, ale wyszedł szef Fed i pokazał „higher for longer”, czyli że nie zamierzają szybko ciąć stóp, a wręcz je podwyższać, więc rentowności dostały kopa w górę, a akcje w dół.

Jasnoniebieska to stopy procentowe dla funduszy federalnych. Widać w czerwonych kółkach, że gdy Fed przestawał stopy podnosić, rentowności obligacji spadały chwilę wcześniej lub jednocześnie, czyli cena obligacji rosła.

Czy mamy już szczyt? Prognozy Fed to prawdopodobna jedna podwyżka, potem długo bez zmian i może za rok obniżka. To się może zmieniać jeśli zajdą zmiany w gospodarce. Niemniej jednak można ostrożnie zaryzykować twierdzenie, że jesteśmy blisko szczytu i można zbierać obligacje.

Obserwuję, że inwestorzy na bossafx żwawo się za to zabrali na lewarze, to znaczy raz, że mocno zwiększył się obrót na kontraktach CFD FTNOTE10, a po drugie rosną coraz bardziej długie pozycje, które obecnie stanowią 75% wszystkich pozycji w tym kontrakcie. To gra na wzrost cen obligacji wkrótce i jak widać powyżej uzasadniona.

Przy okazji: ciekawie wygląda sytuacja na tych właśnie kontraktach w USA. Fundusze hedgingowe zbudowały rekordową historycznie pozycję na dalszy spadek cen obligacji (short), a tradycyjne fundusze wręcz przeciwnie (long).

—kat—

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czy to oznacza że to dobry moment na zakup obligacji? ( coś rozumiem ale chyba mało 🙂

Nie możemy takich informacji udzielać.

Są mocno przecenione, ale to nie znaczy, że nadal nie będą spadać jeśli Fed postanowi podnosić stopy%

Przez jakie instrumenty dostępne na Bossa można zająć pozycję. Jest jakiś ETF. Jaki byście polecali?

Dobre pytanie i dlatego zrobiłem krótki poradnik

https://blogi.bossa.pl/2023/10/20/obligacje-z-usa-krotki-przewodnik-zakupowy/