Tym razem to Bitcoin będzie w poniższym tekście obiektem ćwiczeń z kupowania dołków.

Obiecałem w komentarzu do wcześniejszej części to zrobić i w sumie dobrze się stało, ponieważ wnioski nie przypominają tych z testów WIG20 i S&P500.

To w pierwszej kolejności zasady symulacji strategii kupna dołka (BTD) na historycznych danych Bitcoin/USD:

– dane pochodzą z serwisu stooq.pl, każda giełda ma pewnie inne zasięgi OHLC, ale tendencje zapewne się nie różnią,

– tym razem również testowałem 4 strategie, ale pokażę wyniki tylko jednej, ponieważ pozostałe niewiele się od niej różnią,

– w symulacji nie brałem pod uwagę kosztów prowizji, chciałem poznać czysty efekt BTD,

– zamknięcie pozycji następowało zawsze po upłynięciu 1 sesji,

– test rozpoczynałem z kapitałem 1000 jednostek i do tego dodawałem lub odejmowałem procentowe zyski/straty z każdej kolejnej transakcji BTD,

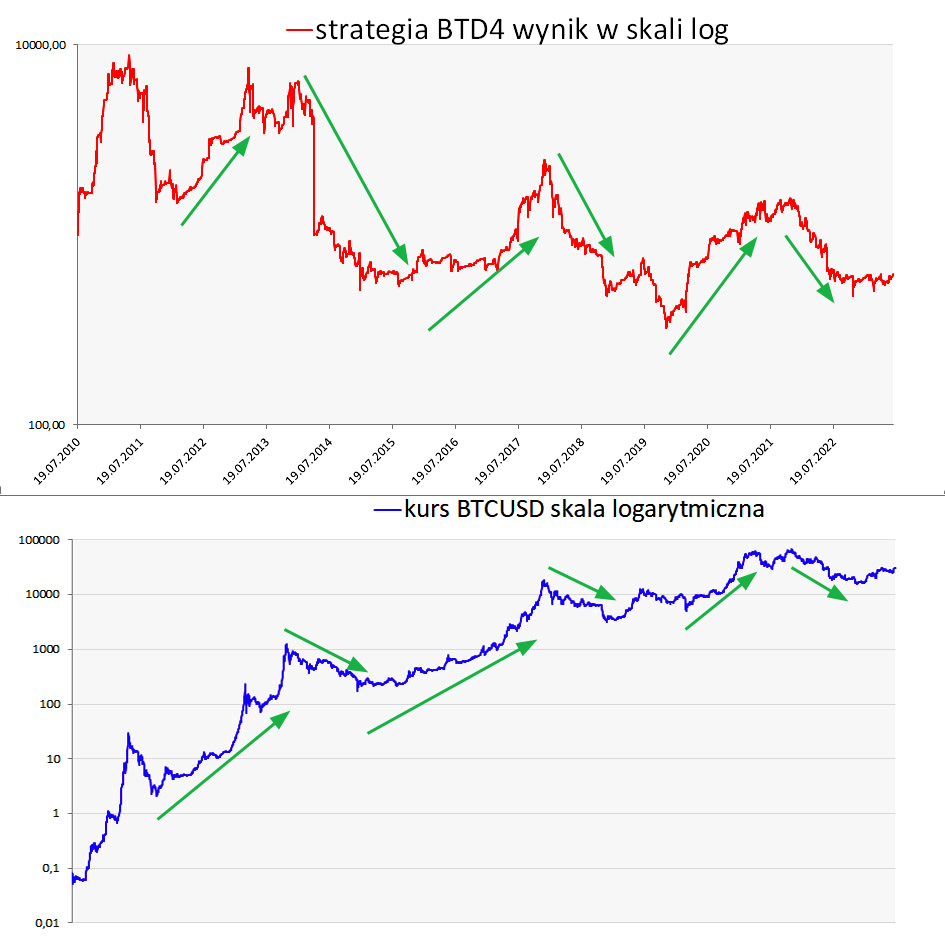

– ponieważ zmienność historyczna jest przeogromna, dlatego krzywą kapitału podaję w skali logarytmicznej, i w takiej same skali podaję sam przebieg kursu BTCUSD do porównania; inaczej nie zobaczylibyśmy tendencji.

Tak wyglądają przebieg zmian kapitału strategii BTD na tle zmian samego kursu:

To reprezentatywny test tylko jednej strategii, a jej zasady są następujące:

BTD4 – jeżeli zamknięcie sesji jest niższe niż sesji bezpośrednio ją poprzedzającej, kupujemy Bitcoin po cenie otwarcia następnej sesji, sprzedajemy po cenie zamknięcia tej sesji.

Cóż widać na owej krzywej zmian kapitału? Wniosków jest kilka:

1. Systematyczne kupowanie 1-dniowych dołków przyniosłoby sumarycznie straty.

2. Zyski można było odnosić wyłącznie podczas hoss, co jest już jakimś wskaźnikiem

3. Podczas bessy absolutnie odradzałbym polowania na 1-dniowe dołki w sposób, w jaki robiłem to w teście, chodzi oczywiście o spekulację.

4. Korelacja krzywej zmian kapitału strategii jest silnie powiązana z przebiegiem samego kursu, strzałki pokazane w kolorze zielonym to obrazują; w tym właśnie różni się Bitcoin od WIG ( strategia przestała tam w ogóle działać) i S&P500 (czasami w bessie strategia działa, w hossie już teraz regularnie).

5. Kiedy rynek zaczyna z sukcesem kupować dołki, trend się odwraca na wzrostowy; tu jednak potrzeba dokładniejszych badań, żeby sprawdzić, czy najpierw trend się odwraca i inwestorzy grają z sukcesem dołkami, czy to gra dołkami przynosi odwrót trendu (zresztą w obie strony, czyli na shorts)

6. Fed nie ma chyba takiego wpływu jak w przypadku S&P500, drukowanie nie pomogło w grze na dołki.

Kolejne ciekawe testy w kolejce

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Okresowe bańki na Bitcoinie i na kryptowalutach ogólnie to fenomen który obserwuję już od dawna.

Od szczytu bańki należy odczekać 1,5-2,5 roku z zakupem + wziąć poprawkę na to, że wraz ze skalą ten okres jest coraz dłuższy. Pierwsza bańka w 2011 trwała zaledwie kilka miesięcy. Anomalią w kwestii przedziałów czasowych był rok 2013, gdzie wystąpiły dwie bańki w I i w IV kwartale. Prawdopodobnie przyczyną była kreatywna księgowość ówcześnie dominującej giełdy MtGox